Сергей Пирогов

Нефтяные котировки: пузыря не наблюдаем

- 18 февраля 2021, 11:02

- |

На момент написания этой статьи нефть штурмует отметку в $64/барр. Нащупав дно в Хэллоуин у отметки в $37, котировки черного золота начали свое безоткатное восхождение.

Источник: ru.tradingview.com

С одной стороны, такое движение диктовалось реальным балансом спроса и предложения и сложившимся дефицитом на рынке. С другой, рынок ушел выше фундаментальных уровней.

Глядя на происходящее, возникает ряд вопросов:

- на чем происходит такое движение?

- сколько нефть стоит фундаментально и далеко ли она от этих значений?

- как долго это будет продолжаться?

Ответы на все эти вопросы мы даем в сегодняшней статье, а в конце вы узнаете взгляд нашего технического аналитика по котировкам нефти.

Для начала определимся с фундаментальными вводными.

Спрос и темпы его восстановления

Международные институты ждут восстановления потребления нефти к 96-97 млн барр./сутки за весь 2021 г. На конец 2020 г. уровень спроса оценивался в 92-94 млн барр./сутки на основе разных источников.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Удача любит тех, кто подготовился

- 17 февраля 2021, 17:34

- |

Пролог: покайтесь, ибо грядет!

Думаю, вы читали эти блоги. Если посмотреть на доводы комментаторов (см. ниже):

то у них 3 общих аргумента:

(1) Сигнал от кривой доходностей гособлигаций США (она становится круче, т.е. ожидаемые ставки выше текущих коротких).

(2) Ставка на большую толпу новичков на рынке (там действительно киш-миш. и они обычно пугливы при падениях / учитывая социальность трейдинга «reddit», могут повести себя иначе и не выкупать просадки, а, наоборот, начать сразу шортить).

и (3) Переоцененность рынка акций (например, индикатор Баффета показывает, что акции = 170% ВВП США).

Несмотря на то, что объективно стоимость денег растет и судя по всему будет расти, а акции дорогие, нам важно попробовать разобраться, почему рынок не упал ещё вчера и когда будет уязвим.

Индикатор Баффета зашкаливает — что это значит / чего не учитывает?

Индикатор Баффета — это соотношение стоимости рынка акций к ВВП. Поскольку ВВП = своеобразная выручка экономики, то этот индикатор похож на Price/Sales для отдельной компании.

( Читать дальше )

Fix Price может выйти на IPO

- 17 февраля 2021, 10:27

- |

Вышла новость о том, что Fix Price может провести IPO на Лондонской бирже со вторичным размещением на Московской бирже. Если это случится, то сделка будет проходить по модели cash out — акции будут продавать действующие акционеры (то есть деньги не пойдут в компанию), при этом у основателей останется существенная доля владения.

Компания планирует привлечь минимум $1 млрд, при этом весь бизнес может быть оценен в $6 млрд. Размещение может состояться в марте.

В статье посмотрим:

- За счет чего компании удается держать низкие фиксированные цены;

- Чем обеспечивается двухзначный прирост выручки и EBITDA;

- Какие у Fix Price перспективы развития.

Fix Price — лидер рынка товаров по фиксированным низким ценам в России с долей 93%

Компания FixPriceбыла создана в 2007 г. основателями «Копейки» Сергеем Ломакиным и Артемом Хачатряном (владеют по 41,7% акций ритейлера). В магазинах сети представлен широкий ассортимент товаров для дома по низким фиксированным ценам.

( Читать дальше )

Чтобы оставаться на месте, нужно бежать. А чтобы двигаться вперед — бежать вдвое быстрее

- 12 февраля 2021, 10:27

- |

С начала 2020 года денежная масса M2 в США выросла на 27%, и в 2021-2022 нет предпосылок для того чтобы рост прекратился — наоборот, совокупный рост может дойти до 50% за 3 года.

Это означает, что даже с поправкой на то, что доллары не все пошли в оборот (а 50-60% по моим прикидкам крутится на финрынке), в долларе будет происходить приличная инфляция — порядка 10-15% за рассматриваемый период.

В этой логике часть роста фондового рынка — это иллюзия. Рост акций США — это 3 компоненты:

1) Реальное развитие бизнесов (или их восстановление).

2) Эффект низких % ставок (механически добавляет к любым ценам акций до 20-30% по оценкам Invest Heroes).

3) Эффект роста цен в экономике и избытка предложения долларов на финансовом рынке.

Реальный бизнеса рост мало где присутствует, стоимость денег начинает расти в ответ на инфляционные ожидания, а государство рано или поздно поднимет налоги (и возможно повысит min зарплаты), ударив по прибылям бизнеса, это приведет к большому провалу индекса S&P вероятно уже в этом году.

( Читать дальше )

Слово недели — De-Grossing

- 09 февраля 2021, 10:30

- |

Top of mind

Недавно на рынке США рост волатильности и вынос шортов вынудил ряд хедж-фондов порезать лимиты риска и вместе с откупом шортов закрыть симметричные им лонги качественных акций. В России прошли распродажи по другой причине — возможные санкции.

Но голод остался, инфляцию все видят, шоковый характер кризиса тоже многие понимают (это не сбой экон машины, а внешний шок, который быстрее купируется гос. поддержкой). Да и влив 9,5% ВВП ($1,9 трлн) сложно переспорить.

Так что обе просадки выкупаются, и рынок США уже вернулся к вершинам (и клиентам Invest Heroes, выкупавшим просадку вместе с моей стратегией, удалось сделать +7% за неделю на акциях США).

Теперь фонды выкупили акции обратно, свежих денег в таком кол-ве не приходит, а волатильность на минимумах, и поэтому пора сгружать лишние акции и балансировать портфель, если использовал плечо.

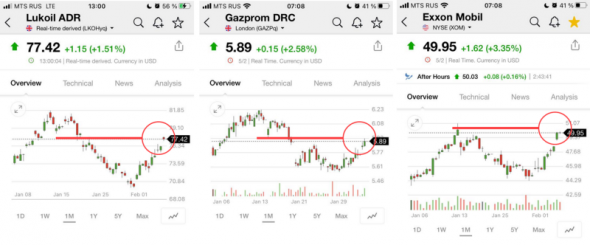

В России что-то подобное: акции нефтянки отстали от собратьев из США, и банки тоже нагоняют — вот картинка в USD:

Или вот так нагляднее:

( Читать дальше )

CEO notes — про инфляцию

- 08 февраля 2021, 10:18

- |

Top of mind

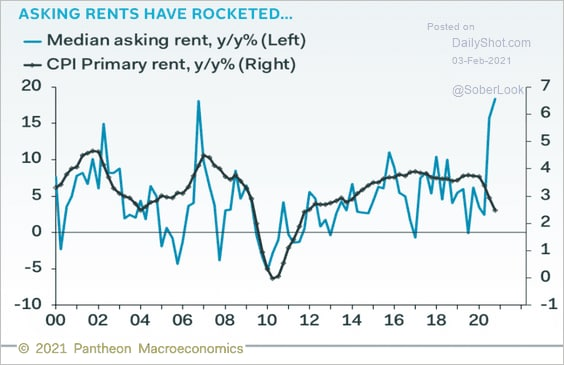

Выдача денег населению не проходит бесследно, и сейчас настал такой момент, когда это начинает проявлять себя повсеместно. Покажу на нескольких графиках:

Еда:

Аренда (и стоимость 1кв. м жилья тоже растет):

( Читать дальше )

Можно ли заработать на пампах от WSB с Reddit?

- 05 февраля 2021, 10:38

- |

Не утихают страсти по поводу космического взлета акций GME и разорения хедж-фондов. Давайте разберемся поподробнее, кто и как на этом заработал, и почему участвовать в таких разгонах невыгодно.

В Reddit была создана группа Wall Street Bets, которую возглавил пользователь с ником Roaring Kitty — 34-летний финансовый консультант. Он и был координатором всех действий. Идея была в том, чтобы наказать хедж-фонды, которые ставят на понижение акций (найти акции с большой долей шортов в ней (short interest)).

Обнаружив большой Short-interest (134%) в компании GME (GameStop), Roaring Kitty активно начал призыв покупать данный актив. Простые ритейл инвесторы «за компанию» начали покупки, не глядя на анализ актива.

Это помогло акциям вырасти за месяц в 16 раз без какого-либо фундаментала, просто за счет огромного объема покупок по любым ценам и вынужденного закрытия шортов хедж-фондов. По мере роста акций росли убытки фондов и в моменты превышения допустимых риск параметров фонды были вынуждены закрываться по любой цене. А закрытие шорта — это покупка, то есть экстренные закрытия шортов еще больше разгоняли котировки.

( Читать дальше )

Самый короткий совет

- 03 февраля 2021, 09:45

- |

Не знаю, что вы делаете по портфелю сейчас, но лучший совет большинству инвесторов в период волатильности, исходя из моего опыта:

1) Если у вас есть кэш, то хорошо. Пусть он будет / проверьте, есть ли у вас активы под прямым риском, и спросите себя, готовы ли временно по ним увидеть -5..-8%.

2) Если у вас большой портфель, лучше не искать, что зашортить на фундаментально дешевом рынке, а сократить откровенно рисковое и купить защитный актив. В случае с Россией это однозначно валюта.

Чем больше у вас позиций, тем сложнее вам будет в период волатильности = больше решений, большая цена ошибок. А в период когда все колбасит или резко начинается выкуп, все двигается быстро, и ваш шанс накосячить велик.

3) Если думаете чем страховаться, не выбирайте золото. Для рисков санкций в России оно бесполезно.

👉 Помните, вы сможете лучше всего пережить качку, если у вас в портфеле все будет очень просто.

А идеальный вариант — если у вас полпортфеля в американских, европейских и китайских акциях. Это встроенный стабилизатор.

Мух отделили. Есть ли котлеты?

- 02 февраля 2021, 13:28

- |

В воскресенье я написал разбор ситуации на рынках, и в общем все пошло по плану:

- российский рынок не рухнул, американский даже оформил более зачетный отскок;

- нефть и нефтянка пошли вверх;

- серебро и Polymetal выстрелили / я немного пожадничал с серебром, но в итоге закрыл трейд от $24,5 на $28,1 с прибылью 3,5% на свой портфель.

За прошедшие сутки вышло также несколько новостей:

- Байден перенес выступление по внешней политике из-за снега в Вашингтоне :) >> в пятницу подписание СНВ-3 между РФ и США, так что думаю, хоть тень санкций и будет висеть, отскок рынка РФ может развиться / в пятницу будет Боррель от ЕС, до его визита или его отмены тоже вряд ли Европа «гавкнет».

- BRENT вышла из диапазона вверх, а за ней оформляют разворот и Exxon, Chevron и Ко / Лукойл и Новатэк отстают…

- Один из членов ФРС заявил, что восстановление экономики США идет быстрее ожиданий и % ставки могут быть повышены не в 2023, а в 2022.

- Демократы в США начали проводить $1,9 трлн сразу по принудительному пути параллельно с переговорами с республиканцами, которые заявляют о $0,6–0,8 трлн.

- Melvin Capital потерял 53% активов, а шорты по GME упали с 65 млн до 25 млн акций, то есть потенциал шорт сквизов снизился.

( Читать дальше )

Как заработать на высоких зарплатах в США

- 02 февраля 2021, 10:20

- |

Роботизация — это социально-экономический феномен, который стал неотъемлемой частью четвертой промышленной революции в мире.

В статье мы посмотрим:

- каков рынок роботизации сейчас;

- какие основные регионы сбыта промышленных роботов;

- какие сектора промышленности США могут пострадать от повышения заработных плат;

- какие основные игроки на рынке промышленной роботизации.

Мир переходит на автоматизированный труд

Роботизация, как социально-экономический феномен, стала неотъемлемой частью четвертой промышленной революции в мире ввиду резкого скачка вычислительных мощностей компьютеров, популяризации искусственного интеллекта в производственных зонах, а также замены дорогостоящего человеческого труда. Согласно данным аналитического агентства Mordor Intelligence, мировой рынок роботизации промышленных процессов в 2020 году был оценен примерно в $24 млрд, а к 2024 году показатель достигнет $74 млрд, что соответствует среднему годовому росту в 20,4%.

( Читать дальше )

теги блога Сергей Пирогов

- ЕС

- экономика

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Израиль

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс