Сергей Пирогов

Энергетический кризис: без потерь не обойтись?

- 04 октября 2021, 12:29

- |

Совсем недавно мы заметили, что мировая экономика входит в новую фазу снижения темпа роста деловой активности вместе с замедлением инфляции. Торможение мировой экономики может только усилиться ввиду рекордного ралли в энергоносителях перед началом отопительного сезона в Европе и Китае. Правительства стран стоят перед сложным выбором: остановить производства и не дать людям замерзнуть или гнаться за экономическим ростом. Поэтому мы решили разобраться, сможет ли дефицит энергоносителей стать спусковым крючком в down-ралли деловой активности.

В статье мы расскажем, что:

- энергетический кризис в Китае — это синергия важных событий;

- энергетический коллапс отразится на темпах роста экономики КНР;

- Азия виновна в высоких ценах на газ в Европе;

- будущая коррекция все еще в силе.

Энергетический кризис. Часть 1. Китай

Текущий энергетический кризис — это синергия важных событий:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Скрытый продовольственный кризис

- 04 октября 2021, 11:49

- |

Совсем недавно мы делали обзор на мировой рынок удобрений, где показали, что в ближайшей перспективе не ожидаем сильного снижения стоимости DAP/MAP и NPK-удобрений.

Уже сейчас из-за рекордно высоких цен на природный газ и электричество производители удобрений останавливают заводы, так как производство становится нерентабельным. Низкие запасы удобрений на фоне посевной подготовки к следующему урожаю весной в северном полушарии, а также вхождение в активную фазу роста культур в южном полушарии уже в 4 кв. 2021 года станут дополнительными факторами поддержки высоких цен на удобрения.

Однако такой взлет цен может быть губителен для фермеров, которые вынуждены отказываться от фертилизации почвы до частичной нормализации ситуации. Поэтому мы решили разобраться, чем грозит взвинчивание стоимости удобрений в долгосрочной перспективе.

В статье мы расскажем о том, что:

- цены на удобрения могут оставаться высоко еще долго;

- текущий локальный максимум в стоимости с/х может стать новой реальностью;

- потребитель за все заплатит;

- есть компании, на кого обратить внимание.

( Читать дальше )

Судьба ключевой ставки и рубля

- 09 сентября 2021, 14:19

- |

Думаю, многих из вас интересует судьба рубля. Стоит ли сейчас покупать доллар или нет. Также вам важно знать, что может быть с ключевой ставкой, чтобы грамотно управлять портфелем облигации.

Начнем с главного – выводов.

- Мы ожидаем повышение ключевой ставки на 50 б.п. до 7.00% на заседании 10 сентября.

- В портфеле корпоративных облигаций можно отдавать приоритет более длинной дюрации – 4 года.

- По рублю видим диапазон 73-74 в сентябре, далее тренд на укрепление к 72.

А теперь перейдем к аргументам. И начнем с инфляции, т.к. это первоочередный показатель, на который смотрит Банк России при принятии своего решения по ставке, которая в свою очередь влияет на рубль.

Инфляция и ставка

С середины июля по середину августа недельный прирост инфляции был на уровне 0, годовая инфляция держалась на 6.5% и рынок начал думать, что показатель вышел на плато.

Однако в следующие две недели рост возобновился и:

- с 17 по 23 августа составил +0.1% н/н, годовой показатель ~6.7%

- с 24 по 30 августа составил +0.09 н/н, годовой показатель ~6.8%

( Читать дальше )

Долгосрочные перспективы спроса на газ в Европе

- 08 сентября 2021, 11:59

- |

В ближайшие годы потребление газа в Европе будет расти в связи с изменением структуры потребления энергоресурсов. Доля газа будет расти из-за снижения доли угольной генерации на фоне истощения источников угля и повышения экологических норм. Но с другой стороны, будет расти доля возобновляемых источников энергии (ВИЭ), которые будут все больше составлять конкуренцию газу.

Текущие высокие цены на газ в Европе долгосрочно неустойчивы. Мы ожидаем их коррекции примерно до 270 долл./тыс. куб. м. В будущем до 2030 года ожидаем цены на газ в Европе в пределах 230-330 долл./тыс. куб. м. исходя из альтернативной стоимости угольной генерации с учетом стоимости квот на выбросы СО2.

В этой статье мы рассмотрим:

- долгосрочные перспективы спроса на газ в Европе;

- долгосрочный прогноз цен на газ.

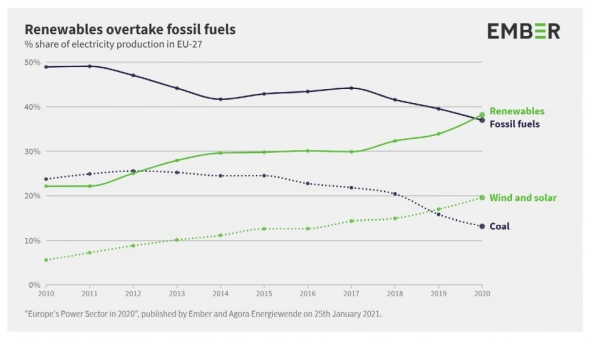

Уголь в энергобалансе Европы заменяется газом и ВИЭ

В прошлом году доля ВИЭ в энергобалансе Европы впервые превысила долю ископаемых видов топлива. В 2020 году спрос на электричество в Европе на фоне пандемии коронавируса снизился на 4%. При чем угольная генерация снизилась на 20% (а по сравнению с 2015 г. – наполовину), а производство электроэнергии из газа – на 4%. В итоге доля газа выросла до 20%, а угля – снизилась до 13%.

( Читать дальше )

Техи США: угроза господства королей

- 07 сентября 2021, 10:51

- |

За последние 20 лет вместе со скачком технологического прогресса уровень вовлеченности в диджитал среду, например, только в США вырос с 50% до 93% взрослого населения. Рост только усилился на фоне введения карантинных ограничений. Это позволило крупным технологическим компания, таким как Amazon, Facebook, Apple и Google, усилить присутствие в своей нише. Используемые приложения или продукты компаний настолько стали естественной частью в жизни каждого из домохозяйств, что заставило забеспокоиться правительства развитых экономик. Ведь подобные многонациональные холдинги просто сводят на нет всю конкурентную среду. В связи с этим мы решили разобраться, насколько будут опасны регуляторные ограничения для крупных технологических компаний и что ожидать.

В статье мы рассмотрим:

- какие компании могут оказаться под угрозой;

- кто и почему давят на тех. гигантов;

- какие последствия могут быть.

Короли диджитал среды

Размышляя о «королях» диджитал среды, вспоминаешь акроним FAANG, производный от пяти крупных технологических компаний в США: Facebook (FB), Amazon (AMZN), Apple (AAPL), Netflix(NFLX) и Alphabet, он же Google (GOOG). Компании не только являются самыми крупными по капитализации техами, но и занимают значительную долю своих рынков (более 40%, исключение Netflix).

( Читать дальше )

Статистика США говорит о замедлении экономики

- 03 сентября 2021, 16:23

- |

Сегодня вышли данные по безработице в США, и сама безработица снизилась всего на 0,2% (5,4%->5,2%) за месяц после скачка в 0,5% в июле. Разберемся, что это значит для рынков.

Для настроений спекулянтов — отлично. Потому что чем медленнее снижается безработица, тем дольше будут оставаться мягкие монетарные условия (большое QE + низкие ставки). ФРС уже не раз говорил, что последнее условие для сворачивания стимулирующей политики — низкая безработица, а приемлемый уровень мы оцениваем около 4,1%, исходя из мнений локальных ФРБ.

Для экономики — тревожный знак. С одной стороны, PMI показывают замедление экономик по всему миру (Китай, Евросоюз, США — все замедляются). С другой стороны, теперь мы видим резко упавший спрос на новую рабочую силу в США.

Для золота — позитив. Чем дальше повышение ставок, тем выше цена золота при прочих равных, здесь все просто.

Вероятно, это связано с распространением дельты и замедлением открытия экономики — если так, то ничего страшного, это one-off. Но если скорость восстановления экономики по итогу будет медленнее ожиданий, это означает, что и у компаний будут не так быстро расти прибыли, как это уже заложили в цены американские акции. Еще один фактор в копилку неопределенности будущего роста — пакеты стимулов еще не согласованы. В результате мы можем увидеть отчеты за 3-й квартал хуже ожиданий и пересмотры вниз ожиданий по темпам роста быстрорастущих бизнесов.

( Читать дальше )

Кто выиграет от нового пакета Байдена на $3,5 триллиона?

- 03 сентября 2021, 12:47

- |

Помимо недавно одобренного Сенатом США инфраструктурного пакета на $1,2 триллиона, нацеленного на модернизацию ключевой инфраструктуры в стране, одним из основных пунктов политики президента США Джо Байдена является также проект по увеличению расходов на социально значимые программы.

В конце августа Палата представителей США одобрила бюджет в $3,5 триллиона для социального пакета Байдена, который увеличит финансирование доступного образования и жилья, зеленой энергетики и защиты окружающей среды и других социально важных программ. Финальное одобрение обоих законопроектов может иметь значительное влияние на развитие и траекторию роста отдельных секторов экономики.

В сегодняшней статье мы расскажем:

- на какие программы пойдет бюджет нового законопроекта;

- за счет чего новый пакет будет финансироваться;

- какие отрасли станут бенефициарами;

- какой статус законопроекта сейчас.

Цель нового пакета — расширить социальную поддержку населения

( Читать дальше )

Risk-reward для российского рынка

- 02 сентября 2021, 15:04

- |

Вчера я спросил своего коллегу, какой risk/reward сейчас на рынке, и получилось интересное обсуждение на тему «есть ли сейчас в рынке направления, в которых есть высокая уверенность, и нужно ли в них активно грузить капитал». Делимся с вами краткими результатами.

Мы оцениваем более 120 акций российского и глобального рынков и видим достаточно устойчивые недооценки/переоценки по разным секторам экономики. Делимся с вами мыслями по нескольким секторам.

- Сталевары — плохо. Торгуются либо на целевых ценах, либо с апсайдами меньше, чем в других сырьевых секторах. Для российских сталеваров ситуация усугубляется тем, что впереди нас ждут новости по механизму долгосрочного изъятия сверхприбылей сталеваров через НДПИ, то есть у компаний сектора остаются все те же риски, но пропадает потенциал роста прибыли за счет бизнес-цикла.

- Нефтегаз — хорошо. С высокой вероятностью хуже результаты уже не будут, так как компании постепенно возвращают объемы добычи и имеют планы по наращиванию мощностей, и через год с высокой вероятностью большинство компаний этого сектора будет торговаться выше текущих значений. Важно — не все имеют большой потенциал, это зависит от доли нефтепереработки в бизнесе и от налоговых условий по каждой компании. Да, цены на сырье сейчас, возможно, на пиках (и рублевая нефть, и газ), но спотовые значения по нашим расчетам не учитываются в текущих ценах на нефтегазовые акции, именно поэтому и получается, что risk/reward хороший.

- IT — нейтральный risk/reward. С одной стороны, в случае глобальной коррекции и сдутия мультипликаторов этот сектор будет одним из наиболее пострадавших. С другой стороны, в нем есть точечные дешевые компании, в которых рынок недооценивает их темпы роста и/или новые проекты. Таким образом, к этому сектору надо относиться с особой осторожностью, но держать в портфеле акции прибыльных бизнесов с перспективами роста, которые торгуются по низким мультипликаторам (да, такие есть, и у нас есть инвестидеи на рынках РФ и США по этому сектору).

- Ритейл и потребительский сектор — хорошо. Акции этого сектора торгуются с апсайдами около 20-30% на горизонте года, что ниже, чем у некоторых фишек нефтегаза, но выше среднего по рынку. При этом потребительский сектор выигрывает от высокой инфляции, которая пока что остается глобальным трендом. Мы не видим значительных рисков для бизнеса или оценки большинства компаний этого сектора и считаем оправданной покупку растущих на 10-15% в год бизнесов с дивдоходностями 6-8%.

- Банки — нейтрально. Акции уже заложили в цену восстановление экономики, апсайды остались неинтересными, а на фоне замедления темпов роста экономики начнет падать и темп роста банковского бизнеса, и среднее качество заемщиков при прочих равных.

( Читать дальше )

Иррациональный инвестор: почему инвесторы зарабатывают меньше фондов?

- 31 августа 2021, 14:26

- |

Мощное развитие информационных технологий, сделавших возможным почти мгновенное получение информации по всему миру, расширение предложения финансовых инструментов, а также развитие инвест-платформ и упрощение процесса трейдинга привели к тому, что сегодня инвестировать в рынки по всему миру могут не только профессиональные игроки, но и индивидуальные инвесторы, используя при этом только ноутбук или смартфон.

Все это призвано не только сделать процесс инвестирования доступным для каждого, но и обеспечить инвесторов доступом к ресурсам, необходимым для формирования и оптимизации инвестиционных стратегий и принятия качественных инвестиционных решений. Однако данные исследований агентства Dalbar из года в год показывают, что в среднем доходность индивидуальных инвесторов в фонды отстает от доходности самих фондов и рыночных индексов.

В сегодняшней статье мы рассмотрим:

- почему инвесторы зарабатывают в среднем меньше эталонных индексов;

- чем это объясняется.

( Читать дальше )

Сезонность в Economics surprise совпадает с циклами рынка

- 30 августа 2021, 11:19

- |

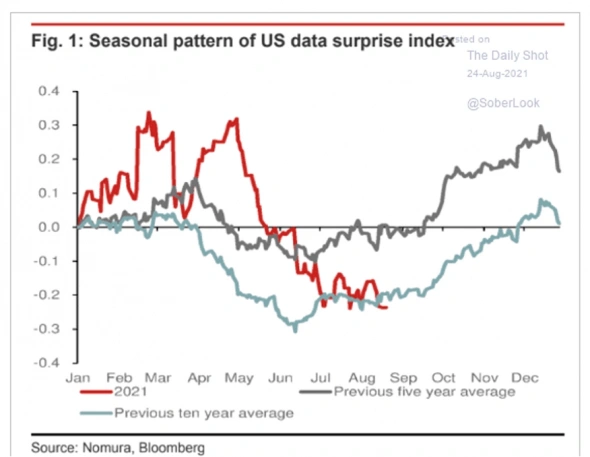

Компании стоимости обгоняют рынок, когда экономика ускоряется. Рынок все закладывает в цену наперед, поэтому уже смены ожиданий по темпам роста экономики достаточно для начала перекладки управляющих в циклические акции value.

В свою очередь Economic Surprise index обладает ярко выраженной сезонностью: весной и летом аналитики переоценивают экономику (ждут роста быстрее, чем он есть), а зимой — наоборот недооценивают. Индекс экономических сюрпризов – расхождение фактических данных по экономике по сравнению с ожиданиями аналитиков.

Сезонность в Economic Surprise прослеживается в динамике акций стоимости против акций роста

Мы решили проверить, наблюдается ли такая же сезонность в акциях Value по отношению к акциям роста. Исходя из наблюдений за рынком за 60 летний период мы видим, что Value растет по отношению к Growth, когда экономика ускоряется, а в других ситуациях выигрывает Growth (на замедлении роста или при стабильном росте).

На графике ниже голубая линия – сезонность за последние 10 лет. С апреля по октябрь аналитики в среднем ошибаются, ставя слишком оптимистичные прогнозы по росту экономики. В ноябре-декабре в среднем аналитики недооценивают силу экономического роста.

( Читать дальше )

теги блога Сергей Пирогов

- ЕС

- экономика

- boeing

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- sony corporation

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- медь

- Мечел

- ММК

- Московская Биржа

- МТС

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- потребительский спрос

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика Китая

- экономика России

- экспорт нефти из России

- Яндекс