Олег Кузьмичев

Незалежная Европа теперь зависит от США

- 15 июля 2022, 15:20

- |

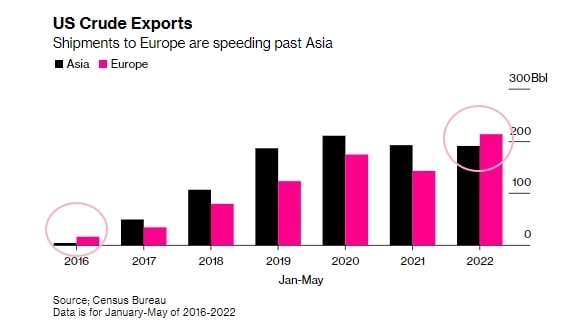

Европа семимильными шагами отвязывается от российского сырья. Правда привязывается на сырье дядюшки Сэма.

«Европа впервые за шесть лет стала крупнейшим потребителем американской нефти.»

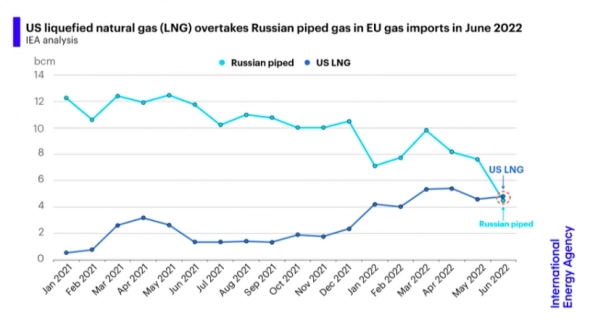

С газом они тоже молодцы — так стрелять себе в ногу, когда раньше покупал газ по 100-300 долларов по долгосрочным контрактам у России, а теперь придется по 1000 долларов у США

По газу США уже тоже больше поставляют в Европу, чем мы:

( Читать дальше )

- комментировать

- 5.3К | ★3

- Комментарии ( 39 )

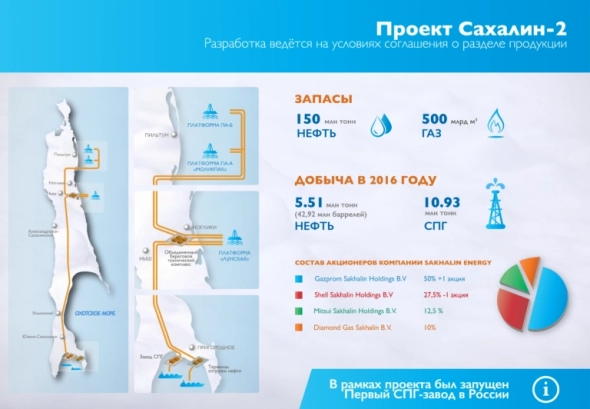

Газпром отожмет СПГ на Сахалине?

- 14 июля 2022, 18:33

- |

Акционеры проекта следующие:

( Читать дальше )

Морские порты России, 2 квартал 2022 года

- 14 июля 2022, 14:51

- |

Что можно сказать:

👉 в целом перевалка по бассейнам в норме — катастрофического падения не видно

👉 по грузам идет рост перевалки нефти, зато есть падение перевалки нефтепродуктов (из-за снижения покупок ЕС). В целом нефтянники это полугодие должны неплохо отработать, особенно те, кто гнали сырую нефть.

👉 С сжиженным газом, углем, рудой и удобрениями все тоже неплохо (хотя с удобрениями в целом похуже т.к. много шло через жд пути в Европу, теперь не идет)

👉 беда в контейнерах, зерне и черных металлах (жаль нет разбивки по цвет мету). Экспортным сталеварам будет несладко.

НМТП пока в норме, докупить что ли)) у ДВМП наверное тоже все хорошо.

Конвертация GDR, Орловский и джус

- 14 июля 2022, 11:51

- |

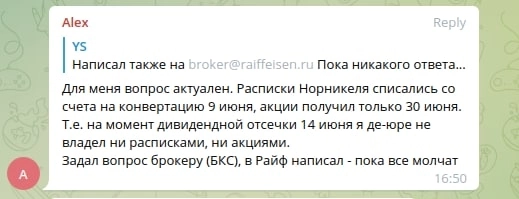

Но этому есть объяснение: ушлые парни начали получать локальные акции взамен ГДР, которые купили за копейки после начала спецоперации.

( Читать дальше )

НОВАТЭК: СПГ и перспективы

- 13 июля 2022, 15:13

- |

После расчетов в Газпроме я продолжаю исследовать — как зарабатывают деньги наши газовики, следующим оказался НОВАТЭК.

НОВАТЭК — уникальная компания на Ямале, олицетворение производства российского СПГ (сжиженный природный газ) и хороший пример, как сотрудничество с государством и иностранными компаниями приносит плоды всем (доходность акционерам, налоги государству, зарплату рабочим).

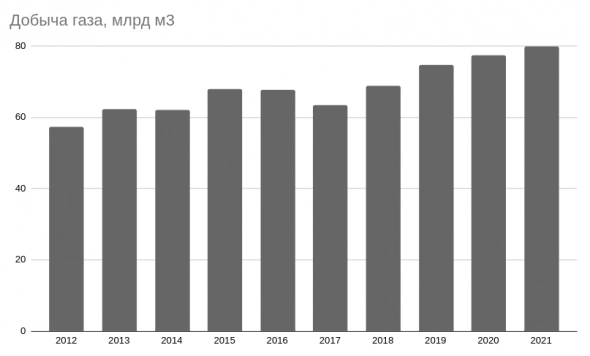

Компания газовая — поэтому большинство инвесторов думают, что у НОВАТЭКа должна быть высокая корреляция с ценами на газ, но это не совсем так. Хотя добыча газа исторически растет — в ЯНАО газа много, вопрос — как и куда его рентабельно продать.

Финансовые показатели компании выглядят так (прибыль скорректированная на курсовые разницы, компания в пресс релизах считает также) :

( Читать дальше )

Адаптация российского фондового рынка

- 12 июля 2022, 13:57

- |

Пишут, что «Российский финансовый рынок начал адаптироваться к новым условиям». Хорошая адаптация индекса Мосбиржи к значениям 24 февраля с нерезидентами и началом сами знаете чего.

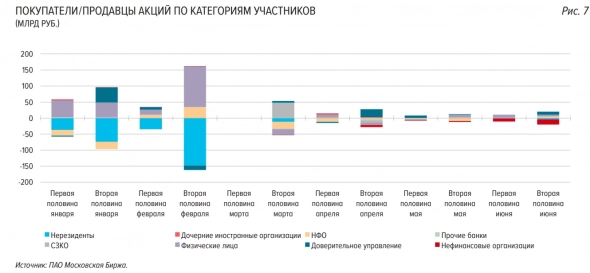

Интересно другое — ЦБ дал разбивку по продажам/покупкам акций, основные продавцы в июне-месяце — нефинансовые организации.

Физ.лица с ДУшниками мужественно тарят российский фондовый рынок, а производственники его продают. Во второй половине мая еще продавали НФО (некредитные финансовые организации) — это различные НПФ и инвест фонды.

Такие дела.

Золотодобытчики, запрет экспорта и дисконт

- 08 июля 2022, 07:17

- |

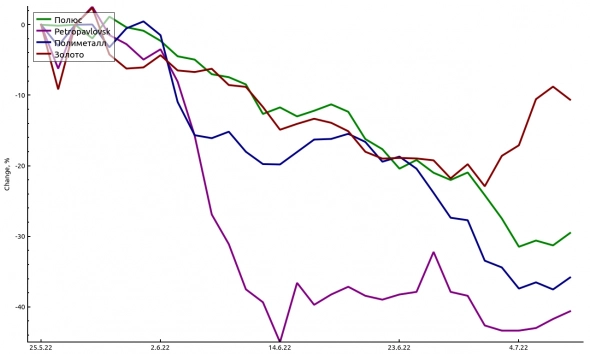

Российские золотодобытчики за последние недели ускорили падение — всему виной не только крепкий рубль и падение стоимости тройской унции золота, но и 7-й пакет санкций, а именно запрет на импорт российского золота странами G7 (США и Великобритания уже запретили импорт).

Стоит отметить, что в 2021 году Россия добыла 346 тонн золота, из них 302 тонны ушло на экспорт. Из 302 экспортных тонн — 266 ушло в Великобританию, которая это золото покупать теперь не будет. Или уже не покупает:

По данным некоего института KSE с марта месяца экспорт золота уже упал до нуля. Что это значит для внутренних цен на золото? Должен быть дисконт, как у Urals перед Brent?

( Читать дальше )

UPDATE: Globaltrans - доедут ли полувагоны до дивидендов

- 07 июля 2022, 16:04

- |

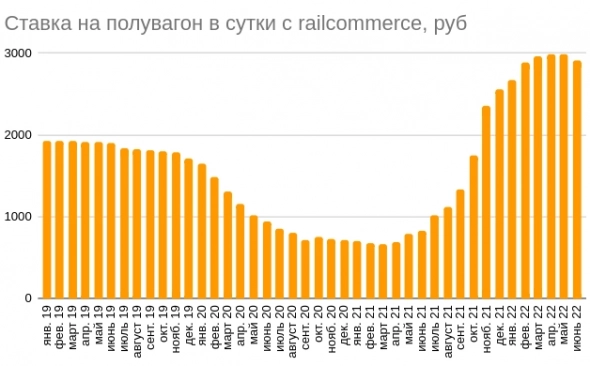

"По оценкам операторов, стоимость аренды полувагона на спотовом рынке в некоторых случаях сейчас составляет менее 1000 руб./сутки. В конце апреля 2022 г. ставки были на уровне 2800 руб./сутки, в январе из-за сезонного фактора и заторов в портах доходили до 4000 руб./сутки. "

Хотя на сайте railcommerce все еще хорошо (но июнь уже прошел, ждем июль)

В целом эта информация ожидаема, про это в Ситуационных апдейтах, например в Ситуационный апдейт #3

Да и полгода прошло, прогноз на 1 полугодие остается в силе.

Исходная статья от 06.04.22:

Globaltrans — доедут ли полувагоны до дивидендов

Но вот на второе полугодие прогноз придется снижать — санкции ЕС против Российского угля уже начали оказывать давление на ставку на полувагоны + крупный сервисный контракт у Глобалтранса был с ММК, а там снижение объемов производства на 45%. (об этом писал в Ситуационных апдейтах).

( Читать дальше )

Сахалин-1 сократил добычу нефти в 22 раза

- 07 июля 2022, 12:02

- |

Добыча сокращается по двум причинам — сырье поставлялось в основном в азиатские страны Совкомфлотом (покупатели отказываются) + оператором проекта был ExxonMobil, а стала Роснефть.

Помимо снижения добычи нефти и насыщения бюджета Сахалина — возможны еще проблемы с газовым обеспечением (потребители получали газ с проекта).

В общей массе добычи нефти в России (10 млн баррелей/сутки) это немного — хотя сорт был премиальный Sokol, и он шел с меньшим дисконтом, чем Urals (вчера цена Sokol'a была 89 баксов за баррель).

P.S. 29 апреля Эксон Мобил отразил убыток в 3,4 млрд долларов от списания своей доли в Сахалин-1, т.е. у Роснефти в теории тоже возможны некие списания по этому году. либо покупка доли Эксона задешево (главное чтобы смогли наладить добычу+сбыт).

НМТП и дивиденды

- 06 июля 2022, 19:32

- |

НМТП утвердил дивиденды, спасибо, что не Газпром.

Пока все идет по плану, отгрузки в Черном море растут, еще и КТК временно прикроют.

( Читать дальше )

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс