Chartmaster

Риски ETF и как их минимизировать.

- 28 сентября 2019, 10:27

- |

- Основной риск ETF — дефицит ликвидности

- Диверсификация и покупки без левериджа помогают снизить его

Наиболее сильны их позиции в США и Азии:

( Читать дальше )

- комментировать

- 3.6К | ★16

- Комментарии ( 9 )

Американский рынок 1937 vs 2019

- 21 сентября 2019, 11:10

- |

- Составные части уравнения

- Дневник очевидца

Составные части уравнения тогда и сейчас:

А: Конец большого долгового цикла. Центробанки больше не эффективны.

В: Неравенство и поляризация. Популизм наступает.

С: Растущая сила бросает вызов прежней. Торговые войны.

A+B+C=BOOM!

BOOM!:

- Взрыв долгового пузыря (облигации)

- Рост цен на золото, девальвация валют

- Социальные последствия

Рынок акций тогда (DJI):

DJI вырос на 400% к началу 37-го года (сейчас на 300%).

В обоих случаях такой рост был связан с нулевыми ставками и QE в различных формах:

( Читать дальше )

Спреды. Как определить точки разворота больших трендов.

- 14 сентября 2019, 09:56

- |

- Я использую спреды как один из инструментов определения уровней и времени совершения сделок.

- Спреды TLT, IAU, за которыми я слежу в настоящее время, чтобы совершить покупки.

- Сахар & Кока-кола. Или что предложил Богдан

В ближайшие квартал-два, если рынок будет развивать движение в фазы 2 и 1, я планирую купить ETF на долгосрочные американские трежерис (TLT), а также на золото и серебро (IAU & SLV). Сделать это собираюсь за счет полного или частичного выхода из ETF на акции (VTI, FXI, SDIV) и недвижимость (REET).

( Читать дальше )

Какая тема следующего поста интересна лично для Вас?

- 08 сентября 2019, 15:32

- |

Какая тема следующего поста интересна лично для Вас?

Подскажите пожалуйста — какая из них наиболее интересна лично для Вас?

Самую популярную попробую «покопать поглубже» и сделать пост в следующие выходные.

Спасибо!

P.S. Пожалуйста имейте ввиду, что под сравнением 1937/2019 я подразумеваю рынки акций и экономики США и мировые, а не «наш 37-й».

Матрица

- 31 августа 2019, 10:59

- |

- Я начинаю новый раздел моего блога под названием “Матрица”

- Рынок находится в Фазе 3 (замедление роста при низкой инфляции)

- Возможны кратко и среднесрочные движения в фазы (квадраты) 1 и 2

Я начинаю новый раздел моего блога под названием “Матрица”. Начало было положено в этом посте и цикле Вирус.

Раздел нацелен на средне и долгосрочные инвестиции в инструменты глобального рынка.

Поехали!

В первом полугодии рынок сменил парадигму короткого (10-ти летнего) цикла.

Он перешел из фазы 2 (рост на низкой инфляции) в фазу 3 (замедление роста при низкой инфляции):

Атрибуты 2018/19 годов, которые мы наблюдали при переходе:

- Всплеск волатильности,

- падение акций (отрицательная полная доходность SPY 2018 впервые за 10 лет),

( Читать дальше )

Сказка про инвестора

- 24 августа 2019, 09:55

- |

Жил был инвестор Джон.

Было ему около сорока. И растил он потихоньку свой долгосрочный инвестиционный портфель. “Чтоб на пенсию хватило”.

Тактика была проста, как Ford f150, — покупать раз в квартал с зарплаты акции разных компаний. И еще облигации, но поменьше.

Шел 2019 год

Смотрит, значит, Джон на график индекса акций (Dow 30), который поштормило немного за последние полтора года:

Смотрит и думает, что наверное это конец цикла и надо бы продавать свои акции и наращивать долю в облигациях и золоте. Ведь кризиса не было уже десять лет. Да и рост за эти годы выдался сумасшедший!

Тем более отовсюду предрекают армагеддон и даже именитые гуру советуют брать тушенку золото в портфель. В 2009-м Джон был молод и неопытен — не купил AAPL по 13. И в 2012 и 2015 его пугали кризисом, — и снова не взял;(

Так и поступил — увеличил долю в облигациях и золоте. Встал в защиту значит.

( Читать дальше )

Активы для разных типов рецессии

- 17 августа 2019, 11:18

- |

В прошлом посте я предположил, что снижение ставки ФРС подтвердило переключение рынка из стадии пика в стадию рецессии.

В этом попробую выбрать подходящие инвестиционные инструменты для различных её типов.

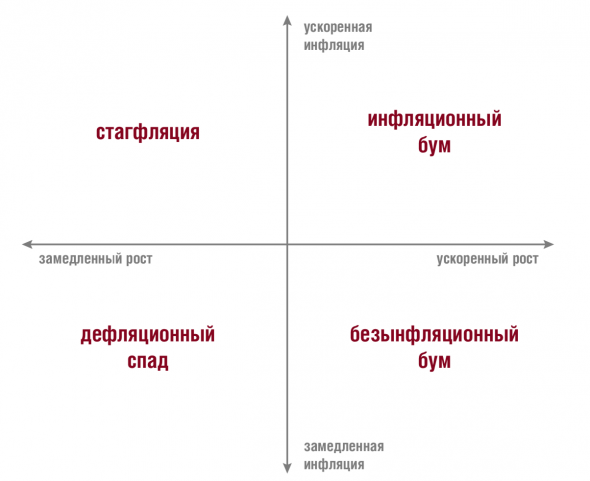

Вероятные сценарии развития экономики можно представить в виде вот такой матрицы:

Международный банк прогнозирует замедление экономики. А это и называется рецессией.

Есть два типа рецессии:

- Может сопровождаться инфляцией — стагфляция 70-х.

- А может нет - дефляционные кризисы 2000 и 2008 гг.

- Или даже проходить сразу обе стадии: сперва дефляционный шок, а затем инфляция (Великая депрессия 1929-39 гг)

( Читать дальше )

А что если нет? Инвестирующий медведь

- 10 августа 2019, 09:33

- |

Львиная доля моих постов — о разворачивающемся кризисе.

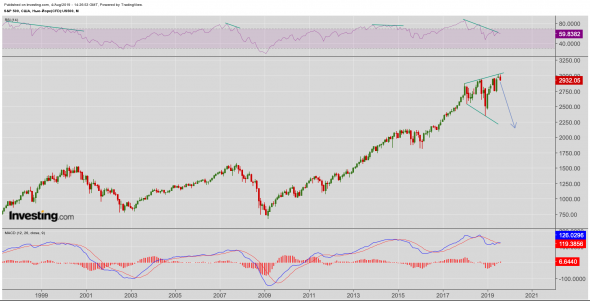

Не только из моего блога, — из каждого утюга сейчас звучит картинка с формацией “Рупор” в индексе S&P500 c кричащей дивергенцией на месячном RSI:

А что, если нет?

( Читать дальше )

Какой может быть следующая рецессия?

- 04 августа 2019, 10:13

- |

Несомненно — это конец цикла.

Стало ясно, что современная модель экономики не может существовать при ставках выше 0.

Почти невероятно, но ФРС снизил ставку на рекордно низкой безработице и рынке на хаях!

Что же такое видит ФРС?

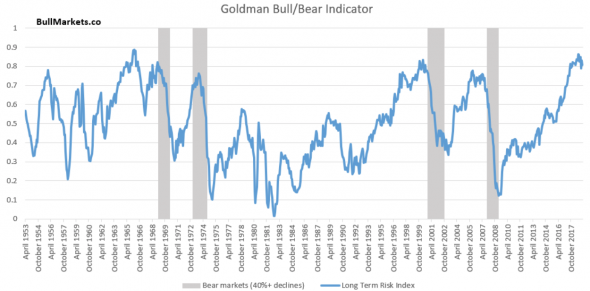

Вероятно это те показатели, которые входят в индикатор бычьего/медвежьего рынка от Goldman Sachs

Включает в себя: безработицу, производство, инфляцию, спреды доходностей гособлигаций и индикатор P/E Шиллера.

Можно регулярно смотреть здесь.

Очевидно, что один из самых крупных банков в мире оценивает текущую ситуацию как близкую к окончанию цикла.

Что бывает после первого снижения ставки, когда рынок был как сейчас?

Известно о четырех таких случаях: 1973, 1998, 2001, 2007

( Читать дальше )

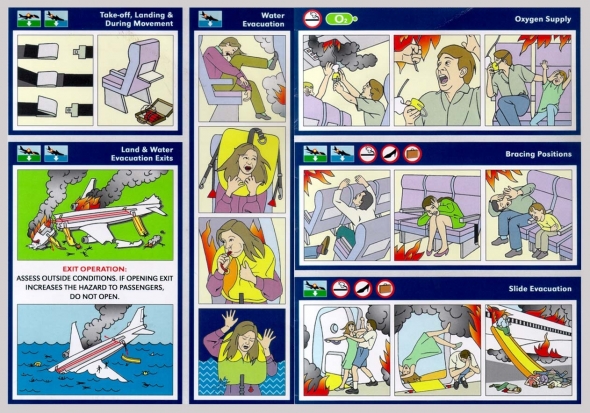

Пристегните ремни!

- 03 августа 2019, 13:02

- |

Анонс завтрашнего поста:

...«Пристегните ремни, поднимите шторку иллюминатора и приведите спинку кресла в вертикальное положение»

Почти невероятно, но ФРС снизил ставку при рекордно низкой безработице и рынке на исторических максимумах!

Что происходило раньше после первого снижения ставки, когда экономика не находилась в рецессии, как сейчас?

Было всего четыре таких случая:

- 3 раза рынок переключался в рецессию сразу,

- один раз — через полтора года.

Основной пост будет завтра...

теги блога Chartmaster

- 10 Year Note

- Apple

- AT&T

- bitcoin

- Br

- Brent

- btc

- cl

- cnbc

- copper

- DJI

- DX

- DXY

- ETF

- eurusd

- Gold

- IMOEX

- investing.com

- micex

- mozgovik.com

- RGBI

- Ri

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Sber

- sbmx

- Si

- Silver

- SP

- spx

- SPX 500

- spy

- UKOIL

- USDRUB

- USOIL

- UST10

- Vanguard

- vix

- WTI

- xauusd

- акции

- акция

- Безработица в США

- Бразилия

- брент

- Газпром

- дивиденды

- дойче банк

- доллар

- Доллар рубль

- жаба

- золото

- инвестирование

- инвестиции

- каршеринг

- кризис 2019

- лонг

- М2 РФ

- мамба

- медь

- ММВБ

- Нефть

- новости рынков

- Облигации

- опрос

- офз

- оффтоп

- Палладий

- Пенсия

- портфель

- портфель активов

- Портфель инвестора

- прогноз

- пурнов

- рецессия

- Ри

- РТС

- рубль

- Рэй Далио

- сбер

- сбербанк

- СИ

- СИПИ

- склейка

- спекулятивная идея

- спреды

- стоп

- Телеграм

- теханализ

- торговые сигналы

- трейдинг

- треугольник

- форекс

- ФРС

- фьюерс

- фьючерс mix

- фьючерс ртс

- шорт