Блог им. svoiinvestor

Минфин продолжает наполнять долговой рынок классикой, короткая бумага уже не работает. Рекордные доходности в ОФЗ с апреля 2022 г

- 16 марта 2024, 12:42

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) продолжает своё падение, приблизившись к уровням апреля 2022 г., доходность бумаг значительно выросла за последний месяц (длинная ОФЗ 26238 торговалась с доходностью в 13%). Такое снижение связано с некоторыми факторами:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II квартала, то сейчас Эльвира Набиулинна прямым текстом заявляет: "Придётся поддерживать жёсткую ДКП продолжительное время. Снижение ставки, скорее всего, произойдёт во второй половине 2024 года". Ждём заседания ЦБ 22 марта, чтобы услышать дальнейшие сигналы в плане ДКП.

🔔 Регулятор пересчитал месячную инфляцию за февраль и получилось — 0,68% (в феврале 2023 г. — 0,46%). Недельные данные февраля показывали, что инфляция за месяц составляет — 0,60%, уже тогда говорилось, что темпы выше прошлогодних, а сейчас регулятор накинул сверху % и поставил жирный крест на данном месяце. Цель регулятора в 4-4,5% по итогам 2024 г. на сегодняшний день недостижима, ибо темпы не те, а инфляция, скорее всего, будет находиться под конец года в диапазоне 6-7% (инфляция за 12 мес. — 7,7%). Примечательно, что ЦБ обновил макроэкономический прогноз, где повысил прогноз по инфляции в 2024 с 4,9% до 5,2% (видимо, признав неудовлетворительные темпы инфляции)

🔔 Минфин хочет занять в 2024 году — 2,6₽ трлн, а это рекордная сумма сначала пандемии. Помимо этого, Владимир Путин анонсировал расширение расходов бюджета (названные цифры в обращении суммарно дают — 9,713₽ трлн), с учётом того, что в последние недели бюджет РФ начал расходовать колоссальные суммы, то, видимо, занимать придётся больше намеченной суммы.

Также мы имеем несколько фактов о рынке ОФЗ:

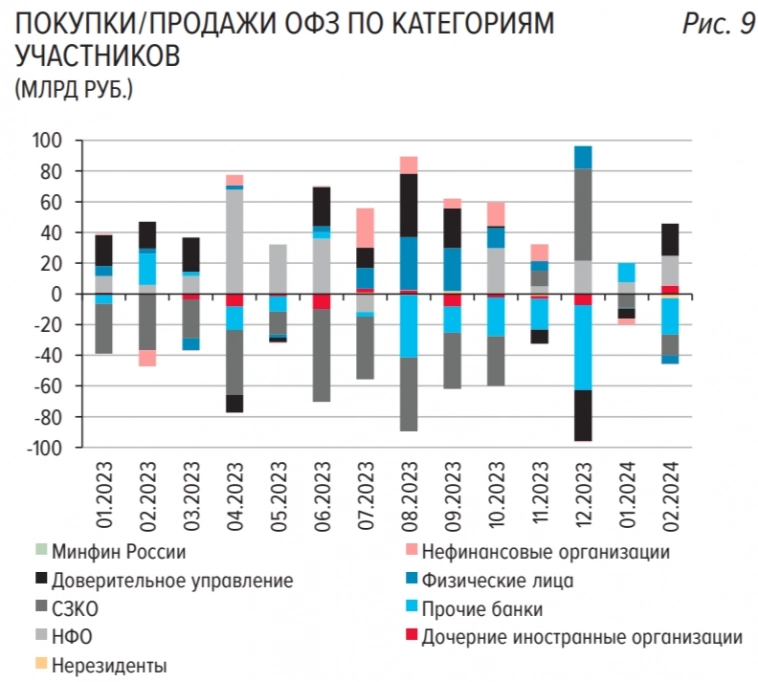

✔️ Минфин уже которые месяца не использует флоутер, который так сильно полюбился банковскому сектору и частным инвесторам. Всё это время регулятор занимает с помощью классики и показывает вполне приемлемый результат (учитывая ключевую ставку и доходность самих ОФЗ, то регулятору комфортно занимать при таких параметрах). Согласно, статистике ЦБ новые выпуски ОФЗ в январе примерно в равных долях были выкуплены банками (~47% от общего объёма выпуска, ~104₽ млрд) и НФО в рамках доверительного управления (~45%). При этом в феврале банки неистово льют ОФЗ, а основными покупателями являются фонды ДУ и НФО.

✔️ Доходность большинства выпусков подобралась к 13%. Учитывая, что ключевая ставка сейчас 16%, то я искренне не понимаю, откуда такая «щедрость» в ОФЗ, дисконт ~3%, при этом ещё необходимо учитывать налог с купонов. Если рассматривать данные ЦБ о средней максимальной ставке по вкладам физ. лиц до 1 года в топ-10 банках, то в 1 декаде марта она составила — 14,84% (доходность подросла). Такой доходности не наблюдается в ОФЗ до 1 года, а если копнуть глубже, то можно найти вклады с более высоким % доходности, которые превышают 16%.

А теперь давайте разберём размещения регулятора:

▪️ Классика: ОФЗ — 26243 (погашение в 2038)

Спрос в длинной классике был приемлемым — 86₽ млрд, выручка составила — 40,9₽ млрд (средневзвешенная цена —80,85%, доходность — 13,15%). По ОФЗ 26219 аукцион признан несостоявшимся. Таким образом, Минфин заработал за этот аукцион — 40,9₽ млрд (прошлая неделя — 74,5₽ млрд). Согласно, плану Минфина на I квартал 2024 года необходимо разместить — 800₽ млрд, уже размещено ~663,7₽ млрд, при таком темпе регулятор должен выполнить план (в запасе ещё 2 недели).

📌 С учётом того, что Минфин хочет занять в 2024 году — 2,6₽ трлн, при этом ведомство отдаёт предпочтение долгосрочным бумагам с постоянным купонным доходом, то единственный плюс в ОФЗ это фиксация повышенного % на долгие годы. Корпоративные облигации и вклады дают больший %, да вы не найдёте вклады на долгосрок, но те же облигации возможно.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Осталось то немного. 60р 10%

за все ОСЕЛ, как обычно. Какие там могут быть ОФЗ, там стакан конченный. Заявки на покупку по 3-5-10-15 шт. Нищеброды стремятся разбогатеть вложив 3000 рублей. Нет благородных заявок на приличные суммы и в случае шухера выскочить не успеешь.

Но в случае шухера они сразу исчезнут)