Блог им. svoiinvestor

Объём ФНБ в октябре продолжает сокращаться, как и инвестиционная деятельность фонда, всему виной окрепший рубль

- 06 ноября 2023, 13:56

- |

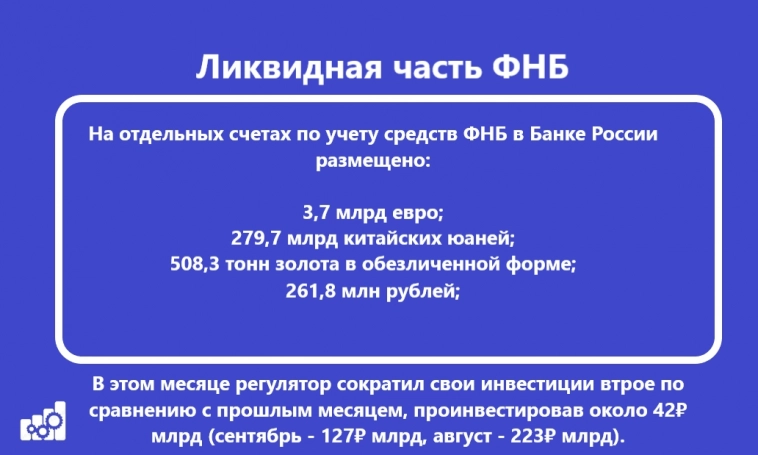

Минфин РФ опубликовал результаты размещения средств ФНБ за октябрь 2023 г. В этом месяце регулятор сократил свои инвестиции втрое по сравнению с прошлым месяцем, проинвестировав около 42₽ млрд (сентябрь — 127₽ млрд, август — 223₽ млрд). По состоянию на 1 ноября 2023 г. объём ФНБ составил — 13,54₽ трлн или 9% ВВП (в сентябре — 13,65₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 6,94₽ трлн или 4,6% ВВП (в сентябре — 7,14₽ трлн). Объём фонда сокращается 2 месяц подряд, это несмотря на снижение инвестиций и профицит НГД (не надо продавать юани/золото), давайте разбираться почему.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657,7₽ млрд (в сентябре —657₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (261,8₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

▪️ облигации, связанные с реализацией самоокупаемых инфраструктурных проектов – 940,4₽ млрд и $1,94 млрд (в сентябре — 918,4₽ млрд и $1,94 млрд);

▪️ привилегированные акции кредитных организаций — 329₽ млрд (ВТБ, РСХБ, ГПБ);

▪️ на субординированных депозитах в Газпромбанке — 38,4₽ млрд;

▪️ в обыкновенных акциях Сбербанка — 3,03₽ трлн (в сентябре — 2,94₽ трлн);

▪️ в обыкновенных акциях Аэрофлота — 97,8₽ млрд (в сентябре — 97,8₽ млрд);

▪️ в обыкновенных акциях ДОМ.РФ — 137₽ млрд;

▪️ в привилегированных акциях РЖД — 467₽ млрд;

▪️ в обыкновенные акции АО ГТЛК — 58,3₽ млрд;

▪️ в обыкновенные акции ВТБ – 147,2₽ млрд (в сентябре — 151,2₽ млрд);

▪️ в облигации НЛК-Финанс – 185,7₽ млрд (в сентябре — 167,5₽ млрд);

▪️ в облигации ВК – 60₽ млрд.

В октябре 2023 г. в ФБ поступили доходы от размещения средств Фонда:

🔹 ценные бумаги российских эмитентов, связанные с реализацией самоокупаемых инфраструктурных проектов — 509,3₽ млн;

🔹 депозиты в ВЭБ.РФ — 3,9₽ млрд;

🔹 облигации ВК – 897,6₽ млн;

🔹 облигации НЛК-Финанс – 128,6₽ млн.

Разбираемся с ликвидной/неликвидной частью ФНБ и инвестициями Минфина🔥Сейчас НГД показывают профицит, а значит из ликвидной части ФНБ не надо изымать юани и золото. Но также и пополнение ФНБ не стоит ожидать, из-за волатильности валютного рынка ЦБ приостановил покупку иностранной валюты с 10 августа и до конца 2023 г. Произойдёт обмен между ЦБ и Минфином (ЦБ передаст валюту Минфину и она осядет в ФНБ, а Минфин передаст рублёвую сумму ЦБ). Как вы можете наблюдать в ликвидной части сокращается наличие €, именно их используют для инвестиций, но на сокращение объёма ФНБ повлиял значительный фактор:

▪️ Неликвидная часть выросла за счёт выросшей стоимости акций Сбербанка и новых инвестиций, ВТБ и Аэрофлота незначительно потеряли в своей цене. Напомню, что акции Сбербанка занимают почти половину неликвидной части;

▪️ А вот ликвидная, наоборот, сократилась. Рубль окреп, это повлияло на евро, юани и золото.

🔥В октябре потрачено на инвестиции — 42₽ млрд. В очередной раз в облигации НЛК-Финанс (дочка НСК, создана для страхования авиационных рисков и авиаперевозчиков в связи с санкциями) было вложено 18,7₽ млрд, далее 21 млрд достался Фону развития территорий для реконструкции и модернизации объектов инфраструктуры за счёт средств государственной корпорации. Из-за санкций авиаотрасль нуждается в особом участии государства, как мы можем наблюдать на протяжении долгих месяцев идёт её подпитка, вопрос только в том сможет ли вообще она существовать самостоятельно?

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 06 ноября 2023, 16:16

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- интеррао

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс