Блог компании Финам Брокер | Обзор рынка акций за неделю (ФГ "ФИНАМ"). ФРС может притормозить с ростом ставок

- 30 мая 2022, 13:37

- |

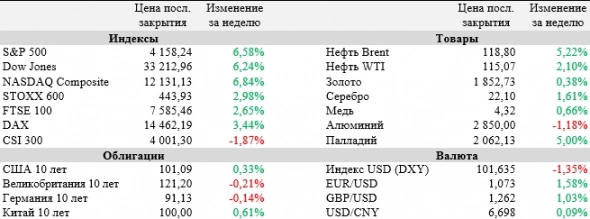

Опубликованные на минувшей неделе «минутки» FOMC показали, что, хотя чиновники и готовы поднять ставку на 50 б. п. по итогам 2-х ближайших заседаний, консенсуса относительно дальнейших действий в комитете нет. В надежде, что экономика США сможет пройти кризисный период без глубокой рецессии и с относительно невысокой стоимостью заимствования, рынки отыграли часть потерь последних месяцев. Между тем Кристин Лагард окончательно убедила инвесторов в намерении ужесточить ДКП в регионе, чему могут поспособствовать и возможные новые рекорды по инфляции в ЕС. Основное внимание фондовых и долговых рынков после серии слабых макроэкономических данных минувшей недели будет приковано к майскому отчету по занятости в США. Инвесторы на сырьевых рынках будут пристально следить за итогами ежемесячной встречи OPEC+.

Согласно протоколу последнего заседания ФРС, опубликованному в среду, 25 мая, большинство членов Федерального комитета по открытым рынкам (FOMC), согласились с необходимостью дальнейшего повышения ставки по федеральным фондам на 50 б. п. «в ближайшие пару встреч».

Согласно данным CME Group, ожидания касательно усиления «ястребиной» позиции ФРС ослабли после публикации протокола FOMC: теперь инвесторы в среднем закладывают в цены 35%-ю вероятность того, что ставка по федеральным фондам будет находиться в диапазоне от 2,25% до 2,50% после сентябрьского заседания, по сравнению с 50%-й вероятностью неделей ранее. Слабые экономические данные в сочетании с ранними признаками того, что инфляция, возможно, достигла пика, дали инвесторам достаточно оснований, чтобы снизить прогнозы относительно агрессивности повышения ставок центральным банком США. В частности, хуже консенсуса на неделе оказались индекс деловой активности в секторе услуг (53,5 п. против 55,2 п.), продажи нового жилья (591 тыс. против 750 тыс.) и базовые заказы на товары длительного пользования за май (+0,3% (м/м) против +0,6% (м/м)), а также данные по динамике ВВП страны за I квартал (-1,5% (г/г) против -1,3% (г/г)).

Премьер-министр Китая Ли Кэцян в среду, 25 мая, выступил с мрачным предупреждением об опасном состоянии экономики Китая, заявив более чем 100 тыс. государственных чиновников на общенациональной видеоконференции, что в стране необходимо срочно ускорить рост, снизить безработицу и обеспечить урожай летних зерновых. Обращение, несмотря на попытки ведущих китайских СМИ представить его в наилучшем свете, вызвало очередную волну распродаж на фондовых площадках КНР.

Кристин Лагард на неделе дала рынкам сигнал о том, что восьмилетний эксперимент Европейского центрального банка (ЕЦБ) с отрицательными ставками завершится в течение нескольких месяцев, заявив, что стоимость заимствований должна достичь нуля к концу сентября. Президент ЕЦБ написала в блоге в понедельник, что, исходя из текущих прогнозов, ЕЦБ, «вероятно, будет вынужден вывести процентные ставки на положительную территорию к концу III квартала» текущего года. Ставка по депозитам ЕЦБ сейчас составляет -0,5% и зафиксирована ниже нулевой отметки с 2014 года, когда регион столкнулся с кризисом суверенных долгов.

Важные события предстоящей недели:

- Свои результаты с 30 мая по 3 июня представят Salesforce, HP, CrowdStrike, Lululemon Athletica, Hormel Foods, Hewlett Packard Enterprise, Cooper Companies, NetApp, Okta и PVH.

- Во вторник, 31 мая, будет опубликован предварительный майский индекс потребительских цен в Еврозоне. Экономисты ожидают, что показатель вырос на 7,7% в годовом выражении после увеличения на 7,4% (г/г) в апреле.

- Центральные банки Канады, Венгрии и Чехии на неделе примут решения по ключевым процентным ставкам.

- В пятницу, 3 июня, Министерство труда США выпустит ежемесячный отчет по занятости в стране. Консенсус аналитиков предполагает рост числа рабочих мест на 318 тыс. и снижение безработицы до 3,5% по итогам мая.

- В четверг, 2 июня, состоится ежемесячная встреча альянса OPEC+. Большинство экономистов ожидают повышения добычи на 432 тыс. барр./сутки в июле, несмотря на то, что министры энергетики G7 на минувшей неделе в очередной раз призвали организацию к более существенному увеличению добычи.

- В понедельник и вторник, 30-31 мая, в Брюсселе состоится саммит лидеров ЕС. Одной из главных тем на повестке встречи станут новые санкции в адрес РФ.

- Среди прочих наиболее важных макроэкономических событий текущей недели – майский индекс деловой активности в производственном секторе Китая (вторник, консенсус 48,0 п.), уровень безработицы в ЕС по итогам апреля (среда, консенсус 6,7%) и майский индекс менеджеров по снабжению для непроизводственной сферы США от ISM (пятница, консенсус 56,4 п.).

- Неделя будет короткой для нескольких мировых бирж в связи с национальными праздниками. В понедельник, 30 мая, торги не будут проводиться в США, в четверг, 2 июня, – в Великобритании, а в пятницу, 3 июня, – в Великобритании, Китае и Гонконге.

S&P500

С точки зрения технического анализа на дневном графике S&P 500 продолжил отскок от поддержки на 3900 на минувшей неделе, но расположение стохастических линий может говорить об исчерпании потенциала. Кроме того, индекс имеет сильное сопротивление в районе 4300, где расположилась 50-дневная скользящая средняя.

DAX

На дневном графике DAX пробил вверх линию понижательного тренда и 50-дневную среднюю на 14 135. При сохранении позитивных настроений индекс может подобраться к уровню 14 800 на текущей неделе.

CSI300

С точки зрения теханализа на дневном графике CSI 300 сохраняется локальный восходящий тренд, который окажет поддержку котировкам на текущей неделе. Ближайшее сопротивление будет найдено на уровне верхней полосы Боллинджера на 4080.

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- обзор

- обзор рынка

- облигации

- Обучение

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал