Блог им. AVBacherov

Мои инвестиционные итоги за 2021 год

- 12 января 2022, 11:39

- |

Краткий итог года можно выразить таким выражением: «Это тот самый случай, когда результат хороший с позиции инвестиционной теории, но не интересный с позиции инвестора». Общий результат портфеля всего 0,66% годовых при волатильности 1,15%, соответственно коэффициент Шарпа — минус 0,9 (все расчеты сделаны в рублях). Отсюда и вывод, почему результат неинтересный с позиции инвестора.

А теперь подробности, почему результат хороший с позиции инвестиционной теории и разбор ожиданий, которые не оправдались.

В 2021 году я ожидал существенную коррекцию на рынке США, а как следствие коррекцию и рынка РФ, поэтому я держался подальше от инвестиций в рискованные активы – они же акции.

Расчеты по итогам 2020 года показывали, что ожидаемая доходность по надежным облигациям в России может составить 7,1% годовых при волатильности 7,7% (фонд SBGB), по акциям широкого рынка 14,8% и 23,1% соответственно (фонд SBMX), корреляция между этими фондами была 0,58. При таких входных данных и в целом ситуации на мировых рынках, мне не хотелось идти на большой риск в своем портфеле, который я лично люблю измерять показателем VAR. Для себя на 2021 я определил, что с 95% доверительным интервалом я хотел бы иметь VAR не более 10%. А это значит, что я накладывал жесткое ограничение на свой портфель по волатильности в 6,1%, и мой бенчмарк на 2021 год превращался в фонд SBGB (78% доля) разбавленный краткосрочными ОФЗ с безрисковой доходностью в 4.18% (22% доля). Ожидаемая доходность бенчмарка таким образом выходила на уровень 6,5%.

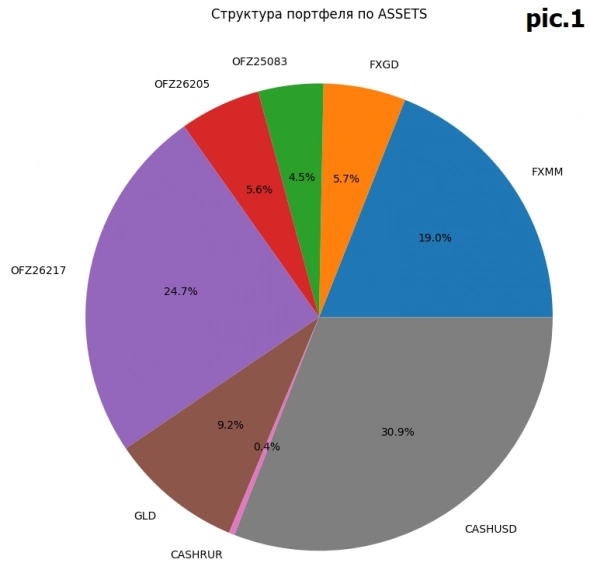

Но данные статистические расчеты всегда необходимо корректировать на экономические факторы. Как и многие, я ожидал ускорение инфляции (пусть и не столь существенное), что должно было привести к более жесткой монетарной политике со стороны ФРС и ЦБ РФ. И наш ЦБ был весьма последователен в этом вопросе. А это означало, что ожидание повышение ставок, не могут не сказаться на стоимости облигаций, конечно, с отрицательным знаком. Примерно те же соображения у меня были по отношению к рынку США, только там было всё еще печальней с инвестициями в риск, так как американский рынок был запредельно иррационально дорог. В 2021 год я вошел с портфелем, где были короткие ОФЗ, немного золота в виде фондов FXGD и GLD, фонд FXMM, который по сути дает безрисковую доходность, и большая сумма валютного кэша, которую некуда было размещать по фундаментальным основаниям (написал выше), а консервативно бесполезно – поскольку вся доходность просто терялась на комиссиях брокерам. Портфель был хорош тем, что в случае серьёзной коррекции у меня были деньги купить, а золото должно было выполнить частичный перенос инфляции, и в кризис, если тот разовьется в полноценный медвежий рынок (смотри pic. 1).

Реальность же для моего бенчмарка оказалась хуже! SBGB потерял за этот год 5,3%, то есть бенчмарк просел на 3,2%. Таким образом мой портфель по итогу 2021 имеет ПЛЮС 3,5% к бенчмарку, что с позиции инвестиционных подходов – прекрасный результат, но как я уже сказал неинтересный для инвестора. Поскольку мой портфель имеет не только рубли, но и доллары, а базовое распределение между валютами составляет 50/50, то логично было бы предположить, что в бенчмарк стоит добавить облигации США. Обычно для этого используют ETF TLT. Но за 2021 этот фонд потерял 4.6% в долларах по тем же инфляционным причинам что и SBGB. И потерял бы еще больше, если в ФРС были более решительны в желании обуздать инфляцию. В итоге мой портфель выиграл бы даже больше по отношению к бенчмарку, если учесть еще TLT.

Если же посмотреть более долгосрочно на мой портфель, то пожалуй, самым простым для сравнения будет бенчмарк состоящий из 50% индекса MCFTR и 50% индекса RGBITR. (Кстати, такое разложение активов в 2021 принесло бы 7,9% годовых в рублях. Но ожидаемая волатильность у такого бенчмарка была бы 13,2%, а значит VAR равен 21,1%, что в два раза больше моего таргета). Здесь мне пока удается удерживать среднее значение выше на 2 процентных пункта в год, что на мой взгляд очень неплохой результат за более чем 16 лет инвестиций (в конце марта 2022 будет 17 лет) (смотри pic 2). Конечно, год к году динамика не стабильна (смотри pic. 3).

Стоит отметить, что выбор такого бенчмарка не совсем корректен, потому что мое отношение к риску по сути падало на протяжении всего периода и с годами я становился все более консервативен в своих подходах. Это видно даже из начала настоящего поста. Это значит, что мой бенчмарк сам должен иметь динамическую составляющую – и в такой логике в 2005 он должен был целиком состоять из индекса MCFTR, а в том же 2021 уже только из RGBITR+NRR (о чем я написал в самом начале). Но такое правильное сравнение будет непонятно для большинства, поэтому я опускаю подробности здесь (возможно в будущем я всё-таки соберусь и постараюсь опубликовать динамический бенчмарк, но его придется снабдить массой примечаний, а, честно говоря, сейчас уже сложно вспомнить некоторые важные подробности ранних лет). Кроме того, мои инвестиции изначально не имели совсем долгосрочных целей и помогали мне решать вполне конкретные житейские задачи. Так, например, в 2011 я приобрел квартиру, несколько раз за это время менял машины себе и жене и т.д. Это важно, поскольку сильно влияет, как на готовность идти на риск в конкретном периоде, так и на выбор между пассивным и активным управлением портфелем.

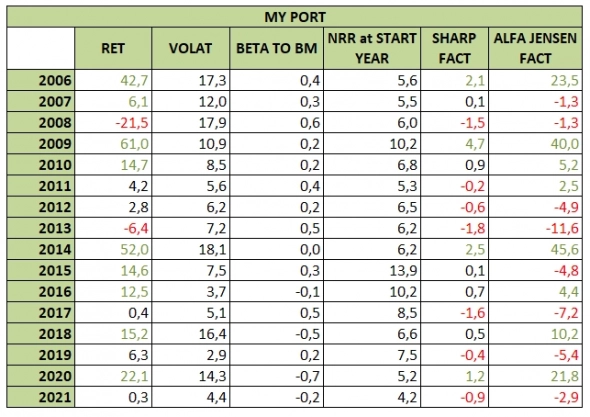

Для тех, кто понимает в коэффициентах, привожу таблицу по фактическим результатам в разрезе каждого года.

Но начался новый 2022 год и вопрос о том, что я буду делать в нем и на что ориентироваться? Но об этом в другом посте.

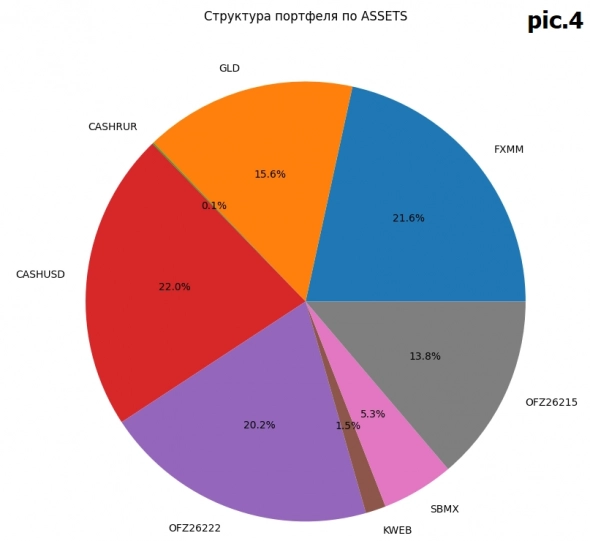

А пока для интереса и статистики. Вот так выглядит мой портфель сейчас (смотри piс.4)

Как видно я уже прикупил немного SBMX в конце года и KWEB в последний квартал. Логику своих покупок, время, а также другие идеи я описываю в своём закрытом телеграмм канале, кроме того там я опубликую интересное дополнение к настоящему «отчету».

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

А этот топик я плюсанул и сохранил в своё оглавление, возможно ещё почитаю.

С одной стороны, вы составляете портфель, который должен соответствовать ряду коэффициентов и это нормально.

С другой стороны, вы торгуете вероятность того, что рынок будет падать. Возможно это событие произойдет. Может даже очень скоро. Но в 2021г. вы сделали неверную ставку. И по сути, вы потеряли что-то. И это следует признать.