SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. TAUREN

🚙 Ford (F) - справедливо ли растет автоконцерн?

- 12 января 2022, 09:54

- |

▫️Капитализация:$95,4 b

▫️Выручка TTM: $134,6 b

▫️EBITDA:$7,5 b

▫️Прибыль TTM: $2,9 b

▫️Net debt/EBITDA: 3,9

▫️fwd P/E 2021: 12

▫️P/B: 2,6

▫️fwd дивиденд 2021: 1,7%

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

👉Ford — американская автомобилестроительная компания. 4-й в мире производитель автомобилей по объёму выпуска за весь период существования. Ключевые сегменты выручки: Автопроизводство 93% Кредитование 6,7% Сервисы подписки на автомобили 0,3%

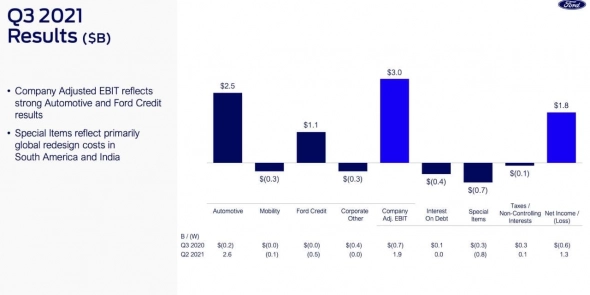

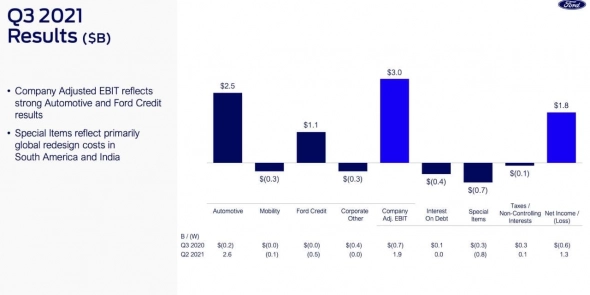

✅Компания продемонстрировала рост по итогам последних кварталов.

Выручка TTM составила $134,6B при росте на 3,5% г/г, EBITDA TTM выросла на 39%, с 5,38B, до 7,51B.

✅Недавно компания приняла план Ford+, нацеленный на повышение прибыльности и переход к доле производства электрокаров в 40% от всего объема машин в течении десятилетия. Учитывая общемировой тренд, это должно хорошо повлиять на продажи компании.

✅Компания наращивает FCF. На сегодня он равен $7,74B. Рост на 17% г/г (P/FCF = 12,2)

❌Фактически, производство компании снижается, во многом из-за кризиса полупроводников и нехватки чипов. За 2021 год объем выпуска снизился до 2,8 млн. Из-за этого ключевой сегмент компании (93% выручки), показал рост лишь на 4% г/г, не смотря на рост спроса и цен на мировом авторынке. Проблемы с чипами могут сохраниться до конца 2022 года, что замедлит рост бизнеса еще сильнее, особеннона фоне роста ставок и снижения спроса.

❌Глобально компания не растет. За последние 5 лет выручка сократилась на 16%. При этом, прибыль уменьшиласьна 60%. Учитывая грядущий цикл повышения ставок в США и мире в целом, можно судить о возможном снижении спроса на авто и последующем сокращении цен на данном рынке в долгосрочной перспективе.Однако это будет после того, как удовлетворится отложенный спрос после кризиса полупроводников.

❌Также Ford страдает от роста цен на ресурсы, ключевой из которых — алюминий. За 2021 год затраты на материалы выросли на $3B-$3,5B. В 2022 рост прогнозируется еще на $1,5B, как заявляет руководство. Это может болезненно ударить по прибыли.

❌У компании большой долг. Net debt/EBITDA = 3,9, Net debt/equity = 0,8. Долгосрочно долг практически не изменяется.

❌План Ford+ требует огромных вложений, до $30B к 2025 году. Учитывая конъюнктуру рынка, полное исполнение стратегии ударит по FCF компании и увеличить задолженность.

❌Компания переоценена по ключевым мультипликаторам. Fwd P/E 2021 = 12, при среднем 7,5. P/S = 0,7, что выше медного 0,55 и среднеотраслевого 0,6.

❌По итогам 2 квартала 2021 года компания на треть сократила размер дивиденда. Последние 2 выплаты составили 0,1$ на акцию. Текущая доходность 1,7% годовых.

Вывод

Ford сильно подрос на фоне новостей о расширении производства электроавтомобилей в этом году. Однако глобально компания не растет, а рынок автомобилей может перейти к снижению в ближайшие годы. Я лучше пройду миом данного производителя.

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

Не является индивидуальной инвестиционной рекомендацией #обзор #FORD #F

▫️Выручка TTM: $134,6 b

▫️EBITDA:$7,5 b

▫️Прибыль TTM: $2,9 b

▫️Net debt/EBITDA: 3,9

▫️fwd P/E 2021: 12

▫️P/B: 2,6

▫️fwd дивиденд 2021: 1,7%

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

👉Ford — американская автомобилестроительная компания. 4-й в мире производитель автомобилей по объёму выпуска за весь период существования. Ключевые сегменты выручки: Автопроизводство 93% Кредитование 6,7% Сервисы подписки на автомобили 0,3%

✅Компания продемонстрировала рост по итогам последних кварталов.

Выручка TTM составила $134,6B при росте на 3,5% г/г, EBITDA TTM выросла на 39%, с 5,38B, до 7,51B.

✅Недавно компания приняла план Ford+, нацеленный на повышение прибыльности и переход к доле производства электрокаров в 40% от всего объема машин в течении десятилетия. Учитывая общемировой тренд, это должно хорошо повлиять на продажи компании.

✅Компания наращивает FCF. На сегодня он равен $7,74B. Рост на 17% г/г (P/FCF = 12,2)

❌Фактически, производство компании снижается, во многом из-за кризиса полупроводников и нехватки чипов. За 2021 год объем выпуска снизился до 2,8 млн. Из-за этого ключевой сегмент компании (93% выручки), показал рост лишь на 4% г/г, не смотря на рост спроса и цен на мировом авторынке. Проблемы с чипами могут сохраниться до конца 2022 года, что замедлит рост бизнеса еще сильнее, особеннона фоне роста ставок и снижения спроса.

❌Глобально компания не растет. За последние 5 лет выручка сократилась на 16%. При этом, прибыль уменьшиласьна 60%. Учитывая грядущий цикл повышения ставок в США и мире в целом, можно судить о возможном снижении спроса на авто и последующем сокращении цен на данном рынке в долгосрочной перспективе.Однако это будет после того, как удовлетворится отложенный спрос после кризиса полупроводников.

❌Также Ford страдает от роста цен на ресурсы, ключевой из которых — алюминий. За 2021 год затраты на материалы выросли на $3B-$3,5B. В 2022 рост прогнозируется еще на $1,5B, как заявляет руководство. Это может болезненно ударить по прибыли.

❌У компании большой долг. Net debt/EBITDA = 3,9, Net debt/equity = 0,8. Долгосрочно долг практически не изменяется.

❌План Ford+ требует огромных вложений, до $30B к 2025 году. Учитывая конъюнктуру рынка, полное исполнение стратегии ударит по FCF компании и увеличить задолженность.

❌Компания переоценена по ключевым мультипликаторам. Fwd P/E 2021 = 12, при среднем 7,5. P/S = 0,7, что выше медного 0,55 и среднеотраслевого 0,6.

❌По итогам 2 квартала 2021 года компания на треть сократила размер дивиденда. Последние 2 выплаты составили 0,1$ на акцию. Текущая доходность 1,7% годовых.

Вывод

Ford сильно подрос на фоне новостей о расширении производства электроавтомобилей в этом году. Однако глобально компания не растет, а рынок автомобилей может перейти к снижению в ближайшие годы. Я лучше пройду миом данного производителя.

Мой полезный телеграм-канал: t.me/+uccuWhNGWMVlMmQy

Не является индивидуальной инвестиционной рекомендацией #обзор #FORD #F

252 |

Читайте на SMART-LAB:

BRENT: геополитическое обострение перевесило фундаментальные опасения

Нефть по-прежнему широко колеблется, движимая противоречием между фундаментальными излишками предложения и краткосрочной геополитической премией...

14:43

Рынок облигаций: новые размещения от крупных российских компаний

Рассмотрим параметры двойного размещения АФК «Система» со значительной премией к рыночной доходности, а также условия нового валютного...

18:44

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- Headhunter

- IPO

- IPO 2024

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- банк

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВК

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа Позитив

- ДВМП

- дивиденды

- долг

- европлан

- застройщики

- золото

- Интеррао

- ИТ

- капитал

- Китай

- ЛСР

- Лукойл

- м.видео

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- Облигации

- озон

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- сталь

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Черкизово

- чистая прибыль

- Эталон

- Яндекс