Блог им. InveStory

Обзор Bristol Myers Squibb

- 24 января 2021, 21:06

- |

За последний год медиа зациклились на коронавирусе, хотя десятки других заболеваний не прекратили существовать и требуют соответствующих лекарств. Пока разработчики вакцин и препаратов от ковида вроде Moderna и Gilead Sciences остаются в центре внимания инвесторов, мы рассмотрим чуть менее известного представителя отрасли здравоохранения — Bristol Myers Squibb.

Профиль компании

- Тикер: BMY (NYSE)

- Сектор: Здравоохранение / Фармацевтика

- Капитализация: 150.36 млрд долларов

- География деятельности: 58% Америка, 24% Европа, 18% остальной мир

- Доступность акции в России: через Санкт-Петербургскую биржу

Как устроен бизнес компании

Bristol Myers Squibb разрабатывает, производит и продает лекарства от рака, гепатита, артрита, ВИЧ/СПИД, сердечно-сосудистых заболеваний и других заболеваний. Ключевой рынок для компании — американский, где у Bristol Myers расположена вся ключевая R&D-инфраструктура.

Две трети доходов компании приходятся на три препарата:

- Revlimid – противоонкологическое средство, которое пополнило линейку препаратов компании после приобретения компании Celgene. Продажи препарата составляют 28.6% выручки.

- Eliquis – название действующего вещества апиксабан, препарат для профилактики инсульта, 20% выручки.

- Opdivo — иммуноонкологический препарат, рыночное название вещества ниволумаб, 17.1% выручки.

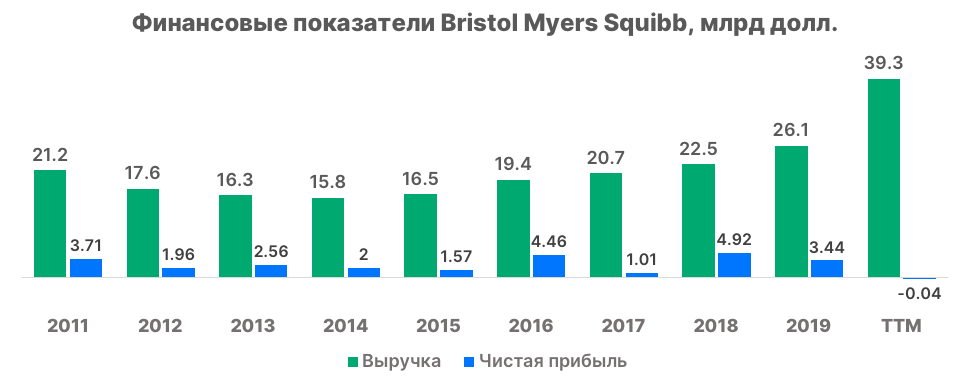

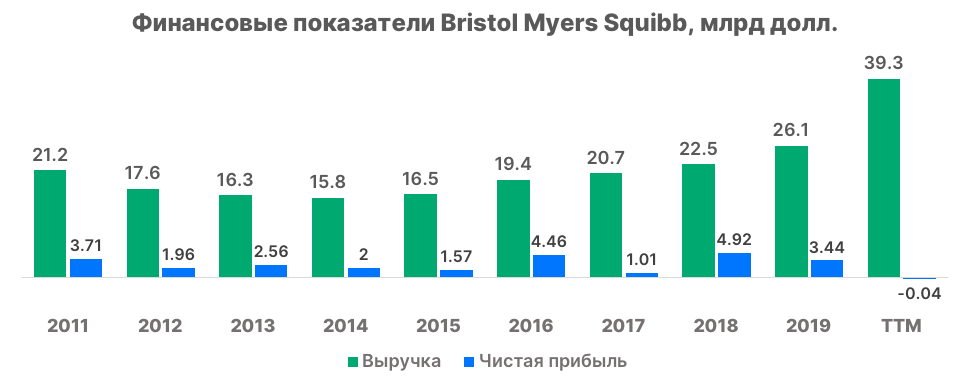

Финансовые показатели

Зарабатывать будучи крупной фармацевтической компанией можно двумя способами:

- самому разрабатывать лекарства, патентовать их и пользоваться эксклюзивными правами на их производство в течение 10-25 лет

- покупать менее крупные компании у которых уже есть готовое портфолио препаратов.

Bristol Myers с переменным успехом совмещает оба подхода. С 2014 по 2019 гг. выручка постепенно росла и после 2019 года почти удвоилась из-за объединения с Celgene. Сделка по приобретению Celgene является стратегической для компании, о ней мы еще поговорим в статье.

В ходе сделки с Celgene, Bristol Myers Squibb были вынуждены нарастить долг с $6 млрд до более чем $40 млрд. У компании нет проблем с финансовой ликвидностью, но мультипликатор Net Debt / EBITDA равный 6 в любом случае не выглядит оптимальным. Тем не менее, аналитики ожидают, что BMS снизит долговую нагрузку уже в ближайшие годы.

Что касается дивидендов, то компания стабильно наращивает их на протяжении последних 14 лет со средним ростом в 2.5% в год. Однако отметим, что компания не стесняется привлекать долг для выплаты дивидендов и байбеков.

Во что вкладывается компания?

За последний год компания потратила около $90 млрд на покупку трех бизнесов: Celgene за $74 млрд, MyoKardia за $13 млрд и Forbius за неназванную сумму.

Недавнее приобретение Celgene позволило добавить в портфель сильную линейку препаратов и вывести компанию в лидеры по борьбе с онкологическими заболеваниями. Наиболее перспективным препаратом в портфеле Celgene считается средство от анемии, Reblozyl. Несмотря на то, что его продажи в последнем квартале составили лишь $96 млн, аналитики ожидают, что к 2024 годовые продажи могут достигнуть $2 млрд.

Другим важным поглощением будет сделка с MyoKardia, где компания получила доступ к длинному списку препаратов, включая такие перспективные как Mavacamten, где пик продаж препарата прогнозируется на уровне $3 млрд.

В ближайшее время усилия BMS будут направлены на налаживание взаимодействия с приобретенными компаниями.

⚡️Катализаторы роста

- Эффект от сделки с Celgene. На первый взгляд кажется, что Bristol Myers Squibb приобрел Celgene дорого, но на деле это не совсем так. Celgene на момент покупки торговался с мультипликатором EV/EBITDA около 7, схожие компании в Америке торговались в районе 9, а средний уровень EV/EBITDA для схожих мировых компаний и вовсе был в районе 12. Bristol Myers предполагает, что сделка поможет сэкономить $2,5 млрд к 2022 году, не говоря уже о том, что пополнение портфолио препаратов положительно скажется на выручке.

- Сильная линейка новых лекарств – один из ключевых драйверов роста в будущем. В данный момент в разработке находится 50 новых препаратов, 20 из них должны пройти испытания в течение следующих двух лет. Менеджмент уверен в успехе новых препаратов и оценивает предполагаемый рост выручки в 3,7% между 2020-2025, что позволит компенсировать падение выручки из-за потери эксклюзивности существующих лекарств.

- Компетентный менеджмент. Команда топ-менеджеров под руководством Джиованни Кафорио показывает убедительные результаты в последние годы. Менеджмент благополучно реализует политику по расширению портфеля и повышению прибыльности бизнеса. С 2014 по 2019 показатель EPS имел среднюю скорость роста в 18%. За последние 40 кварталов менеджмент не достиг заявленных целей всего трижды. Судя по тому, что обычно привередливая к качеству менеджмента Berkshire Hathaway приобрела 30 млн. (1.3% портфеля) акций BMS ноябре — их устраивает результат работы Кафорио и его подчиненных.

❗️ Риски

- После 2025-2026 гг. компания потеряет эксклюзивные права на некоторые из наиболее прибыльных препаратов. Это значит, что компании, занимающиеся производством дженериков (аналогов препаратов которые были изначально запатентованы разработчиком лекарства), смогут производить препараты которые сейчас может производить только BMS. Мы считаем что дешевая оценка компании уже отражает долгосрочные ожидания инвесторов, поэтому это не столько риск, сколько причина, по которой компания будет оставаться недооцененной относительно американского рынка в целом.

- У компании высокая долговая нагрузка. Как мы уже говорили ранее, из-за приобретения Celgene общий долг вырос с $6,5 млрд в начале 2019 года до $45 млрд на конец третьего квартала 2020 года. Если компании не удастся извлечь потенциал от приобретения Celgene, Bristol Myers в любом случае придется выплачивать долг. Таким образом, Celgene — не только главный источник роста прибыли BMS, но и главный источник рисков.

- Фармацевтические компании могут столкнуться с регуляторными рисками в период администрации Байдена. С одной стороны, Джо Байден обещал расширить список лекарств который покрывается страховыми полисами. Это положительно скажется на прибыли BMS и остальных представителей фармацевтической отрасли, так как фактически страховые компании будут закупать больше лекарств. С другой стороны — цены на лекарства которые устанавливают фармкомпании являются неподъемными для американцев без страховки. Если новая администрация решится на ограничение отпускных цен на лекарства, это будет ощутимым ударом по выручке фармкомпаний.

Итог

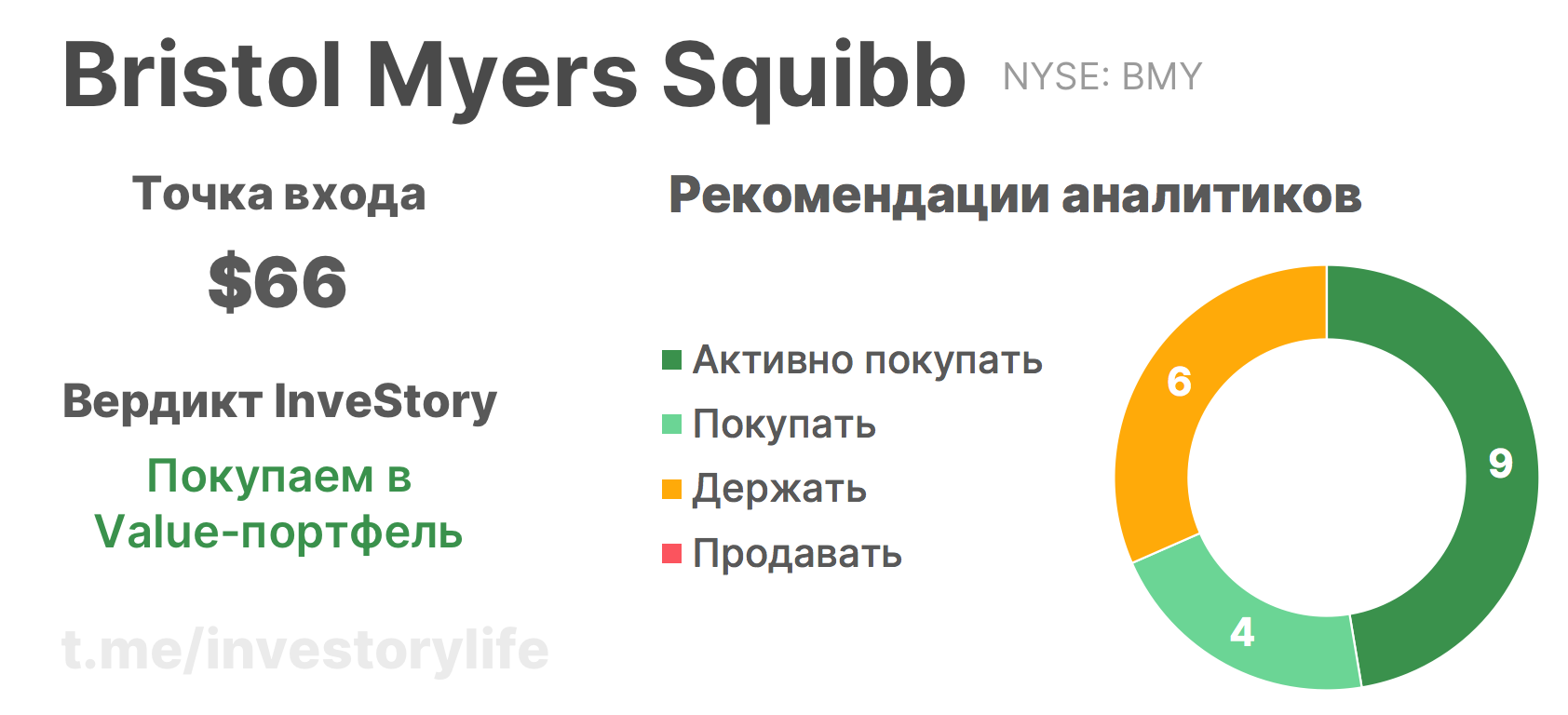

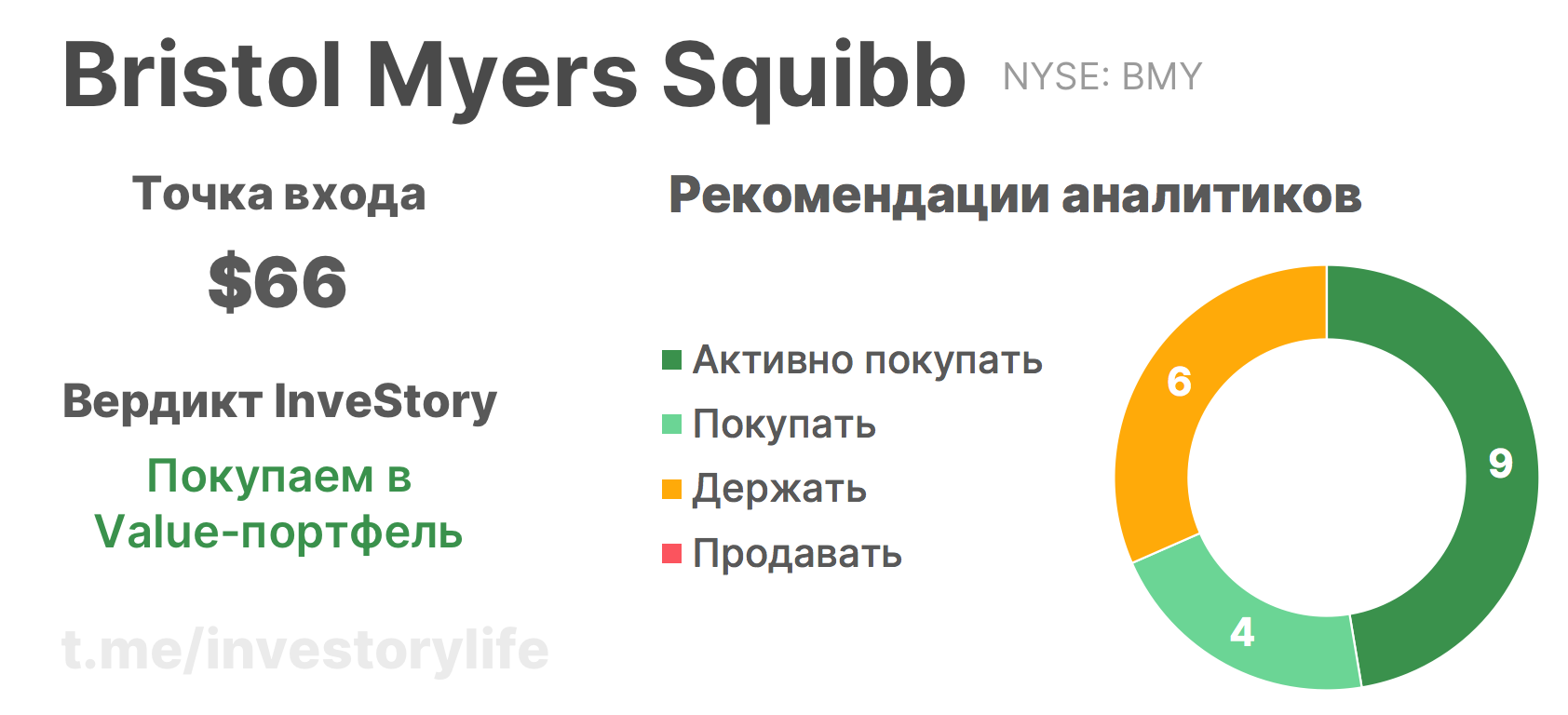

Компания способна хороший денежный поток, который приводит к низкому форвадному показателю P/E — всего 10.45. Однако не забываем, что по мере потери эксклюзивных прав на препараты оценка компании будет выравниваться к среднерыночным значениям, и все будет зависеть от того, насколько успешно компания сможет использовать покупку Celgene и других компаний в свою пользу. Среднесрочно нам нравятся перспективы BMS из-за объединения с Celgene, поэтому мы считаем акции Bristol Myers Squibb подходящими для включения в наш value-портфель.

Больше обзоров, аналитики и другой полезной информации на нашем Telegram-канале @investorylife.

- 25 января 2021, 09:16

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- золотодобывающие компании

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- ЮГК Южуралзолото

- Яндекс