Блог им. svoiinvestor

Аукционы Минфина: не помогают даже флоатеры. Заработки низкие из-за отказа расширения премии в размещениях, спроса нет

- 13 октября 2024, 12:51

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI приблизился к 99 пунктам, инфляция и анонс нового бюджета не оставляют шанса. Вторичный рынок ОФЗ находится под давлением и вот почему:

🔔 Совет директоров допускает возможность повышения ключевой ставки на ближайшем заседании — сообщил зампред ЦБ Алексей Заботкин.

🔔 По данным Росстата, за период с 1 по 7 октября ИПЦ вырос на 0,14% (прошлые недели — 0,19%, 0,06%), с начала октября 0,14%, с начала года — 5,87% (годовая — 8,63%). Динамика продолжает оставаться высокой, но думаю стоит ожидать ещё более значимого повышения недельной инфляции, ибо эффект должен проявиться от повышения утильсбора, ослабления ₽ и расширения дефицита бюджета. Росстат пересчитал месячную инфляцию сентября — 0,48% (недельная — 0,43%), она вновь вышла выше недельной, это было читаемо, и я вас об этом предупреждал (недельная корзина включает мало услуг, а они растут в цене опережающими темпами). Поражает признание регулятора о позднем ужесточении ДКП, когда в начале года большинство данных кричало об этом: «То, что инфляция до сих пор выше 4%, показывает то, что нам надо было действовать более решительно и ужесточать денежно-кредитную политику раньше и быстрее» — Алексей Заботкин.

🔔 Минфин, конечно, снизил долю займа в 2024 г., но снижение смешное (до 3,92₽ трлн, всего на 150₽ млрд, выполнили план только на 60%). Сумма остаётся рекордной с начала пандемии. Данный факт подтвердился анонсом новых выпусков, где купонная доходность рекордная из всех выпусков ПД (12-12,25%), а общий объём выпуска составит 2,75₽ трлн.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин с октября 2023 г. по июнь 2024 г. не использовал флоатеры, рассказывая, что в этом году нецелесообразно использовать данный вид ОФЗ, но ситуация со спросом и поведением банков заставила, вновь прибегнуть к флоатеру. Сегодняшний аукцион вообще прошёл без классики.

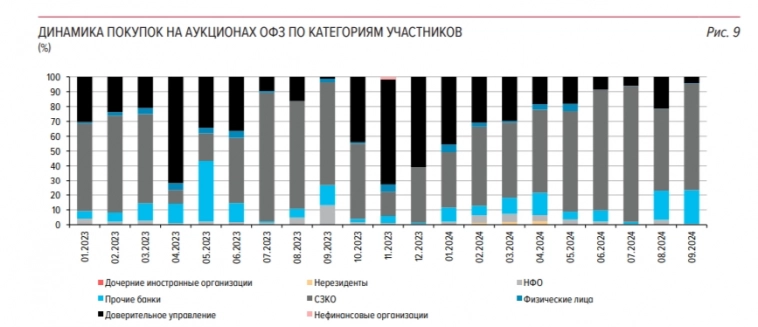

✔️ Согласно статистике ЦБ, в сентябре основными покупателями ОФЗ на вторичном рынке были вновь физические лица — на 10₽ млрд (покупки НФО стали минимальными за 2024 г. — 1,1₽ млрд). Крупнейшими продавцами стали 7 месяц подряд СЗКО, продав ОФЗ на сумму 14₽ млрд (в августе продали на 23,7₽ млрд). На первичном рынке крупнейшими покупателями стали в очередной раз СЗКО, увеличив свою долю до 72% от всех размещений с 55,8% в августе (скупали любимые флоатеры).

✔️ Доходность большинства выпусков перешагнула за 17,7% (ОФЗ 26238 торгуется по 50,4% от номинала с доходностью 16,08%, кто покупал по 100%, то имеют сейчас -50% по активу). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во III декаде сентября она составила 18,706% (годичные ОФЗ дают доходность выше 19,2%).

А теперь к самому выпуску:

▪️ Флоатер ОФЗ — 29024 (погашение в 2035 г.)

▪️ Флоатер ОФЗ —29025 (погашение в 2037 г.), купон изменяется в зависимости от среднего значения ставки RUONIA.

По ОФЗ — 29024 аукционе не состоялся. Спрос в ОФЗ —29025 обвалился — 44,1₽ млрд, выручка — 4,8₽ млрд (средневзвешенная цена —93,55%). Таким образом, Минфин заработал за этот аукцион 4,8₽ млрд (на прошлой неделе — 32,8₽ млрд). Согласно плану Минфина на IV кв. 2024 г. необходимо разместить 2,4₽ трлн (размещено 40,2₽ млрд, осталось 11 недель), как с таким спросом и без премий министерства выполнить план — непонятно, если даже не помогает флоатер.

📌 Минфин хочет занять приличную сумму в 2024 г., анонсировав новые выпуски ОФЗ и отдав предпочтение долгосрочным бумагам с ПД, то плюс в ОФЗ — это фиксация повышенного % на долгие годы в «безрисковом» инструменте. При этом надо понимать, что в октябре могут повысить ставку до +20% (топливный рынок лихорадит, цены на бытовые услуги растут высокими темпами, корпоративное кредитование показывает рост, ослабление ₽, и расширение дефицита бюджета).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

какие ОФЗ..

когда рост на 1% даёт падение облигашек на 4%

кто в трезвом уме на это пойдет?