Блог им. rfynututkm

Пока в акциях плохо, в алго все хорошо

- 02 сентября 2024, 13:30

- |

Пока на рынке боль и мрак, на Комоне снизил комиссию по всем своим фондовым стратегиям автоследования. Не на период, пока боль и мрак, а вообще, навсегда. Так правильнее. Конкретно, по Ленивцу-2 (где голый моментум), Ленивцу-3 (моментум + фундаментал), Ленивцу-4 (фундаментал). Было 6% в год от СЧА, стало 3%. Проскальзывание там пренебрежимо мало, учитывая ленивость портфелей. Итого, по издержкам стало походить на ПИФ активного управления, что-то вроде «Арсагеры» или «Аленки».

Вообще, все мои стратегии на Комоне делятся на две группы. Быстрые трендовушки на фьючах (обычно на доллар или на юань) и портфельные, на акциях. Первые очевидно доходнее, в среднем исторически по всему зоопарку там было где-то 40-50% годовых, у лучших получше, у худших похуже. 6% годовых за подключение к ним, полагаю, не шибко алчно. Также их плюс, очевидный в такие дни, как сейчас, сравните с фондой: эквити мало зависит от фазы рынка, ставки ЦБ, метаний нерезидентов, паники местных, и т.п. Пока инвесторы гадают на дно и молятся, здесь все спокойно работает.

Но и портфельные модели, на акциях, вовсе не ужас-ужас, как может показаться по графикам (здесь их не привожу, но все они даны в первой же ссылке на Комон, если кому интересно). Ленивцу-3 не повезло, его история началась в начале этого, как теперь видим, медвежьего года. Ленивцу-4 не повезло просто адски, максимально, как может не повезти: стратегия была запущена в мае этого года, близ хаев рынка. Понятно, что год — не срок, статистика там не о чем. На Ленивце-2 уже получше, страта постарше, и на ней что-то видно. Например, несмотря на летнюю яму этого года, эквити на 1 сентября все еще выше хаев 2021 года! И доходность, если считать вдолгую, никак не меньше той же Арсагеры. В общем, это как бы добротный ПИФ. Во имя диверсификации — иметь такое можно и нужно. Но все же штука нервная, привязанная к капризам российского рынка, и ожидаемая доходность скромнее. Так что комиссию за следование стоило понизить, да. Можно было и раньше озаботится, но тут скорее моя леность, чем жадность.

Что теперь имеем по фондовым моделям? Рынок упал на четверть, можно сказать, мистер рынок истерит и дает вам скидку редких размеров… Тактически — ну, наверное, еще упадет. Стратегически — это все скидка. Люди часто завидуют покупавшим весной 2020 и осенью 2022. Сейчас похоже на то самое. Страшно, но в 2020 и 2022 было не веселее.

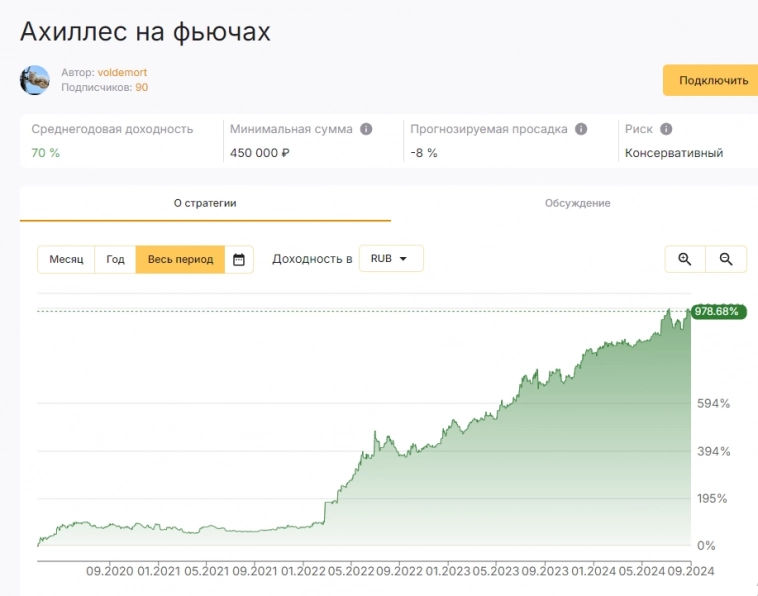

Если же кому невыносимо видеть падающий график, можно медитировать на растущий. Ничто так не хеджирует инвестпортфель, как здоровый системный трейдинг. Можно, конечно, суетиться непосредственно на фондовом счете. Выходить в LQDT, облиги, а то и шортить, но все это не самые системные штуки, основная их проблема — мы не знаем, где дно и нет способов это знать. По мне, здоровый хедж портфеля акций — иметь часть капитала там, где с акциями ничего не связано. Например...

На картинке для поднятия настроения (себе самому в том числе!) график моей трейдинговой стратегии, одной из. Которой, как видим, плевать на инфляцию, ставку ЦБ, настроение хомяков, повадки барсуков и прочее, от чего страдают честные инвесторы.

***

эквити моих систем на Комоне: www.comon.ru/users/voldemort/

моя страничка в ВК: vk.com/dengi_bez_durakov

блог в Телеграме https://t.me/Dengi_bez_Durakoff

профиль в Т-банке: www.tbank.ru/invest/social/profile/Algozavr/

- 02 сентября 2024, 13:34

- 02 сентября 2024, 15:33

- 02 сентября 2024, 15:53

- 02 сентября 2024, 22:40

- 02 сентября 2024, 23:16

- 03 сентября 2024, 08:37

- 03 сентября 2024, 09:15

- 05 сентября 2024, 15:29

- 04 сентября 2024, 10:22

- 05 сентября 2024, 15:31

- 05 сентября 2024, 15:42

- 10 сентября 2024, 20:13

теги блога Александр Силаев

- CNYRUB

- автоследование

- активные инвестиции

- акции

- Акции РФ

- алготрейдинг

- аналитики

- банки

- биткойн

- брокер

- брокеры

- вопрос-ответ

- деньги

- дивиденды

- доллар

- Доллар рубль

- жизнь

- жизнь в трейдинге

- жулики

- золото

- из книжечки

- ии

- иллюзии

- инвестирование

- инвестиции

- инвестиции vs спекуляции

- индекс

- инфляция

- инфляция в России

- инфоцыгане

- искусственный интеллект

- итоги 2021

- итоги 2022

- итоги года

- квалифицированный инвестор

- книга

- книжечка

- когнитивные искажения

- комон

- конференция смартлаба

- коронавирус

- крипта

- криптовалюта

- купоны

- личное

- лохи

- медитация

- метод

- моментум

- Мосбиржа

- мошенники

- налоги

- налоговая реформа

- Налогообложение на рынке ценных бумаг

- НДФЛ

- облигации

- образование

- объявление

- объявления

- околорынок

- ОФЗ

- пассивное инвестирование

- пассивные инвестиции

- пифы

- подушка безопасности

- понятия

- портфель

- Портфель инвестора

- портфельная теория

- прикол

- приколы

- психология

- риск

- риск менеджмент

- риски

- рубль-юань

- сишка

- скальпинг

- спекуляции

- срочный рынок

- статистика

- стоп лосс

- стоп-лосс

- структурные продукты

- торговые роботы

- торговые системы

- трейдинг

- философия

- философия инвестирования

- философия отношений

- финансовая грамотность

- Фондовый индекс

- форекс

- фундаментальный анализ

- хедж

- экономика

- экономисты

- эксперимент

- этика

- юань