Блог им. gofan777

⚡️Интер РАО зарабатывает на кубышке

- 10 июня 2024, 17:45

- |

В условиях роста ключевой ставки и доходностей в облигациях, бумаги из сектора электроэнергетики постепенно отошли на второй план.

И на это есть несколько причин:

✔️ Тарифы, как правило, растут на уровне инфляции или даже ниже.

✔️ Инфляция расходов давит на операционную прибыль и снижает маржинальность.

✔️Дивидендная доходность меркнет на фоне купонов по корпоративным облигациям и ОФЗ.

💪 Но сегодня мы разберем игрока из сектора, для которого рост ставки является драйвером роста прибыли. Речь пойдет об Интер РАО.

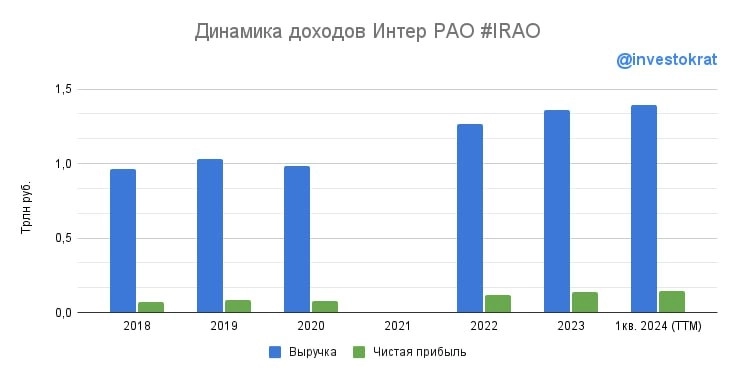

📊 Начнем с отчета МСФО за 1 квартал 2024 года:

📈 Выручка выросла на 10% г/г.

📉Операционная прибыль снизилась на 1,7% г/г из-за опережающего роста операционных расходов на 11,6%.

👆Такая проблема сейчас характерна для многих компаний из-за удорожания рабочей силы и расходных материалов.

📈 При этом, чистая прибыль выросла на 17,6% г/г. Большая финансовая подушка (357,3 млрд рублей), в условиях высоких доходностей по депозитам, оказалась преимуществом и принесла 43% всей прибыли.

❗️Какой можно сделать из этого вывод? Интер РАО — очевидный бенефициар высоких ставок. Однако, если ключевая ставка начнет снижаться, то у эмитента неизбежно упадет маржинальность, а вместе с ней и прибыль.

💰 Многих инвесторов в первую очередь интересует размер выплачиваемых дивиендов. По итогам 2023 года совет директоров распределил 0,326 рублей на акцию. По текущей цене это примерно 8,5% доходности. Но отсечка прошла и этот дивиденд получить уже нельзя. Но мы можем прикинуть форвардную выплату по итогам 2024 года.

🧮 С учетом темпов текущих роста прибыли, если не произойдет резких колебаний ставки или сокращения кубышки, компания сможет заработать по итогам 2024 года дивидендную доходность около 10% к текущей цене. Однако, во-первых, такой доходности в акциях стоимости сейчас никого не удивишь, а во-вторых, для получения дивиденда придется ждать следующего лета. Здесь еще стоит уточнить, что ИРАО, в отличие от других игроков из сектора, платит всего 25% от чистой прибыли акционерам. Поэтому, 10% див. доходности при норме выплаты в 25% это не так уж и плохо.

🤔 Данная идея, несмотря на свою привлекательность, становится более долгосрочной, на мой взгляд. Все ожидания роста от Интер РАО, за счет постепенного расходования кубышки, увеличения нормы выплат и проявления синергии с купленными инжиниринговыми активами, уходят куда-то к 2030 году. А пока в отчете мы видим нейтральные результаты, которые легко могут перерасти в негативные, в случае снижения ставки.

📌 Даная история подойдет любителям недооцененных компаний, как Уоррен Баффетт. Но не стоит забывать и про риски, учитывая, что бизнес квазигосударственный. Часть кубышки может пойти не на перспективные проекты, а на социальные, которые будут окупаться десятки лет. А вся идея в этом бизнесе как раз заключается в эффективном использовании той денежной ликвидности, которую удалось накопить.

#IRAO

❤️ Ваши лайки — лучшая мотивация для автора делать обзоры новых отчетов и эмитентов!

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс