zzznth

Татнефть. Аномалии префов

- 28 февраля 2023, 17:45

- |

О том, каким может быть соотношение между обычкой и префами я писал тут. Вкратце, нет ну никаких оснований для того, чтобы преф стоил дороже обычки. Ну ок, даже полностью без премии за право голоса, максимальная разумная разница — величина гарантированного дивиденда (в данном случае 1 руб).

Можно придумать множества причин для схлопывания дисконта префов к обычке. Самое банальное: в обычке есть сильный продавец, медленно сливающий свою приличную долю. То вот для премии префов не вижу совсем ничего… Конечно, есть ряд примеров, когда наблюдается ничем не обоснованная премия: например любимый многими КуйбышевАзот: там за небольшими перерывами это больше года длится. Но все-таки здесь рассматриваются весьма ликвидные бумаги.

Конечно, возможна совсем сюрреалистичная гипотеза что доля шортистов в префах выше оных в обычке, и вот они теперь шорты кроют и поэтому локально цены на префы стали выше. Но мне кажется это совсем за уши притянутым.

Прошу прощения за трюизм, но если есть сделки, значит есть и покупатели и продавцы. Чем руководствуются покупатели префов, когда можно купить обычку? Ведь это проще и дешевле…

- комментировать

- ★1

- Комментарии ( 9 )

Негативные комментаторы

- 16 февраля 2023, 19:48

- |

К слову, стал замечать, что как-то много развелось негативных и даже токсичных комментаторов (речь, разумеется, не про комментаторов этого блога: они все отличные).

С одной стороны, причина понятна: люди в постоянном стрессе, нервничают… А ведь еще и кризис. Но с другой стороны — кризис то не первый, раньше такого не наблюдалось.

Если посмотреть на динамику индекса мосбиржи на значительном периоде, то многое проясняется. В среднем, динамика значений депозитов же будет совпадать с динамикой индекса. Более правильно смотреть не на значения IMOEX, а на значения индекса полной доходности. Но сейчас и он на таких значениях, что основная масса людей, приходивших на биржу в 2020 и позже — в минусах.

Вот и выходит, что огромная масса людей, считает что уже имеет определенный опыт (пара лет в рынке как никак), а вот счет то это не подтверждает. Отсюда внутренний диссонанс, который и вызывает токсичность..

P.S. Опробовал вот новый редактор для постов. Немного непривычно, но в целом удобно! Непонятно только как теги ставить и к форумам компаний привязывать.

Золотой обзор

- 12 февраля 2023, 19:35

- |

Согласно данным специализированного портала gold.org, ежеквартальный спрос на золото составляет 1000-1300т. Спрос можно разделить на три малосвязанные между собой направления:

- ювелирная отрасль (~50% спроса)

- использование в технологических целях (~15% спроса)

- использование в инвестиционных (сберегательных) целях + спрос ЦБ (суммарно ~35% спроса)

( Читать дальше )

Windfall tax: кого нахлобучивали

- 09 февраля 2023, 20:26

- |

Немного истории. Windfall income tax (вольный перевод: налог на случайные сверхдоходы) — действительно встречающаяся в мире практика. Правда, под этим термином скрываются два довольно сильно различающихся по сути налога. Оба, впрочем, актуальны для России.

Но конечно увеличение ручного управления — тревожный знак. В 1997-м году, пришедшие к власти в Великобритании лейбористы решили переиграть 18-летнее наследие консерваторов. В частности, пересмотреть итоги приватизации (знакомо звучит, не правда ли)? Под раздачу попали компании, приватизированные в период с 1984 по 1996 год: телекомы, железные дороги, аэропорты, энергетики. Лейбористы считали, что цена продажи была занижена, а значит — плоте нологе. К слову, своя правда в этом тоже имеется: например British Telecom, приватизированная еще в 1984-м уже за первые 100 дней выросла относительно бенчмарка на 50+%. Более подробно можно посмотреть например в

( Читать дальше )

Коротко про Сбер

- 09 февраля 2023, 17:38

- |

1. В прошлом, данные МСФО и РСБУ неплохо совпадали; в рамках чистой прибыли особенно

2. Валютная переоценка и риски изменения валютных курсов не учитывались

3. Банковская отрасль весьма рискованна; для позиций по банкам я бы рекомендовал увеличивать риски (уменьшать лимиты): например если для обычных компаний у Вас лимит 20% депо на компанию, 30% на отрасль, то для банков его сократить хотя бы раза в полтора.

Что наблюдаем? Чистые процентные и комиссионные доходы растут, при этом быстрее чем операционные расходы. Что выражается в росте чистой прибыли: за январь заработали 110 ярдов. К слову, Сбер начал публиковать сокращенную отчетность в 4м квартале, тогда три месяца подряд ЧП была стабильна: 120 ярдов с копейками. Опять же, держим в уме, что конец года у банков традиционно силен.

Вместе с тем без учета резервов и в отсутствии внешних шоков, банк может

( Читать дальше )

Модель дисконта цены префов: кейс БСПб

- 08 февраля 2023, 17:11

- |

Как ни банально бы не звучало, соотношение между ценами на обычку и преф определяется тем, насколько права акционеров отличаются в текущей конъюнктуре рынка. Наиболее частый случай на российском рынке: права примерно одинаковые (Сбер*, Башнефть, Татнефть, Ростелеком и пр.). Выражается это в следующем: уставом закреплены определенные дивы на преф, а также оговорено, что дивиденд на преф не может быть меньше дивиденда на обычку. Однако компания и так платит хорошие дивиденды (не меньше чем полагается по уставу на преф), таким образом, дивиденд обычки и префов совпадает. В подавляющем большинстве случаев, наличествует явный мажоритарий, так что право голоса на собраниях «стоит» немного — все равно «хотелки» мажора не перебить. Всё это приводит к тому, что

( Читать дальше )

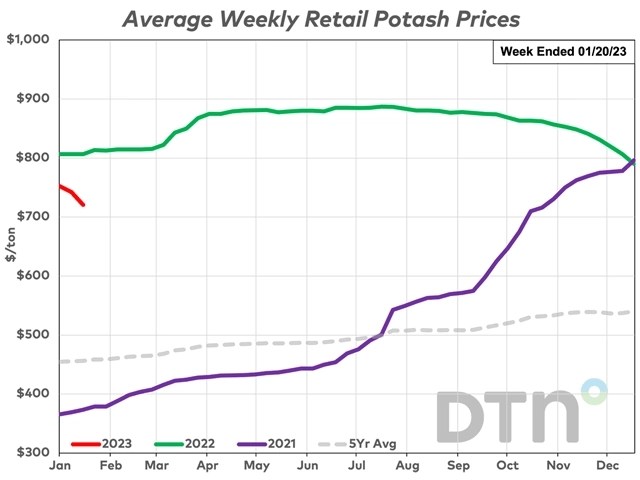

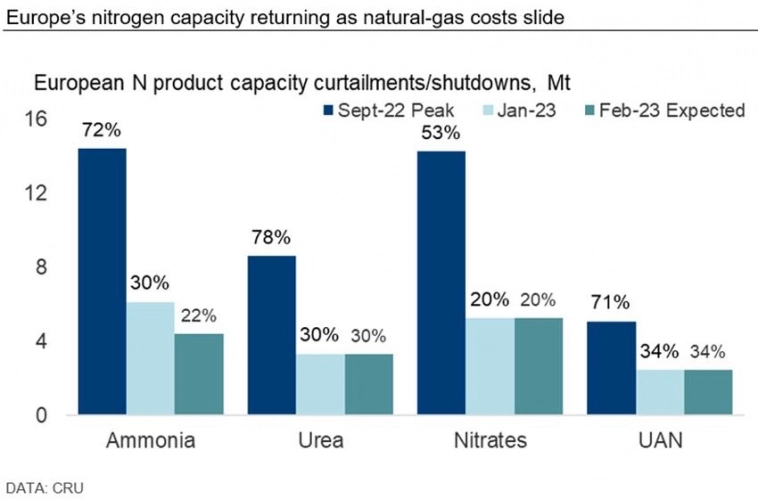

Неустойчивое равновесие. Что будет с удобрениями?

- 05 февраля 2023, 21:20

- |

( Читать дальше )

Азотные удобрения в Европе. Как ситуация изменилась через год?

- 05 февраля 2023, 15:15

- |

Немного цифр. Ежегодно в мире производится 144 миллиона тонн аммиака — основы для производства азотных удобрений.

Доля ЕС-27 — 21 тонна, добавим Великобританию и Украину, получим где-то 27.5 м тонн (19%).

По состоянию на этот декабрь, согласно данным CRU Group, в Европе приостановлено производство в общей сумме на 8 миллионов тонн (в год).

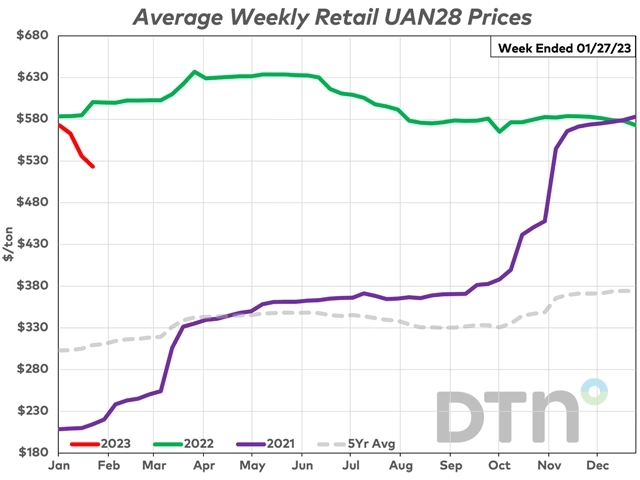

За этот год многое кхм, изменилось и энергокризис далеко не самая главная проблема. Как же обстоят дела сейчас? Аналитики из CRU group приводят такую оценку.

На пике газовых цен, в работе оставалось около четверти производств! А если добавить UK и Украину (последней уж точно не до аммиака), то вполне может оказаться, что работало и менее четверти.

Сейчас же, по-видимому благодаря господдержке, производства начали восстанавливаться. Но опять же, до трети-четверти производственных мощностей будут простаивать. Опять же, это лишь данные по ЕС; мощности Украины оценивались под 6 Мт в год, там дела, очевидно, похуже чем в ЕС.

( Читать дальше )

4 квартал Фосагро

- 04 февраля 2023, 22:44

- |

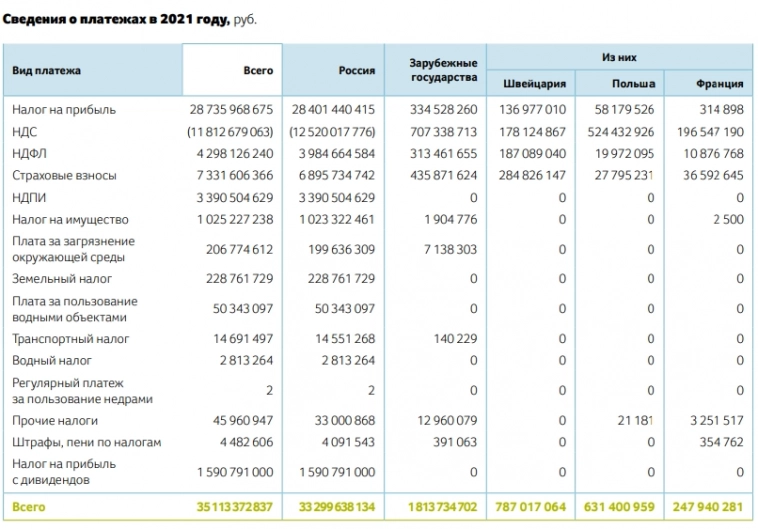

Высокие производственные результаты позволили ФосАгро в 1,5 раза (до более 59 миллиардов) нарастить сумму налоговых отчислений, которые компания выплачивает в бюджеты всех уровней, а также почти в 2,5 раза увеличить поддержку социальных и благотворительных проектов по всей стране. Одновременно ФосАгро выполняет свои обязательства перед акционерами, выплачивая дивиденды, которые реинвестируются в российскую экономику.

www.phosagro.ru/press/company/fosagro-v-2022-godu-narastila-vypusk-agrokhimicheskoy-produktsii-do-rekordnykh-11-mln-tonn/

Согласно отчету МСФО за 21й год, выплаты были:

нетто налогов (кроме налога на прибыль) — 5 946 млн

налог на прибыль — 30 381 млн

Итого: 36 327 млн

Но это чуть более чем в 1.62 раза меньше, чем указанные 59 млрд. Возможно, просто так округлили. Полтора раза, все дела.

Следует отметить, что выплаты за 21-й год из годового отчета дают чуть меньшую картину

( Читать дальше )

Весна не за горами

- 03 февраля 2023, 02:01

- |

В начале о масштабах. В Акроне наторговали чуть более чем на ярд. В Фосагро на четверть поменьше (притом что они более ликвидны). Досталось даже КуйбышевАзоту, но там совсем малоликвид и объемы на порядок меньше. По-видимому, наибольший акцент пришелся именно на Акрон, а в связи с меньшей ликвидностью, бумага скакнула на 20+%, к концу дня, впрочем, от роста осталось меньше половины. Фосагро с Куазом демонстрировали схожую динамику, но в более скромных масштабах. Сегодня же Акрон продолжил снижение, Фоска с Куазом же остались в зеленой зоне. Всё выглядит логичным: «шок» разового покупателя схлопнулся, но ситуация на рынке (сам факт наличия большого интереса) — переставил равновесные цены чуточку вверх.

( Читать дальше )

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото