zzznth

Олово Селигдара

- 30 августа 2023, 20:18

- |

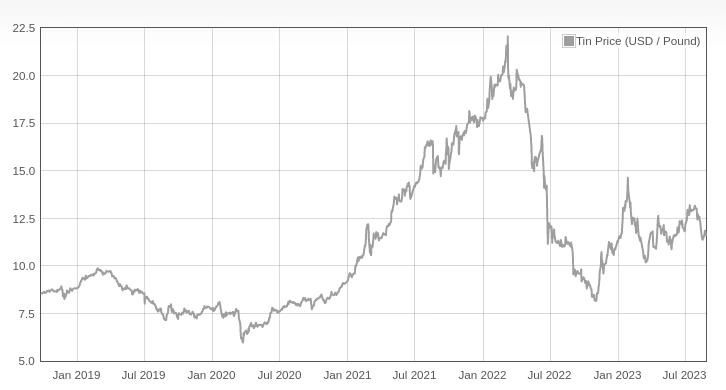

Напомню, что оловянный сегмент Селигдара (Русолово) занимает чуть меньше пятой части выручки. Кроме того, он не особо маржинальный. Так что вклад в ебитду и прибыль и того меньше.

Строго говоря, компания продает не олово, а оловянный концентрат, но данных и так мало, так что посмотрим на цены на олово. Основное использование олова — припои. С наступлением ковидных ограничений, случилось ралли из-за опасений нехватки материала и, как следствие, простоев в производстве плат.

В 1П22 года цены достигли максимумов и перешли к обвалу. Сейчас же более-менее стабилизировались на уровнях выше чем во 2П22. К тому же, дополнительно помогает девальвация.

По сегментам фин показатели выглядят так

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 7 )

Взаимоисключающие параграфы от Говарда Маркса

- 28 августа 2023, 15:41

- |

Тем удивительнее было увидеть в разборе у Тимофея (той же самой книги) такое прям поп-клише

👉самое опасное — купить актив на пике его популярности

самое безопасное — купить актив, который не нравится никому

Но это же самые что ни на есть взаимоисключающие параграфы детектед. Давайте разбираться. Для начала приведу краеугольную цитату:

Вот почему идея справедливой стоимости так важна. Если наш взгляд на стоимость актива позволяет нам покупать, когда все остальные продают, и при этом мы оказываемся правы, это открывает путь к сверхдоходам без особого рискаЯ тут специально не стал включать начало, когда говорилось про ловлю падающих ножей. Зададимся вопросом: а если все покупают, то что, нельзя запрыгивать в этот поезд? Возьмем же обратную ситуацию: компания всем не нравится: постоянно показывает убыток. Её что безопасно брать? Ну, удачи вам с акциями банкрота :) Мне кажется, что подобные клише возникают из чрезмерной уверенности в быструю реакцию рыночных цен на изменения в реальности. Ну или иными словами в короткие интервалы нерыночности. Ну, для российского рынка это точно неверно.

( Читать дальше )

Банк Санкт-Петербург: ликвидность ушла в РЕПО?

- 18 августа 2023, 16:09

- |

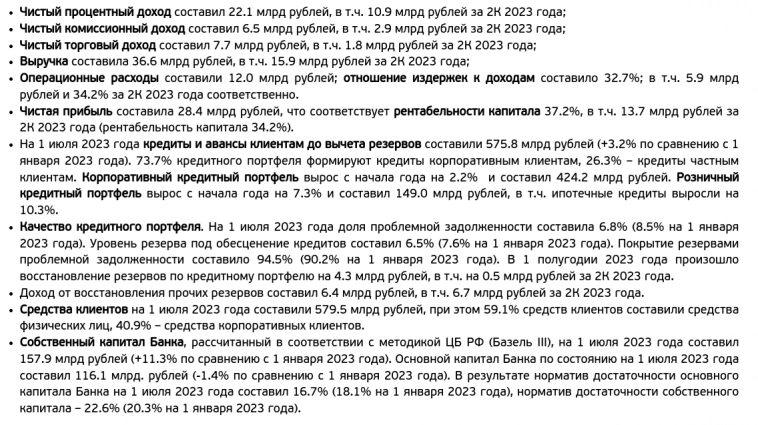

Банк Санкт-Петербург выкатил на удивление подробный отчет МСФО. Отмечу, что формально это не аудированный отчет, производилась лишь его обзорная проверка. Времена сами понимаем какие… Впрочем, намного лучше, чем ничего.

Итак, пресс-релиз таков:

Итак, за полгода банк заработал 63.1р прибыли на акцию. Рекомендованный дивиденд 19.08р. Уже выше стандартного (исторического) пэйаута в 20%. Тут вот Тимофей пояснил, почему эта выплата может считаться 50% от скорректированной ЧП. Напомню, что в конце февраля этого года банк попал под санкции. Так что по сути, 2кв23 — это первый полный квартал в «новой реальности». В этой связи, очень интересно смотреть именно на квартальный результат (а не полугодовой). Впрочем, динамику показателей обсудим позже, а пока хотелось бы обратить внимание вот на что.

Немного исторического контекста. БСПб был по сути бенефициаром СВО: из-за того, что многие крупные банки попали под санкции, он показал громадную прибыль в 22-м году. Это, очевидным образом привело к тому, что нормативы достаточности капитала стали соблюдаться с огромнейшим запасом; ликвидность надо куда-то пристраивать. Один из вариантов — сделки РЕПО. К слову, недавно у @AVBacherov видел хорошее разъяснение про РЕПО.

( Читать дальше )

БСПб: divindend frenzy?

- 16 августа 2023, 19:33

- |

Не понимаю.

Нет, я не жалуюсь: все-таки бумага занимает весьма приличную долю в портфеле, но реакция вообще ни на что не похожа: для инсайдеров не тот тайминг, для дивидендного безумия — вроде не те объемы.

Отмечу, что раньше нередко бывала ситуация, когда какой-то позитив узнают инсайдеры и начинают тарить бумагу за несколько дней до выхода. Вот например даже пост об этом. Сегодня же наоборот. Вначале новость, а затем большие объемы. Причем день ну в топ-10 по объемам то попал (притом что новость то поздняя). Возможно, просто сложилась конфигурация для идеального шторма: и инсайды и дивиденды. Все-таки, включение в индекс весьма реально — так что интерес участвовать и у крупных игроков есть.

( Читать дальше )

Дорого или дешево. Дубль 3

- 15 августа 2023, 16:39

- |

Продолжаем разговор.

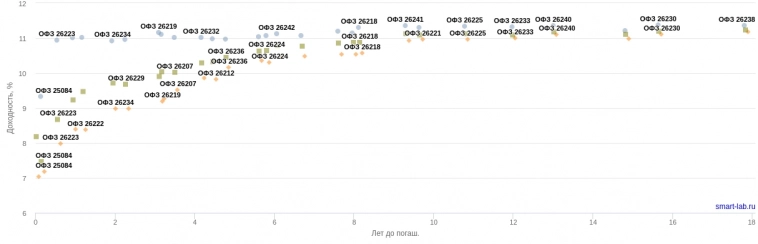

Ключевая ставка 12%. Кривая доходности ОФЗ стала плоской. К слову, уже чуть ниже ключевой ставки.

Спасибо Тимофею, обратил внимание на фонды ликвидности, привязанные к ставке RUSFAR www.moex.com/msn/ru-rusfar Можно ожидать, что отныне они тоже будут давать доху, близкую к 12.

Повторим прошлые рассуждения в новых реалиях. Обратная доходность десятилеток — по сути аналог P/E (для облигаций) выглядит так.

( Читать дальше )

Бимодальное распределение (к опросу про ставку)

- 15 августа 2023, 01:02

- |

Короткий дисклеймер: тем, кто знает как в социологии возникает бимодальное распределение, основная часть наврядли будет интересна, можно сразу смотреть последний абзац.

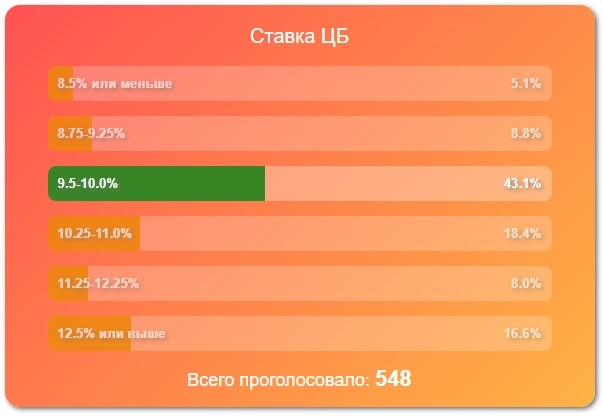

Вот в сегодняшнем опросе обнаружилось интересное. Опубликую результаты картинкой:

Видим два явных пика: на ~10% и на финальном значении. Уверен, если бы в опросе было больше вариантов, то и второй пик был бы заметен

отчетливее.

Почему вообще говорят о нормальном распределении? Проходившие курс теории вероятности и матстатистики строгие формулировки и без меня знают; потому отмечу уж совсем на пальцах. Если возьмем серию независимых случайных событий (например результат броска кубика), то результат будет описываться нормальным распределением. Поэтому, нормальное распределение часто возникает в жизни.

Гуманитарные науки — не исключение. Для социологов например нормальное распределение вообще стало простите за тавтологию нормальным — сиречь обыденным. Неудивительно: ведь и статистика большая и число независимых (слабозависимых) факторов, влияющих на предпочтение тоже велико.

( Читать дальше )

Ставка ЦБ

- 14 августа 2023, 17:44

- |

Ставка ЦБ

Сейчас она 8.5%. Завтра будет (предложенный диапазон включает границы):

Дивиденды Белуги

- 14 августа 2023, 13:40

- |

На состоявшемся 14 августа заседании совет директоров рекомендовал общему собранию акционеров утвердить выплату промежуточных дивидендов по итогам первого полугодия в размере 320 рублей на одну акцию до налога, в общей сложности — 3,65 млрд рублей, без учета выплаты дивидендов по казначейским акциям, что составляет 120% чистой прибыли BELUGA GROUP по МСФО за первую половину 2023 года. Таким образом, рост дивидендных выплат на акцию по отношению аналогичному периоду 2022 года составит 113%.

Данный размер дивидендных выплат учитывает сезонность бизнеса компании и способствует более равномерному распределению прибыли среди акционеров в течение года.

Внеочередное общее собрание акционеров пройдет 18 сентября 2023 года в заочной форме. Список лиц, имеющих право на получение дивидендов, рекомендовано подготовить на 29 сентября 2023.

Напомню, что в обзоре я предполагал более скромную выплату.

Напоследок, про наиболее популярную часть: чистую прибыль.

( Читать дальше )

К вчерашнему разбору отчета Белуги

- 11 августа 2023, 14:08

- |

Прям стоит похвалить их IR отдел. Очень хорошая. Интересно, что и акценты в моем разборе и их презентации во многом совпадают. А вот за что поругать стоит: так за то что старые презенташки удалили. Ну не делается так. Компания же открытая...

Все-таки качественную инфографику смотреть проще, чем чистый текст. Вот главный слайд (в принципе почти все было в моем обзоре).

Просто напомню, что тут включена межсегментная выручка; в консолидированной отчетности выручка меньше, а рентабельность соответственно больше.

За первое полугодие открыли 157 новых магазинов (100 из них в Москве). Во втором полугодии они уже начнут давать свой профит.

Слайд с динамикой числа магазинов, к слову, неправильный! Помарки я замечаю хорошо :) С июня 21-го циферки на квартал сдвинулись. Да и вообще, 800 все-таки больше 713, а на графике как бы наоборот :) Правильнее смотреть старый график из прошлого обзора.

( Читать дальше )

NovaBev Group чуть лучше ожиданий

- 10 августа 2023, 14:40

- |

Для начала посмотрим, какой прогноз давали умные люди только по операционному отчету:

Что с маржинальностью сегментов сказать сложно, но при несильных изменениях оной, фин результаты ебитды и ЧП будут на уровне прошлогодних (а возможно и того выше).Тем не менее, люди по всей видимости читали лишь первый абзац операционки, где говорилось о падении продаж. Дежурное напоминание, что 1й квартал 22-го года был, кхм, особенный. И поводов и пить и успеть купить было предостаточно...

Итак, к результатам.

Почему так произошло? При рублевом росте продаж (без НДС) до 61.6 млрд (рост на 9% к прошлому году) компания заплатила на пол-миллиарда меньше акцизов! Эффект увеличения доли премиальной продукции на лицо!

Как я и предполагал, выручка розницы догнала ранее основной алкогольный сегмент (разница лишь пол процента). Да, по EBITDA там все еще отличие в полтора раза, но оно тоже сокращается. Рентабельность по EBITDA алкогольного сегмента стала 15.3% (была 16%). Зато Винлабы показывают крутую динамику продаж: +34% к 1П22. Рентабельность, ожидаемо просела до 10.4% с 12.9.

( Читать дальше )

теги блога zzznth

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- Альфа

- Астра

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- Богатеем медленно

- вклады

- внеочередное заседание ЦБ

- Детский мир

- дивидендная политика

- дивидендное ралли

- дивидендный гэп

- дивиденды

- долгосрочные инвестиции

- доллар рубль

- драг металлы

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коррекция

- куйбышевазот

- ЛЧИ 2021

- машинное обучение в трейдинге

- ММК

- мнение по рынку

- мобильный пост

- налог

- налоговая реформа

- Налогообложение на рынке ценных бумаг

- нефть

- обзор

- обзор рынка

- Облигации

- опрос

- отчетности

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- продовольствие

- разбор

- результат торговли

- результаты

- Русагро

- рынок - взгляд

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- Система биржевой торговли

- сравнение

- стейтмент

- Сургутнефтегаз

- США

- сырье

- сырьевые рынки

- ТМК

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- философия инвестиций

- фонд акций

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото