Владислав Кофанов

Фонды денежного рынка. Плюсы и минусы данного инструмента

- 04 января 2024, 08:25

- |

💸 Недавно я делился своим месячным инвестиционным обзором, где рассказал, что припарковал свои свободные деньги на ИИС в фонд денежного рынка и многие начали задавать вопросы по поводу данного инструмента (я любитель накопительных счетов, но обстоятельства заставили действовать по-другому на этот раз). Конечно, у данного инструмента есть плюсы и минусы, давайте ниже обсудим, что из себя представляет данный фонд, и кому он подойдёт.

В первую очередь фонды денежного рынка — это возможность пристроить свои деньги на короткий период в консервативном инструменте (значит риск минимальный), при этом получив некий % за это. Как вы понимаете, это аналог коротких облигаций или накопительных счетов, к последнему это больше относиться, потому что приобретая фонд вы будете получать прибыль каждый день, но, конечно, есть свои нюансы, о них позже.

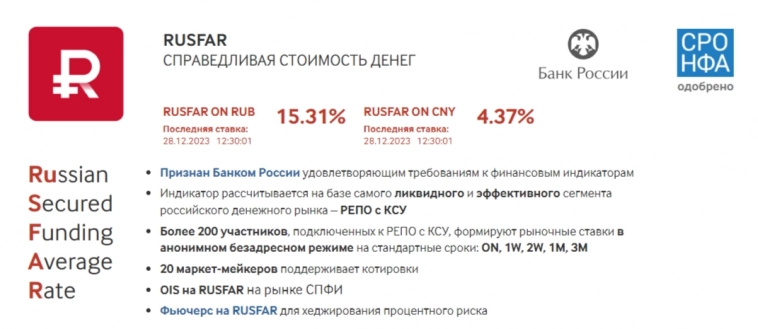

❓ Как же зарабатывают данные фонды, показывая стабильную прибыль изо дня в день? На денежном рынке происходят сделки РЕПО — ЦК берёт у фонда в долг денежные суммы на короткий срок под залог ценных бумаг.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 11 )

Итоги декабря 2023 года. Покупка акций/облигаций, складирование кэша в LQDT, поступление дивидендов/купонов

- 03 января 2024, 07:19

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в месяц в 2023 г. — 129000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

ЦБ поддержит рубль в следующем году — умное действие регулятора. Валюты будет продано больше, чем куплено

- 30 декабря 2023, 15:45

- |

В ноябре вышла новость о том, что с января 2024 года Банк России начнёт зеркалировать операции из ФНБ. Нужно понимать, что любые расходы из ФНБ (будь то инвестиции или изъятие средств в целях финансирования дефицита федерального бюджета вне бюджетного правила) — это повышение спроса, он также влияет и на импорт, а значит необходимо больше валюты (повышенный спрос на бирже). Зеркалирование таких операций (продажа валюты) по сути выравнивает положение рубля, ибо если бы данные операции не проводились, то рубль ослабевал, а инфляция ускорялась и регулятору пришлось повышать ключевую ставку ещё сильнее. Несколько дней назад вышел пресс-релиз уже с конкретными цифрами и напоминанием, что продажи начнутся с 9 января 2024 года, давайте разбираться:

✔️ Ещё 10 августа ЦБ приостановил покупку валюты по бюджетному правилу, чтобы не создавать дополнительное давление на рубль. За период с 10 августа по 31 декабря 2023 года Минфин должен был купить валюты на — 1,529₽ трлн.

( Читать дальше )

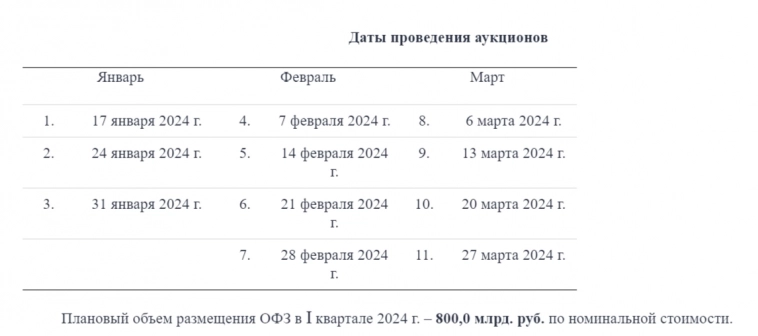

Минфин решил не размещать ОФЗ в последнюю неделю декабря, ибо выполнил план заимствований. Зато обозначил объём размещения в I кв. 2024 г

- 29 декабря 2023, 14:09

- |

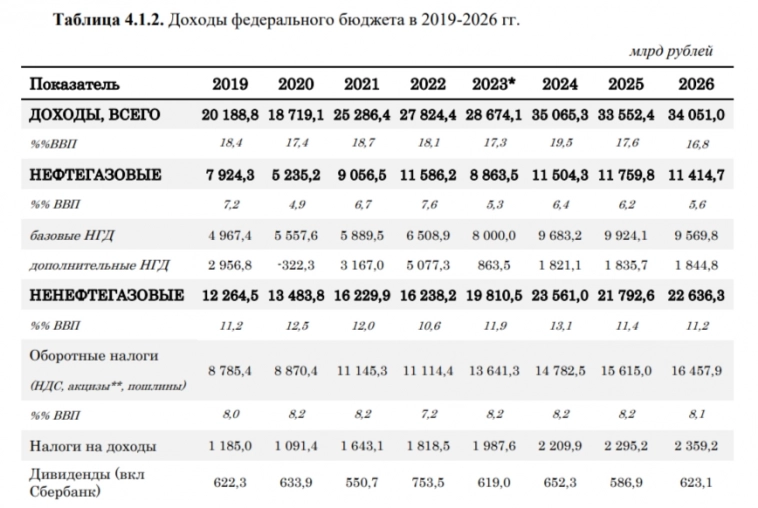

Минфин не проводил аукцион ОФЗ в связи с выполнением программ государственных заимствований Российской Федерации на 2023 год. С учётом того, что в этом году Минфин сократил внутренние заимствования на 1₽ трлн, то ему необходимо было привлечь 2,5₽ трлн. Да, поправки в бюджетный кодекс давали регулятору право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ, но как вы поняли он от этого отказался (возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования). На сегодняшний день привлечено — 2,845₽ трлн. Регулятор выполнил намеченный план, а значит не особо заинтересован в раздаче премии инвесторам, на рынке ОФЗ для инвесторов по сути безысходность.

Если отталкиваться от предыдущего аукциона, то становится понятно, что спрос с каждой неделей снижался (спрос в ОФЗ 26243 — 24,3₽ млрд, выручка составила — 8,7₽ млрд, средневзвешенная цена —87,15%, доходность — 12%) и можно было не проводить предыдущее размещение — тоже (учитывайте, то, что регулятор на протяжении 8 недель не использовал флоутер и обходился только классикой разместив за IV квартал желаемые 500₽ млрд).

( Читать дальше )

Инфляционное давление в конце декабря усиливается, похоже, мы перешагнём прогнозируемые цифры регулятора по инфляции

- 28 декабря 2023, 11:13

- |

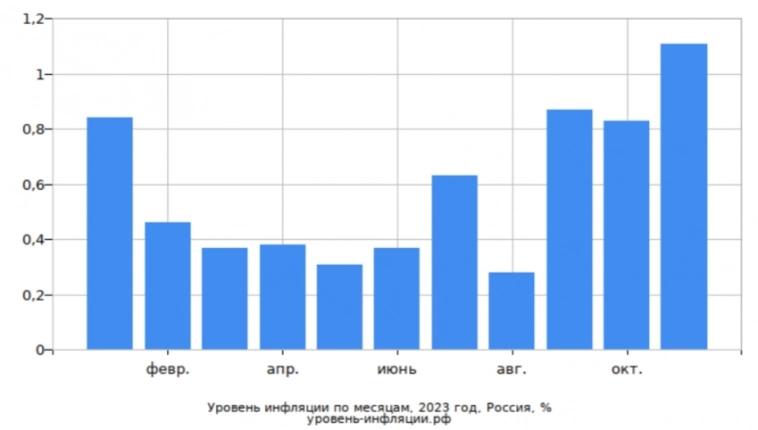

Ⓜ️ По последним данным Росстата, за период с 19 по 25 декабря индекс потребительских цен вырос на 0,28% (прошлые недели — 0,18% и 0,20%), с начала декабря — 0,73%, с начала года — 7,42% (годовая же составляет 7,5%). В декабре продолжается негатив на фоне роста цен, темпы инфляции остаются высокими, при этом на этой неделе инфляция ускорилась — это явно не прибавляет позитива нашей экономике (куриное яйцо продолжает дорожать — 4% на этой неделе, турецкие ещё не доехали). Напомню, что регулятор спрогнозировал — 7-7,5% в конце года по инфляции, есть ещё одна неделя в запасе, и думается мне, что мы всё-таки перешагнём данную планку. В данной ситуации сразу вспоминаю недавнее заседание ЦБ, где регулятор отказался от шокового повышения ключевой ставки (опять осторожные действия, которые могут привести к ещё одному повышению) и поднял её всего на 1%, как итог сейчас ключевая ставка равняется — 16% (лаг, конечно, присутствует и результат мы увидим только весной следующего года, но регулятор сам виноват в данной ситуации, ибо начал действовать поздно и осторожно). Давайте рассмотрим ряд других мер, которые должны повлиять на инфляцию:

( Читать дальше )

Глобальное производство стали в ноябре — относительно прошлого года уверенный рост, но с каждым месяцем объёмы сокращаются

- 27 декабря 2023, 13:00

- |

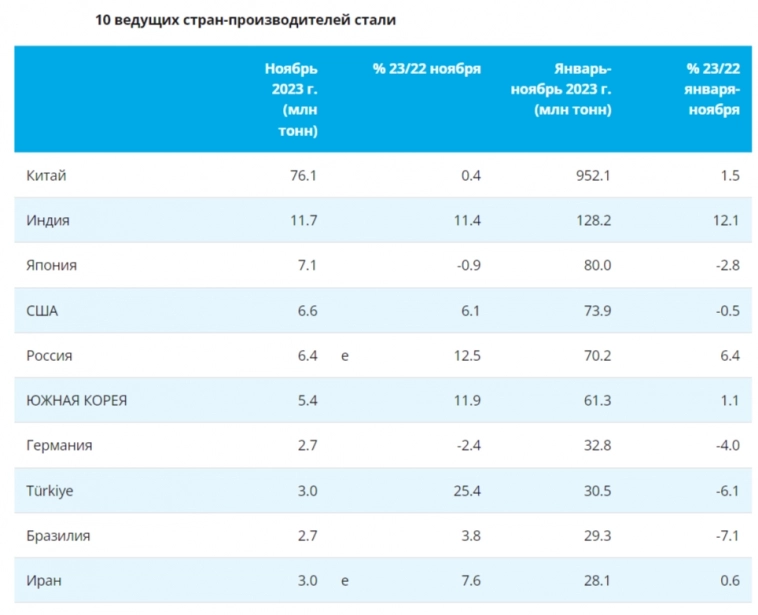

🪨 По данным WSA, в ноябре 2023 года было произведено — 145,5 млн тонн стали (3,3% г/г). По итогам же 11 месяцев — 1,715 млрд тонн (0,5% г/г). Основной вклад в улучшение глобального производства стали в этом месяце внесли: Индия — 11,7 млн тонн стали (11,4% г/г), Южная Корея (11,9% г/г) и Россия (12,5% г/г), у остальных слишком маленькие объёмы или не совсем впечатляющий % рост. Что же насчёт флагмана, то Китай (48% от общего выпуска продукции) произвёл 76,1 млн тонн стали (0,4% г/г), темпы восстановления скромны. Если взглянуть на динамику выпуска прошлых месяцев этого года, то идёт плавное сокращение добычи (150 млн тонн стали — октябрь, 149,3 млн тонн стали — сентябрь, 152,6 млн тонн стали — август, 158,5 млн тонн стали — июль).

🇷🇺 Как обстоят дела с выпуском стали в России? В ноябре было выпущено — 6,4 млн тонн стали (12,5% г/г), месяцем ранее — 6,3 млн тонн стали, внутренний спрос не даёт снизиться темпу выплавки.

( Читать дальше )

Чистая прибыль банковского сектора за 11 месяцев 2023г — 3,2 трлн, в ноябре чистая прибыль немного подросла из-за валютной переоценки

- 26 декабря 2023, 22:09

- |

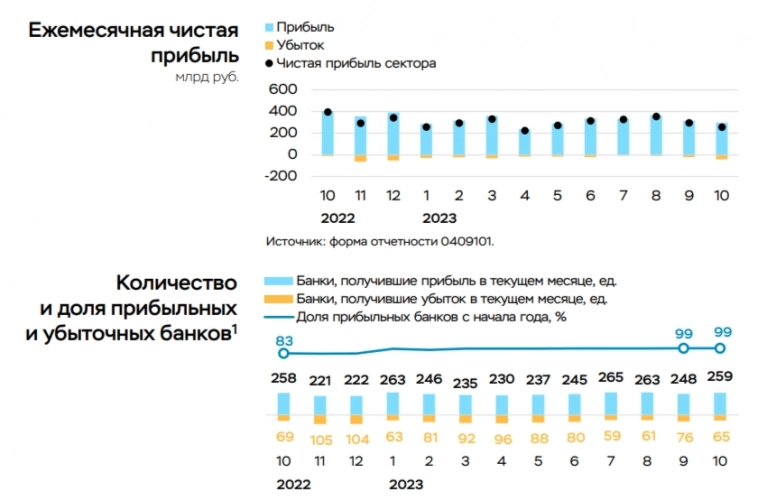

💳 По данным ЦБ, в ноябре прибыль банков составила 268₽ млрд (ROE — 23,1% в годовом выражении), это на 4,5% выше, чем месяцем ранее — 256₽ млрд. С начала года банковский сектор заработал — 3,2₽ трлн, отличный результат на фоне 2022 года, но всё же данной прибылью поделятся не многие с акционерами, а значит стоит ожидать неплохие дивиденды, только от некоторых эмитентов. Темпы заработка банковского сектора снижаются, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки и ужесточения макропруденциальных лимитов/надбавок. Единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 19%, а льготной осталась на том же уровне в ноябре), но уже в этом месяце были скорректированы параметры льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), что явно отразиться на прибыли банков в будущем. Теперь же перейдём к интересным моментам из отчёта:

( Читать дальше )

В ноябре спрос на кредитование продолжил снижаться, но льготная ипотека всё равно остаётся головной болью регулятора

- 25 декабря 2023, 19:32

- |

Ⓜ️ По данным ЦБ, в ноябре повышенный спрос в кредитовании продолжил снижаться — 518₽ млрд (1,6% м/м и 24,3% г/г, месяцем ранее 712₽ млрд), темпы выдачи приходят в некую норму (темпы упали до июльских значений 529₽ млрд). Необходимо учитывать лаг по сделкам, а также влияние ДКП, именно I-II квартал 2024 года даст ответы на многие вопросы и покажет по мнению ЦБ, что траектория роста полностью согласуется с целями регулятора по охлаждению кредитного спроса, соответственно, и инфляции.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в ноябре ипотека незначительно замедлилась до 2,8% (+2,9% в октябре). С начала года прирост составил 30,6%, что выше аналогичного показателя 2021 года (23,7%), где был поставлен предыдущий рекорд по кредитованию. Если рассматривать конкретные цифры, то выдача ипотеки с господдержкой почти не снизилась — 540₽ млрд (541₽ млрд в октябре), выдача же рыночной ипотеки снизилась на 19% из-за ужесточения ДКП.

( Читать дальше )

ВТБ отчитался за 11м. 2023г. — прибыль снижается относительно прошлых кварталов, ужесточение ДКП влияет на заработки банка

- 23 декабря 2023, 14:15

- |

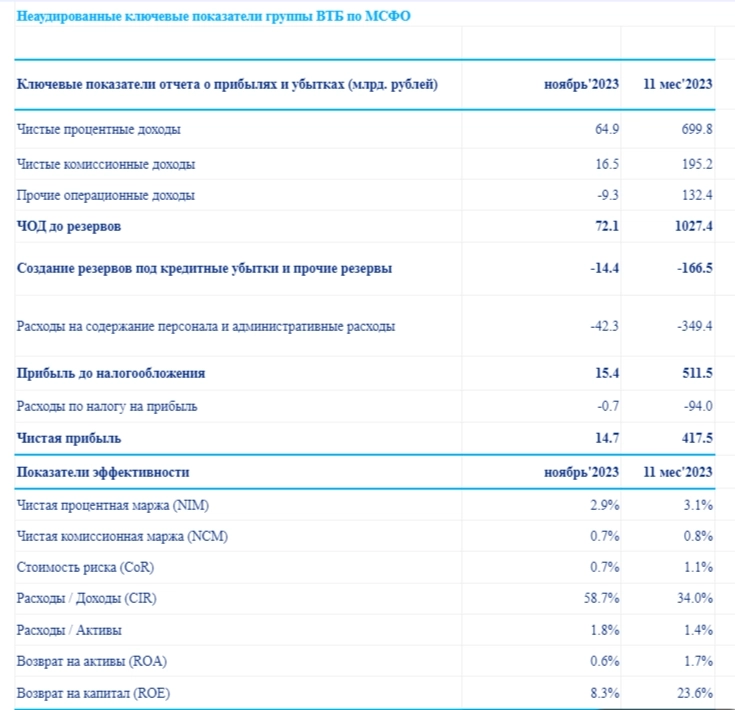

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за 11 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже на сегодняшний день находиться под давлением, прибыль снижается из-за повышения ключевой ставки, ужесточения макропруденциальных лимитов/надбавок, укрепления ₽ и к этому ещё добавились новые меры по льготной ипотеке (кредиты становится брать сложнее из-за ставки, много отказов из-за надбавок, плюс нет заработка на валюте, льготная ипотека себя проявит уже в следующем году из-за лага). ВТБ же заработал чистой прибыли за ноябрь — 14,7₽ млрд, это на 45% ниже, чем в прошлом квартале, как по мне, довольно чувствительное снижение, учитывая, что по меркам это второй банк в стране. При этом банк преодолел долгожданные 400₽ млрд ещё в прошлом месяце, которые он планировал заработать за год, но после III квартала пересмотрел план — 420₽ млрд за год (за 11 месяцев 2023 года было заработано — 417,5₽ млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4₽ млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Минфин продолжает занимать сверх нормы, это с учётом роста индекса RGBI и выполнения плана на IV квартал по объёму привлечённых средств

- 22 декабря 2023, 13:55

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI в последние дни принялся за планомерный рост, с учётом повышения ключевой ставки до 16%, инвесторы считают, что это последнее повышение регулятора и уже в следующем году нас ожидает понижение ставки (учитывайте лаг в 3-6 кварталов, ставка начнёт влиять на инфляцию весной, тогда, возможно, и придётся её понижать). Если индекс RGBI растёт, то доходность самих ОФЗ снижается, можно с уверенностью сказать, что регулятору при таких параметрах комфортно занимать, при этом не прибегая к флоутеру. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Сокращение внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. На сегодняшний день уже привлечено — 2,835₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования. На сегодняшний день Минфин выполнил намеченный план, а значит не особо заинтересован в раздаче премии инвесторам, на рынке ОФЗ для инвесторов по сути безысходность

( Читать дальше )

теги блога Владислав Кофанов

- IMOEX

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс