Finindie

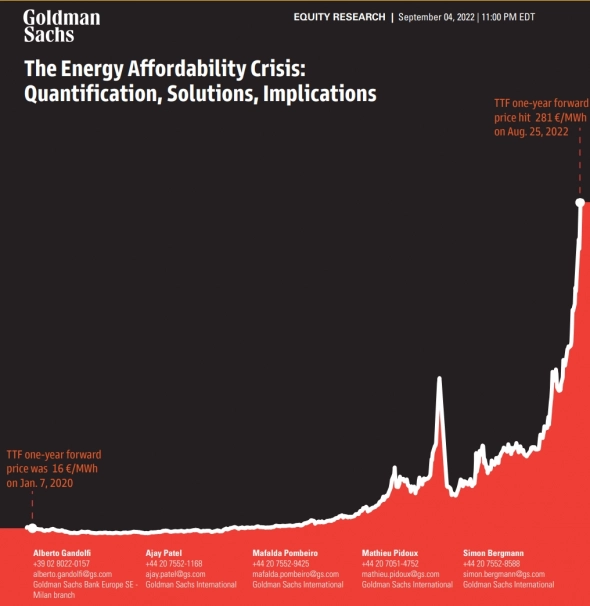

Goldman Sachs: Кризис доступности энергии. Оценка, решения, последствия

- 13 сентября 2022, 14:25

- |

Инвестиционный банк Goldman Sachs 6 сентября опубликовал 42-страничный отчет об энергетическом кризисе, постигшем Европу. В отчете есть количественная оценка ущерба от кризиса для экономики, сроки и варианты преодоления, а также возможные пути решения — не с ресурсной точки зрения (где найти дешевую энергию, чтобы жить как прежде), а с экономической точки зрения (как выбраться из финансовой западни и сколько это будет стоить). Я изучил этот отчет. У меня ушли все выходные, чтобы сделать полезную выжимку, время изучения которой составит примерно 10 минут.

Иллюстрация: как изменилась цена на газ с начала 2020 года — с 16 евро за мегаватт-час до 281 евро за мегаватт-час на момент формирования отчета (25.08.2022)

Дисклеймер: Автор перевода не имеет какого-либо мнения по поводу сложившихся обстоятельств, их причин и последствий. Статья опубликована не с целью злорадства или сопереживания. Целью автора является стремление к пониманию того, как устроен мир и его экономика, и к пониманию того, как люди могут справляться с экономическими сущностями, которые, казалось бы, не имеют никакого хорошего решения.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 14 )

Газопроводы

- 05 сентября 2022, 14:15

- |

В свете новостей о приостановке Северного потока решил для себя набросать небольшую и простую схему. Для общего развития. На ней изображены основные газопроводы Газпрома, проложенные в западном направлении.

▪️ Цифрой обозначена мощность прокачки в млн кубометров в день.

▪️ Трубопроводы расположены так, как они расположены на карте: Северные потоки — на севере, Голубой поток — самый южный.

▪️ Красным цветом обозначены газопроводы, прокачка по которым сейчас не осуществляется. Зеленым — действующие сегодня газопроводы. Серым обозначен кусок, по которому не удалось найти информации в открытых источниках.

▪️ Флагами обозначены страны, инициировавшие остановку той или иной трубы.

▪️ Предельная мощность всех труб оценивается на уровне 670 млн кубометров в день. Из них мощность открытых сегодня — всего 180-205 млн кубометров или 27-30%.

▪️ Если убрать «турецкую составляющую» (Голубой поток — чисто Турция, половина Турецкого потока — тоже Турция, вторая половина — Ю.Европа), то мощность труб в Европу можно оценить в 580 млн кубометров в день. Из них мощность открытых сегодня с поправкой на Турцию 90-115 млн кубометров или 15-20%.

▪️ Далеко не все газопроводы работали ранее на полную мощность. Северный Поток 2 вообще ни одного дня не проработал из-за ограничений ЕС, Ямал-Европа мог быть задействован всего на 5% даже зимой. Северный Поток 1 при этом часто работал на пределе мощности.

▪️ Важно знать, что 20% контрактов «Газпрома» на поставку газа в Европу привязаны к цене на нефть, 50% – к спотовым ценам (TTF — то самое, что сейчас мелькает в новостях: $2500-$3000, а было $200 год назад) и оставшиеся 30% привязаны к форвардам сроками от квартала до года.

▪️ Если очень сильно упрощать, то поставлять всего 15% от максимально возможного объема по $2500 — это гораздо выгоднее, чем поставлять 100% по цене $200.

▪️ Газпром занимает значительную часть портфеля российских акций, по состоянию на сегодня у меня 1510 акций, планирую чуть увеличить их количество в рамках плановых покупок в сентябре.

( Читать дальше )

🔥 Периодическая система типов финансовых активов

- 26 августа 2022, 12:59

- |

Не то чтобы это моя идея: в сети гуляет англоязычная версия (можно вбить в поиск «periodic table of asset classes» — автор неизвестен).

Мне оригинал показался не совсем логичным и уж точно не адаптированным к российским реалиям. Так что сделал свою.

Деньги:1. Наличные деньги — являются лишь небольшой частью всей денежной массы. Наличности в России на данный момент (М0) 13,3 трлн ₽, а всего денег с учетом виртуальных циферок на наших с вами счетах — 69,6 трлн ₽.

8. Накопительные счета и вклады — упрощенное название переводных депозитов и других депозитов, составляющих остальную денежную массу (утрированно, безнал).

15. Инструменты денежного рынка — РЕПО, межбанковская тема, обычному обывателю доступна разве что через БПИФы на денежный рынок (аналог вкладов на бирже).

( Читать дальше )

Психология денег: ещё 7 цитат, отражающие всю суть

- 25 августа 2022, 14:07

- |

По многочисленным просьбам, продолжаю публикацию своих заметок на полях книги Моргана Хаузела. Так как такой формат вам понравился, скоро будет продолжение — цитат хватит еще на один пост.

«Если вы тратите деньги с целью показать людям, как их у вас много, то это приведет к тому, что их у вас станет мало.

Возможно, человек, который ездит на машине за 100 тысяч долларов, и в самом деле богат. Но единственный вывод, который можно сделать, состоит в том, что до покупки машины у него было на 100 тысяч больше (или что его долг возрос на 100 тысяч). Это все, что вы можете сказать о нем.

Современный капитализм дает людям массу возможностей демонстрировать фейковое богатство. Однако на самом деле богатство – это то, чего мы не видим»

( Читать дальше )

Яндекс меняет "телевизор" на "холодильник"

- 23 августа 2022, 16:49

- |

В российском IT-секторе прямо сейчас происходит передел собственности, в котором задействованы сразу три компании из моего портфеля: Яндекс, VK и Сбер.

С утра вышли новости о прекращении существования совместного предприятия Сбера-VK О2О Холдинг (онлайн-ту-оффлайн, ну вы поняли). В результате «развода» VK забрал Delivery Club, а Сберу достались сервисы Самокат и Ситидрайв.

Через пару часов подтвердились озвученные ранее планы — Яндекс и VK обменяются активами. Яндексу достанется Delivery Club, а VK получит сервисы Я.Новости и Дзен. Деньги при этом обмене никто никому приплачивать не планирует.

Сбер в этой всей истории вообще сбоку-припёку, а в акциях VK у меня смешная позиция в размере 0,08% от суммарного Net Worth. Так что сконцентрирую внимание на Яндексе.

Обе компании неохотно делятся показателями бизнесов, которые пока что не удалось вывести в прибыль. Но за 4 квартал 2021 мне удалось найти ключевой показатель (выручка) и у тех, и у других. Выручка DC составила 4,4 млрд ₽, а выручка Я.Еды — 4,3 млрд ₽. Это равнозначные сервисы. Яндекс становится здесь гигантом и избавляется от основного конкурента. Возможно, ему удастся вывести все это дело в прибыль в самом скором времени и сделать это своей новой кеш-машиной, как это удалось сделать с Я.Такси. Нам с вами любезно оставят иллюзию выбора, так как DC останется зеленым страусом, хоть и скорее всего развиваться и расти перестанет.

( Читать дальше )

Психология денег: 6 цитат, которые показались мне актуальными

- 22 августа 2022, 17:08

- |

Прочитал книгу Моргана Хаузела. Могу её порекомендовать, потому что книга маленькая, и читается легко. Сразу стоит предупредить, что никаких тайных знаний о том как разбогатеть по щелчку пальцев в «Психологии денег» нет. Но есть ряд мыслей, которые мне захотелось выписать отдельно и сделать пометки на полях. Я подумал, а почему бы эти пометки на полях не опубликовать?

---

«Диаграммы дают возможность смоделировать частоту крупных падений курсов акций в истории. Однако они не позволяют воссоздать то чувство, когда ты приходишь домой, смотришь на своих детей и думаешь, не допустил ли ты ошибку, которая загубит всю их жизнь. Изучая историю, человек может подумать, что он и в самом деле что-то понимает. Но если ты сам не пережил все эти события и их последствия, то невозможно осознать их в такой мере, чтобы это сказалось на твоем поведении»

( Читать дальше )

Два простых условия для разблокировки замороженных иностранных ценных бумаг

- 17 августа 2022, 11:30

- |

Еврокомиссия разъяснила условия, при которых европейские депозитарии смогут рассчитаться с Национальным расчетным депозитарием РФ (НРД) для выплат российским инвесторам. Попавший под санкции НРД не должен получить от этого экономическую выгоду, сделки должны быть согласованы с национальными регуляторами.

Ъ

Выглядит все просто, и зависшие иностранные ценные бумаги могут быть разблокированы хоть завтра. Для этого НРД требуется выполнить всего два условия:

1. Отменить на время комиссионные сборы за депозитарные операции.

Несмотря на очевидные финансовые потери для акционеров Мосбиржи (НРД принадлежит Мосбирже), это вполне реализуемо. Прямо сейчас действует временная отмена комиссионных сборов, связанных с расконвертацией депозитарных расписок российских компаний в локальные акции. Именно благодаря этой временной отмене комиссий стала возможной процедура расконвертации без нарушения санкций ЕС, на что с радостью пошел Euroclear. Схема отработана. Так что временная отмена комиссий, связанных с движением ИЦБ, вполне возможна.

( Читать дальше )

Подарите детям не квартиру, а обязательство

- 08 августа 2022, 18:27

- |

Вчера читал поучительный дневник трат. В нем девушка (22 года) с зарплатой 35'500₽ рассказывает о том, как ездит по всему городу в поисках скотча (не напитка, а клейкой ленты) на такси; оставляет на чай таксистам 3000₽; дарит арендодателю залог за съемную квартиру на сумму 49000₽; выкупает СВ за 22000₽, чтобы не ездить в поезде с конченными попутчиками; заказывает гречку на завтрак за 600₽; водит собаку к зоопсихологу и ветеринару-офтальмологу, потому что покраснел глаз и т.д.

В чем же секрет такого несоответствия доходов и расходов? Секрет прост! Её родители хотели обеспечить ребенку хороший старт в жизни, подарив 1/3 долю квартиры на Новослободской (Москва, центр). Так как сделать моментальный cash out не вышло, героиня дневника получает от родителей ренту в счет этой доли, и в буквальном смысле выступает мостиком для перекачки денег от прошлых поколений, кровью и потом зарабатывавших на квартиру в центре Москвы, к таксистам, клинерам и последователям Кийосаки с абсолютно охреневшими условиями договора аренды (которые, как я понял, не все читают при подписании).

Я очень часто слышу популярный тезис

( Читать дальше )

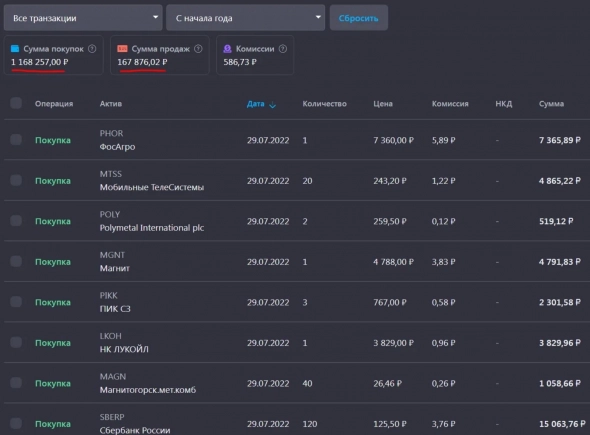

Инвестировал с начала года уже 1 млн ₽ в российские акции. А портфель меньше, чем был

- 29 июля 2022, 15:41

- |

Сегодня последний торговый день июля, и я плотно закупился. Я напомню, что я покупаю акции, не смотря ни на какие «уровни» и независимо от новостного фона. У меня просто после всех расходов на жизнь каждый месяц остается круглая сумма, которая уходит в сбережения, и на значительную их часть я покупаю акции разных компаний. По моему убеждению в конечном счете через много лет это позволит мне жить на доход от инвестиций.

Начиная с 24 февраля доступ к акциям иностранных компаний затруднен, и я решил сделать больший акцент на покупку российского рынка. Так, за 7 месяцев этого года в российский портфель куплено акций уже на 1 миллион рублей.

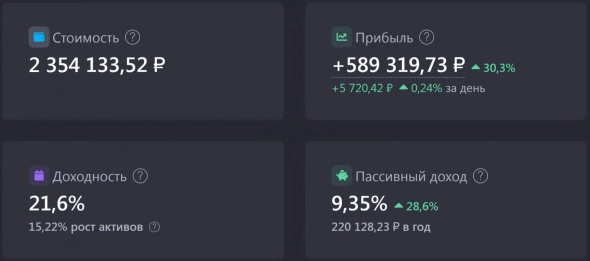

На скриншоте это видно:

1 168 257 ₽ — 167 876 ₽ = 1 005 245 ₽

Продажа на 167 тысяч — это техническая продажа акций Сбербанк привилегированных с одновременной покупкой на ту же сумму акций Сбербанка обыкновенных. Я делал это в связи с тем, что акции из-за возникшей неэффективности рынка стали стоить одинаково, и даже Сбер-п стоил немного дороже Сбер-о, чего быть в нормальной ситуации не должно. Сейчас разница в цене составляет 5% (обыкновенные дороже), так что все быстро вернулось в нормальное русло.

( Читать дальше )

Среди дивидендных коров завелись дивидендные козлы

- 06 июля 2022, 14:21

- |

Прошел сезон собраний акционеров в крупных публичных компаниях. Пора проверять, куда делись причитавшиеся акционерам безумные прибыли за 2021 год:

❌ Сбер: отмена дивидендов 27,7₽. Средства ушли в резервы под возможные банкротства и невыплаты кредитов;

❌ Газпром: отмена дивидендов 52,53₽. Средства были спиз выведены государством через НДПИ в обход процедуры выплаты дивидендов;

✖️ Лукойл: частичная выплата 340₽ за 9М2021. Остаток в размере около 237,5₽ решено не выплачивать, оставить в качестве нераспределенной прибыли на счетах;

✅ Новатэк: дивиденды в размере 71,44₽ выплачены в полном объеме. Двумя выплатами — в сентябре 2021 и в апреле 2022;

✅ Норникель: дивиденды в размере 2689₽ выплачены в полном объеме. Двумя выплатами — в январе и июне;

✅ Татнефть: дивиденды в размере 42,64₽ назначены в полном объеме. Три выплаты уже поступили в июле, октябре и январе. А четвертая утверждена на 08.07.2022;

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- криптовалюта

- лайфхак

- листинг

- личные финансы

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- Новости

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс