SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Sergey Pavlov

Продолжать ли торговать тренд?

- 06 ноября 2020, 09:21

- |

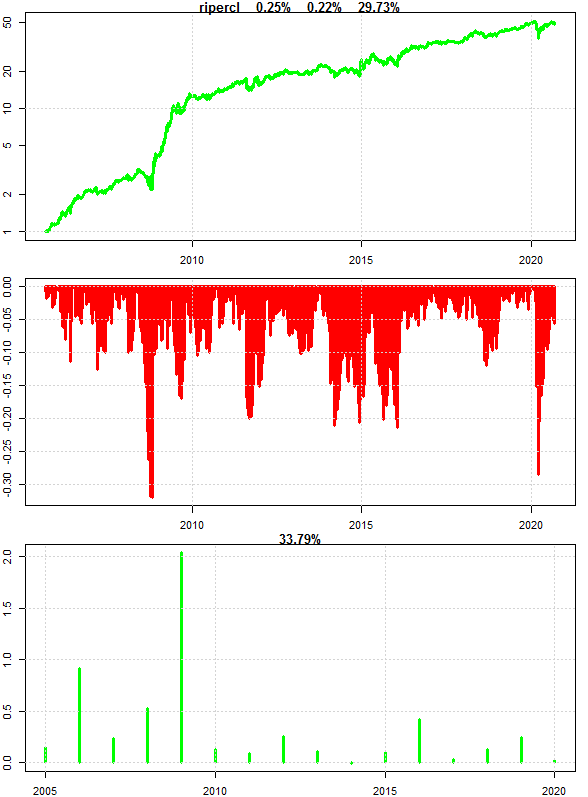

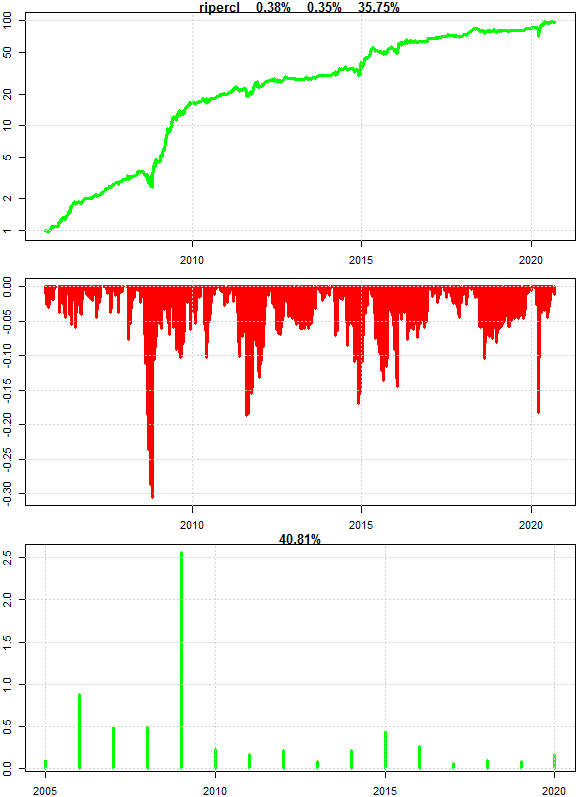

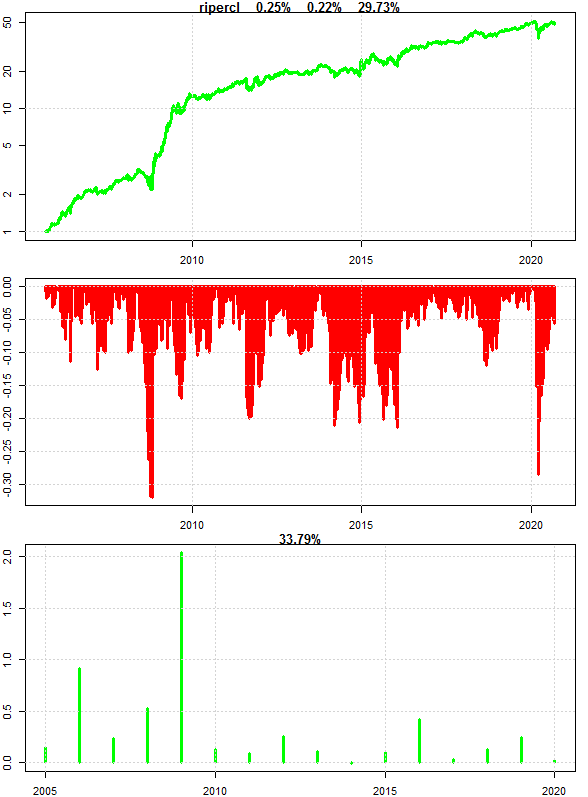

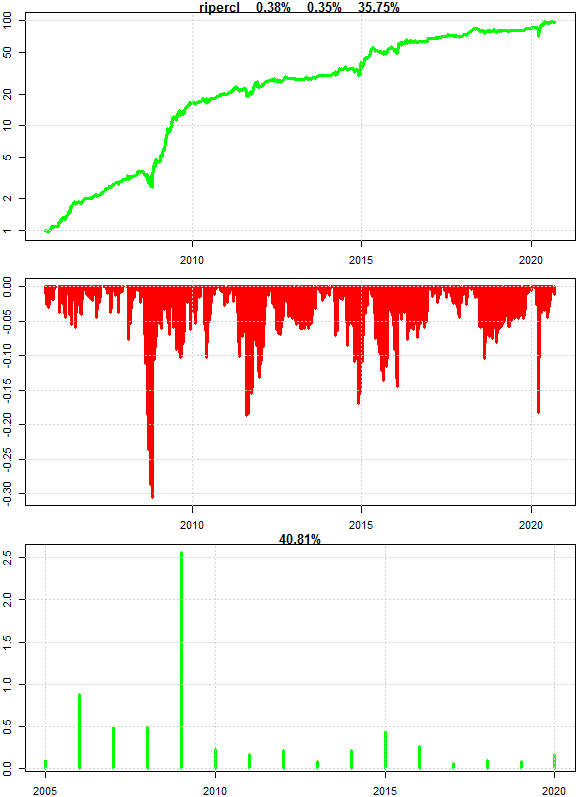

По мотивам вчерашнего дня соорудил самую простую и очевидную трендовуху.

В ней всего один параметр. Эквити в зависимости от разных значений этого параметра меняются ощутимо.

( Читать дальше )

В ней всего один параметр. Эквити в зависимости от разных значений этого параметра меняются ощутимо.

( Читать дальше )

- комментировать

- 4.5К | ★5

- Комментарии ( 38 )

Мои итоги 10-2020: +3%

- 31 октября 2020, 06:05

- |

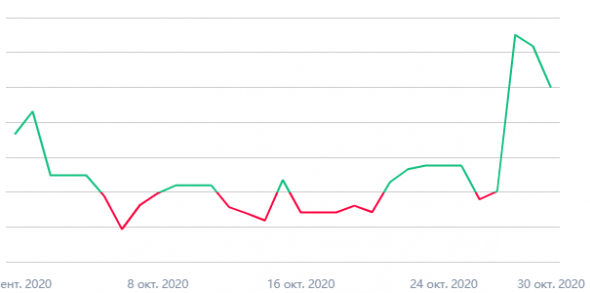

Фактически, весь месяц пилило:

Торговались трендовые алгоритмы на РИ и Си.

В этом месяце я полностью перешел на опционы.

Со следующего месяца отключаю Си, поскольку в опционах там ликвидность ощутимо хуже.

Поторгую только Ри трендово через опционы до конца года. Потом погляжу.

Основное открытие этого месяца для меня это улучшенные шорты.

Нашел еще пару простеньких фишек. Теперь потихоньку поднимаю вес шортов.

Подумываю довести 1к1 лонги и шорты.

Вот такие дела.

Почему опционы? Потому что без них при большом плече бывает сильно больно, а хочется комфорта.

Из-за опционов освободилось много ГО.

Дальше либо поднимать еще плечо, либо акции+офз. Размышляю об этом и делаю расчеты, что лучше.

На выходные в ноябрь ушел в половине допустимого лонга.

Торговались трендовые алгоритмы на РИ и Си.

В этом месяце я полностью перешел на опционы.

Со следующего месяца отключаю Си, поскольку в опционах там ликвидность ощутимо хуже.

Поторгую только Ри трендово через опционы до конца года. Потом погляжу.

Основное открытие этого месяца для меня это улучшенные шорты.

Нашел еще пару простеньких фишек. Теперь потихоньку поднимаю вес шортов.

Подумываю довести 1к1 лонги и шорты.

Вот такие дела.

Почему опционы? Потому что без них при большом плече бывает сильно больно, а хочется комфорта.

Из-за опционов освободилось много ГО.

Дальше либо поднимать еще плечо, либо акции+офз. Размышляю об этом и делаю расчеты, что лучше.

На выходные в ноябрь ушел в половине допустимого лонга.

О продаже торговых систем

- 03 октября 2020, 15:07

- |

Как-то скучновато. Вечереет. Захотелось что-нибудь написать на любимый смартлаб.

Сижу рассчитываю проданный/купленный синтетический пут/колл на ри/си.

Но пока про это нечего опубликовать, опишу одно наблюдение.

Благодаря доброжелателям мне повезло нахаляву познакомиться с двумя известными

в алгокругах предложениями торговых систем для ликвидных российских фьючерсов.

Цена этих предложений от 1 до 5 тысяч долларов. Люди это покупают как выяснилось.

Узнать эти предложения любопытно 99% тем, кто в том или ином виде интересуется алготорговлей,

но не все готовы из любопытства заплатить деньги продавцам. Точно также было любопытно и мне.

Что я могу сказать об этих системах?

1. Одно предложение не стоит вообще никаких денег. В нём полная фигня. Другое предложение вполне стоит денег, потому что в нём

есть маленькая авторская хитринка, которую в гугле не найти.

2. Оба предложения это 30-страничные толмуды с кучей математически вольных рассуждений с философским привкусом.

( Читать дальше )

Сижу рассчитываю проданный/купленный синтетический пут/колл на ри/си.

Но пока про это нечего опубликовать, опишу одно наблюдение.

Благодаря доброжелателям мне повезло нахаляву познакомиться с двумя известными

в алгокругах предложениями торговых систем для ликвидных российских фьючерсов.

Цена этих предложений от 1 до 5 тысяч долларов. Люди это покупают как выяснилось.

Узнать эти предложения любопытно 99% тем, кто в том или ином виде интересуется алготорговлей,

но не все готовы из любопытства заплатить деньги продавцам. Точно также было любопытно и мне.

Что я могу сказать об этих системах?

1. Одно предложение не стоит вообще никаких денег. В нём полная фигня. Другое предложение вполне стоит денег, потому что в нём

есть маленькая авторская хитринка, которую в гугле не найти.

2. Оба предложения это 30-страничные толмуды с кучей математически вольных рассуждений с философским привкусом.

( Читать дальше )

Мои сентябрьские итоги 2020: +27% (высокие ставки)

- 01 октября 2020, 09:01

- |

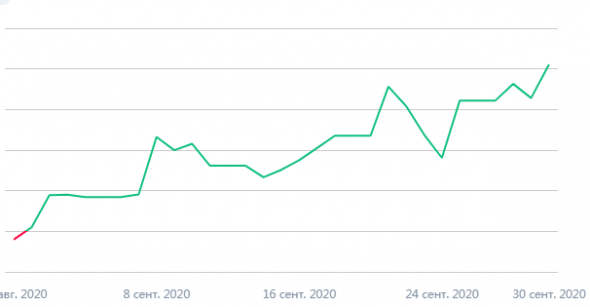

Месяц выдался рекордным для меня в этом году как по абсолютной доходности, так и по доходности в процентах:

Я ковырялся в шортовых системах в основном и нашел пару хороших идей. В связи с чем веса шортов повысил.

Это удачно легло на прошедший месяц, в котором были падающие дни.

Торгуются только трендовые алгоритмы + опционы. RI и Si.

По мотивам комментариев к моему предыдущему посту выскажу три мысли:

Я ковырялся в шортовых системах в основном и нашел пару хороших идей. В связи с чем веса шортов повысил.

Это удачно легло на прошедший месяц, в котором были падающие дни.

Торгуются только трендовые алгоритмы + опционы. RI и Si.

По мотивам комментариев к моему предыдущему посту выскажу три мысли:

1. Если трейдинг это хобби, то вообще пофиг как торгуешь. Важно просто быть в рынке.

2. Если трейдинг это работа на чужом капитале, важна стабильность, шарп и прочее.

3. Если трейдинг это бизнес в рамках своих денег, вообще всё непофиг и всё больно.

Про боль в трейдинге

- 24 сентября 2020, 09:59

- |

Тезисно:

1. Трейдинг без плеча не имеет смысла.

2. Трейдинг с плечом это больно.

3. Чем больше плечо, тем больше смысла и больше боли.

4. Профит приятен, но торговать после профита тяжело.

5. Лосс неприятен и торговать после лосса тяжело.

6. Реинвестировать заработанное еще тяжелее и еще больнее.

7. Выводить со счета и тратить легко и приятно. Это добавляет смысла и чуть снижает общую боль.

Мои итоги августа 2020: +6%

- 01 сентября 2020, 06:50

- |

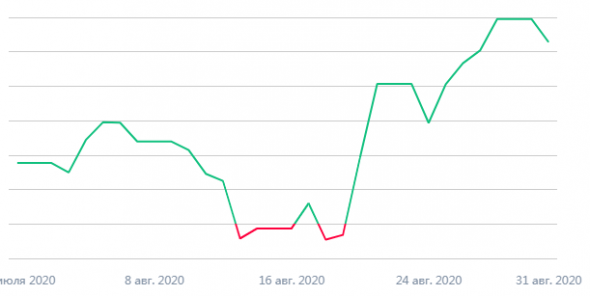

Интересный получился месяц:

Первую половину меня пилило. Во второй половине рынок был благосклонен и дал денег.

В основном шорты отработали.

Забавным оказался вчерашний день. С утра начал наливаться плюс, стали собираться макс лонги, а потом

всё рухнуло и день подминусил:

( Читать дальше )

Первую половину меня пилило. Во второй половине рынок был благосклонен и дал денег.

В основном шорты отработали.

Забавным оказался вчерашний день. С утра начал наливаться плюс, стали собираться макс лонги, а потом

всё рухнуло и день подминусил:

( Читать дальше )

Как перестают плодоносить трендовые алгоритмы

- 28 августа 2020, 09:01

- |

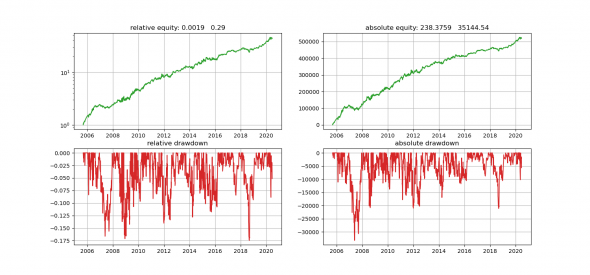

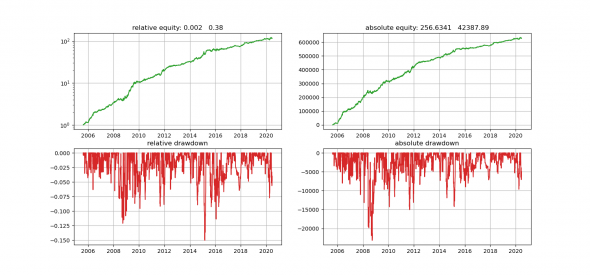

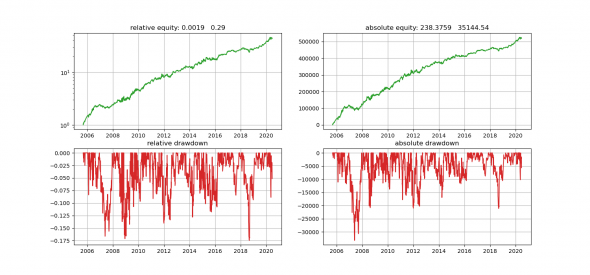

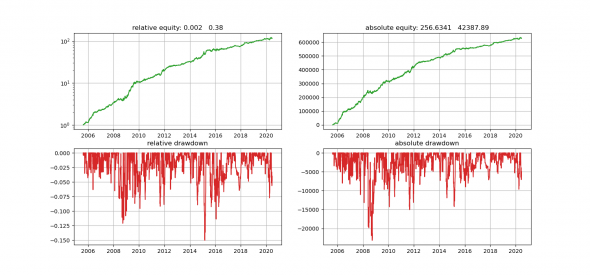

На примере двух моих систем на RI.

Левый график в относительных доходностях.

Правый график в абсолюте на один контракт.

Первая медленная (позиция держится в средним чуть дольше двух дней):

Вторая быстрая (позиция держится в среднем чуть меньше половины дня):

( Читать дальше )

Левый график в относительных доходностях.

Правый график в абсолюте на один контракт.

Первая медленная (позиция держится в средним чуть дольше двух дней):

Вторая быстрая (позиция держится в среднем чуть меньше половины дня):

( Читать дальше )

Мои итоги июля 2020: +4,9%

- 01 августа 2020, 07:28

- |

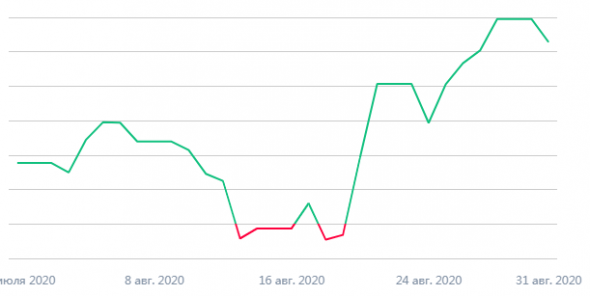

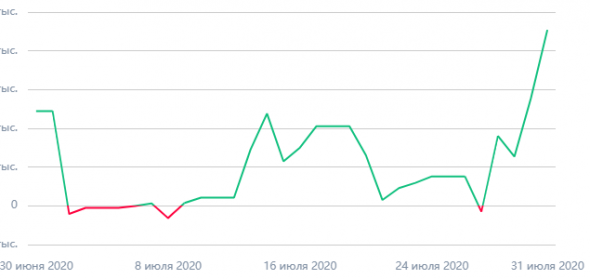

Внутри месяца это выглядело так:

Торговлю, по-прежнему, веду на RI, Si + опционы на них.

Впечатления не ахти какие, но, наконец, плюсовый месяц и это радует.

Посмотрел комиссии. За этот месяц бирже и брокерам я отдал 0,6% от счета. Порядка 1% ушло в проскальзывания.

В моменте ГО достигало почти 100% от счета.

Основное, над чем сейчас работаю, это как перестроить торговлю так, чтобы она стала более стабильной.

Стабильность для меня сейчас это почти не терять месяц к месяцу ну и, конечно, зарабатывать.

Почему это важно? Базовые расходы носят регулярный характер и растут. Хорошо хоть не в геометрической прогрессии:)

Сэкономить при большом семействе почти нереально. Без стабильной доходности приходится часто съедать капитал.

Забавно, в начале года я думал, было бы здорово в этом году сделать процентов 20-30.

После первого квартала я уже думал, что в этом году сделать 100% получится запросто.

После второго квартала закралась мысль, что хорошо бы не просрать заработанное в первом квартале к концу года.

Сейчас всё же продолжаю держать в уме цель сделать >100% за этот год. На просадки пока пофиг.

Из маленьких технических открытий. Только узнал о Google Remote Desktop. Удобнее всяких тимвьюверов.

Освоил python. Сделал сравнение двух бэктестов. В R считается в несколько раз медленнее.

Планирую перейти когда-нибудь в этом году на питон.

Может кто подскажет, какими штуками удобнее всего пользоваться? Там какие-то блокноты есть, еще что-то.

Я не разбирался в этих программках. Поделитесь мнением, дайте совет, какой софт поставить, чтобы удобнее питонить.

Наблюдая за смартлабом и не только, прослеживается тенденция идти в околорынок.

Причем делают это вроде толковые торгующие практики, которые не так давно писали о том,

какой околорынок говно, а теперь книги, курсы, софт, системы, сигналы.

Само по себе это вроде не криминал, но звоночек показательный.

Я бы это резюмировал так. Частнику в трейдинге нечего делать.

Иными словами, в трейдинге нет ничего такого, ради чего стоит так рисковать капиталом, здоровьем, временем.

В биржевую тусовку идти вполне стоит, но она в России узкая и рыбных мест мало, а голодных ртов много.

Так что и в этом не всё гладко.

Но прям тенденция…

Торговлю, по-прежнему, веду на RI, Si + опционы на них.

Впечатления не ахти какие, но, наконец, плюсовый месяц и это радует.

Посмотрел комиссии. За этот месяц бирже и брокерам я отдал 0,6% от счета. Порядка 1% ушло в проскальзывания.

В моменте ГО достигало почти 100% от счета.

Основное, над чем сейчас работаю, это как перестроить торговлю так, чтобы она стала более стабильной.

Стабильность для меня сейчас это почти не терять месяц к месяцу ну и, конечно, зарабатывать.

Почему это важно? Базовые расходы носят регулярный характер и растут. Хорошо хоть не в геометрической прогрессии:)

Сэкономить при большом семействе почти нереально. Без стабильной доходности приходится часто съедать капитал.

Забавно, в начале года я думал, было бы здорово в этом году сделать процентов 20-30.

После первого квартала я уже думал, что в этом году сделать 100% получится запросто.

После второго квартала закралась мысль, что хорошо бы не просрать заработанное в первом квартале к концу года.

Сейчас всё же продолжаю держать в уме цель сделать >100% за этот год. На просадки пока пофиг.

Из маленьких технических открытий. Только узнал о Google Remote Desktop. Удобнее всяких тимвьюверов.

Освоил python. Сделал сравнение двух бэктестов. В R считается в несколько раз медленнее.

Планирую перейти когда-нибудь в этом году на питон.

Может кто подскажет, какими штуками удобнее всего пользоваться? Там какие-то блокноты есть, еще что-то.

Я не разбирался в этих программках. Поделитесь мнением, дайте совет, какой софт поставить, чтобы удобнее питонить.

Наблюдая за смартлабом и не только, прослеживается тенденция идти в околорынок.

Причем делают это вроде толковые торгующие практики, которые не так давно писали о том,

какой околорынок говно, а теперь книги, курсы, софт, системы, сигналы.

Само по себе это вроде не криминал, но звоночек показательный.

Я бы это резюмировал так. Частнику в трейдинге нечего делать.

Иными словами, в трейдинге нет ничего такого, ради чего стоит так рисковать капиталом, здоровьем, временем.

В биржевую тусовку идти вполне стоит, но она в России узкая и рыбных мест мало, а голодных ртов много.

Так что и в этом не всё гладко.

Но прям тенденция…

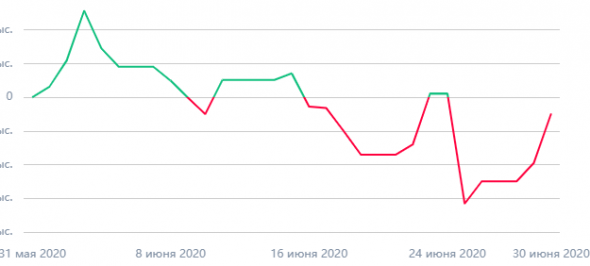

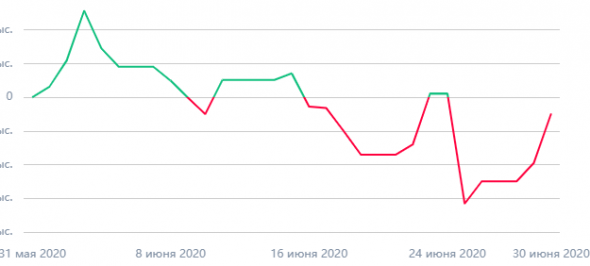

Мои итоги июня 2020: -3%

- 01 июля 2020, 04:48

- |

По статистике лето — худшее время года для моего трейдинга.

Видимо, придется ждать осени, а пока продолжать проедать запасы.

Рынок был уже повеселее, чем май, но до профита я чуть не дотянул.

Всё же на моём полудневном/дневном тф преобладал пилообразный контртренд.

Получилось почти весь месяц медленный слив с редкими заработками в начале и конце месяца:

Торговля ведется по тренду: RI, Si +опционы.

На 70% всё настроено на лонг рынка, т.е. шорту выделено немного.

Как показала практика, это правильно, учитывая, что рынок совсем не хочет падать пока.

С другой стороны, жопа в том, что рынок за период вырос, а я подслил со своей настроенностью на лонг.

Как всегда всё перепроверил на сто раз, пересчитал, упростил, улучшил. В общем такой машин человек-лёрнинг.

Видимо, придется ждать осени, а пока продолжать проедать запасы.

Рынок был уже повеселее, чем май, но до профита я чуть не дотянул.

Всё же на моём полудневном/дневном тф преобладал пилообразный контртренд.

Получилось почти весь месяц медленный слив с редкими заработками в начале и конце месяца:

Торговля ведется по тренду: RI, Si +опционы.

На 70% всё настроено на лонг рынка, т.е. шорту выделено немного.

Как показала практика, это правильно, учитывая, что рынок совсем не хочет падать пока.

С другой стороны, жопа в том, что рынок за период вырос, а я подслил со своей настроенностью на лонг.

Как всегда всё перепроверил на сто раз, пересчитал, упростил, улучшил. В общем такой машин человек-лёрнинг.

Структура роста (отскока) на примере IMOEX

- 19 июня 2020, 17:00

- |

Начиная с 19 марта 2020 по сегодняшний день получилось +467 пунктов или +20%,

из которых утренними гэпами сделано +314 пунков или +13%.

314/467=0,67.

13/20=0,65.

Почти золотое сечение получилось...

Т.е. почти все внутридневные росты сливались на следующий день, а падения внутри дня откупались.

Две трети роста (отскока) сделаны перестановкой цен на следующий день.

из которых утренними гэпами сделано +314 пунков или +13%.

314/467=0,67.

13/20=0,65.

Почти золотое сечение получилось...

Т.е. почти все внутридневные росты сливались на следующий день, а падения внутри дня откупались.

Две трети роста (отскока) сделаны перестановкой цен на следующий день.

теги блога Sergey Pavlov

- 2017

- 2020

- 2021

- exante

- just2trade

- lua

- moex

- Quik Lua

- RI

- S&P500 фьючерс

- secret

- TSLab

- VWAP

- акции

- алгоритмический портфель

- алготрейдинг

- апрель

- биржа

- биткойн

- бот

- брокера

- брокеры

- Вестников

- Витковский

- волатильность

- вопрос

- грааль

- деньги

- дивиденды

- дизайн

- заразум

- игры

- иГРЫрАЗУМа2018

- инвестиции

- итоги

- итоги месяца

- июль

- июнь

- канал

- квик

- комон

- контртренд

- конференция

- кукл

- ликвидность

- лотерея

- луа

- ЛЧИ

- люди

- МАЙ

- март

- минутки

- мобильный пост

- натуральный газ

- нефть

- октябрь

- опрос

- опционы

- открытый интерес

- офз

- оффтоп

- пила

- плечи

- поведение

- подгонка

- портфель

- прогноз

- продажа

- проскальзывание

- проскальзывания

- разум

- рецензия на книгу

- РИ

- риск

- ртс

- сбер

- Сбербанк

- сентябрь

- случайность

- счастье

- телеграм

- торговые роботы

- трейдинг

- тренд

- трендовые системы

- тренды

- Тслаб

- тупаны

- убытки

- февраль

- физические лица

- финам

- форум

- фьючерс ртс

- фьючерсы

- чемодан

- шорт

- эквити

- юридические лица

- январь