Александр Здрогов

Инвестиционная сказка.

- 14 марта 2017, 19:45

- |

В шесть часов привычно зазвонил будильник и я нехотя открыл глаза. Оделся и потягиваясь побрел на кухню. Нажав кнопку на кофемашине мой взгляд упал за окно. Что-то изменилось в привычном пейзаже. А, новая вывеска! На месте где недавно находился магазин одежды красовалась вывеска «ОАО Банк Россия». Память тут же услужливо подкинула самые удивительные истории, которые я слышал про этот банк. Говорили, что вложившись в него можно разбогатеть. Хотя говорили, что были и потерявшие все свои деньги в этом банке. Оторвавшись от окна я взял кофе и решил посетить банк после работы.

Вечером, перейдя порог банка я был встречен менеджером. Он вежливо поинтересовался чем может мне помочь. Услышав, что я хотел бы узнать варианты открытия депозита он улыбнулся.

— У нас особенный банк и мы предоставляем сотни различных вариантов вкладов.

— Ну расскажите мне хотя бы про три самых популярных.

— Прекрасное решение. Самые популярные депозиты в нашем банке называются «Газпром», «Лукойл» и «Сбербанк».

— Давайте начнем с условий вклада «Газпром».

Продолжение следует…

- комментировать

- 139 | ★4

- Комментарии ( 13 )

Ждемс, до первой звезды нельзя.

- 13 марта 2017, 20:26

- |

С последнего отчета были куплены 16 акций Лукойла по 3205 и проданы 50 ОФЗ 25080. Целевую цену покупки анонсировал здесь.

Итого портфель:

Лукойл 46 акций

ОФЗ 25080 830 штук

Деньги 816,46

Ликвидационная стоимость портфеля на закрытие 10.03.2017 г. 993680,06 руб.

Убыток по портфелю 0,63%. Падение индекса за этот же период 11,35%. Пока идей нет. Ждемс.

Когда нужны дивиденды, а когда нет.

- 12 марта 2017, 11:52

- |

Пример 1. Когда вы имеете акции Газпрома — для вас выгоднее получать 100% прибыли дивидендами. Потому как та прибыль, которая остается в компании будет инвестирована плохо — менее чем под 7,5%. Даже ОФЗ принесут больше. И каждый рубль прибыли, оставленный в компании, рынок превращает в 30 копеек. Именно по причине низкой доходности.

Пример 2. Когда вы имеете акции Новатэка — для вас выгоднее чтобы компания не платила дивиденды. Потому как та прибыль, которая остается в компании будет инвестирована хорошо — примерно под 20%. И каждый рубль прибыли, оставленный в компании, рынок превращает в 3,5 рубля курсовой стоимости. Именно по причине высокой доходности.

Другой вопрос — сойдутся ли желания с возможностями.

P/E, P/B или EV/EBITDA?

- 10 марта 2017, 18:46

- |

Джеральд Лоэб: «Когда вы думаете, что нашли ключ от рынка он меняет замок».

А вот еще одно мнение:

Легкие способы заработка на фондовом рынке постепенно исчезают. Этому способствуют два фактора. Во-первых, естественная тенденция взаимообразного движения курсов акций, приводящая к появлению среднего тренда. Во-вторых, быстрое освоение схем выбора акций большим количеством инвесторов, которые «вваливаются гурьбой» и портят все удовольствие от использования этого метода первопроходцами. Б. Грэм.

В практике фондового рынка, как и в философии, можно с успехом использовать одно из высказываний Спинозы: «Все неповторимое настолько же трудно, насколько и редкостно».

Каждый год одно и то же!

- 09 марта 2017, 19:41

- |

Представьте себе, что за 1000 долл. вы приобрели пай в капитале некой частной фирмы. Один из ваших партнеров по имени Господин Рынок проявляет по отношению к вам исключительную любезность. Каждый день он сообщает, сколько, по его мнению, стоит ваша доля, и, более того, предлагает вам либо приобрести вашу долю, либо же продать вам дополнительные паи по сложившейся на этот момент цене. Иногда его оценка пая кажется вполне правдоподобной и оправданной (исходя из ваших знаний о бизнесе и прогнозах на будущее). Но бывает, что в оценках Господина Рынка часто превалируют либо неоправданный оптимизм, либо излишний пессимизм, в результате чего предлагаемая им оценка пая кажется вам смешной или же просто глупой.

( Читать дальше )

Важнейшее из искусств.

- 08 марта 2017, 09:40

- |

Когда вы умеете оценить актив — вы можете заработать. Примеров этому я давал достаточно. И на истории и заранее, когда каждый мог воспользоваться идеей. Так же, зная цену вы понимаете где потолок роста.

Вот так выглядел график Интер РАО на 22 ноября прошлого года, когда я опубликовал пост Интер РАО — все.

Вот так развивались события в следующие месяцы.

( Читать дальше )

Просто, но не легко. Часть 2.

- 06 марта 2017, 19:30

- |

Гипотеза эффективного рынка имеет три формы. В слабой форме утверждается, что прошлые цены на акции не дают никакой полезной информации о будущем направлении развития цен на акции. Иными словами, технический анализ (анализ прошлых колебаний цен) не может помочь инвесторам. В средней форме говорится, что опубликованная информация не поможет инвесторам выбирать недооцененные ценные бумаги, так как рынок уже дисконтировал всю публично доступную информацию в цены ценных бумаг. Сильная форма утверждает, что нет никакой информации, государственной или частной, которая поможет выигрывать инвесторам. Смысл обоих полу-и сильной форм является то, что фундаментальный анализ не имеет смысла. Инвесторы могли бы точно также выбрать акции в случайном порядке.

( Читать дальше )

Просто, но не легко. Часть 1.

- 03 марта 2017, 20:03

- |

Чарли Мангер.

Я уверен, что любой из читающих эту статью с легкостью скажет какой бизнес лучше — Газпром или Новатэк, Сбербанк или ВТБ. Для этого не нужно быть оракулом из Омахи. Достаточно лишь посмотреть на результаты компаний за ряд лет.

Сложности начинаются когда вы решаете что лучше купить. Рынок (через сумму игроков) использует гандикап. Поясню это на примере. Завтра в главной футбольной лиге Испании будет игра Эйбар — Реал Мадрид. Любой, хоть немного знакомый с футболом человек, скажет что Реал абсолютный фаворит. Если вы поставите на победу Реала и угадаете, то на ставку в 1000 рублей получите 1700 (700 руб. прибыли). Если же вы поставите на победу Эйбара и угадаете, то получите уже 5150 рублей при ставке на ту же сумму.

Так же происходит и на рынке. Газпром стоит 0,3 своей балансовой стоимости а Новатэк — 3,5. И теперь вы уже перерд сложным выбором: что выгоднее? Купить дешево плохое или дорого хорошее?

Продолжение следует…

А, Г - какая разница?

- 02 марта 2017, 20:33

- |

В комментариях меня спрашивали где смотреть отчетность. Конкретно по Газпрому здесь.

А вот и цифры:

( Читать дальше )

Начнем с буквы А.

- 01 марта 2017, 19:34

- |

– Если вы начинаете с маленьких сумм, то я рекомендовал бы поступить так, как я поступил сорок с лишним лет назад, а именно – изучить каждую компанию в Соединенных Штатах, у которой есть публично котируемые ценные бумаги; этот банк знаний со временем сослужит хорошую службу.

– Но ведь публичных компаний 27 000.

– Начните с буквы “А”, – последовал ответ Баффета.

Совет то хороший, да и компаний у нас в сто раз меньше. Но вот как и с чего начать. Это же прорва работы. Покаюсь, я тоже не последовал этому совету. Поэтому буду выполнять его теперь. Изучать компании будем в два этапа:

1. Предварительное знакомство с отчетностью.

2. Изучение бизнес-модели компании.

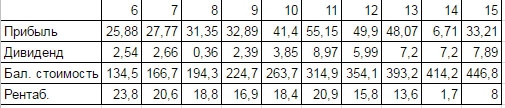

Сегодня о первом этапе. Обычно, начиная изучать компанию, я смотрю на динамику прибыли на акцию, дивиденда, балансовой стоимости на акцию и рентабельности за десять лет. Обычно этого хватает чтобы понять что покупать не стоит а что стоит изучить поподробнее.

Цель на март — проработать по первому этапу все компании, котирующиеся на ММВБ.

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов