Инвестор Сергей

Почему я рад сорвавшейся сделке Яндекса и Тинькофф Банка

- 16 октября 2020, 17:54

- |

В моем портфеле есть акции обеих компаний. Покупал их давно и на долгий срок. Они меня радовали хорошим ростом.

Когда узнал, что Яндекс собирается купить Тинькофф, стало грустно. Постепенно самобытный и яркий Тинькофф Банк растворился бы в экосистеме Яндекса.

Я неплохо знаю Яндекс изнутри, работаю с его продуктами. Яндекс хорошо работает в конкурентной среде В какой еще стране смогли создать продукты, противостоящие Google? Компания будет и дальше развиваться, несмотря на сорванную сделку.

Пример Тинькофф Банка еще более примечателен. Олегу Тинькову удалось создать компанию в сфере, в которой господствовали огромный государственные финансовые структуры. И все за счет новаторских подходов в ведении бизнеса, которые кардинально поменяли пользовательский опыт. Жду дальнейший рост.

Я рад, что в портфеле останутся акции обеих компаний, а не одной.

- комментировать

- Комментарии ( 0 )

В США iPhone 12 будет дешевле, чем 11-й, но в России — дороже. Виновата девальвация

- 16 октября 2020, 14:03

- |

Все уже привыкли, что рубль в России постепенно дешевеет относительно мировых валют. Это называется девальвацией. Давайте посмотрим, как это происходит на примере всеми известного iPhone.

Компания Apple на этой неделе презентовала новую линейку своих смартфонов — 12-е поколение айфонов. Будут выпущены сразу четыре модели: уменьшенный вариант — iPhone 12 mini, стандартная модель iPhone 12 и две «прошки»: iPhone 12 Pro и iPhone 12 Pro Max.

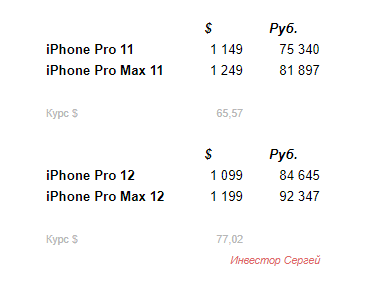

Первые две модели оставим за скобками. Mini — это что-то новенькое, а стандартная модель вышла подороже, чем ее аналог iPhone 11. А вот обе PRO-модели производитель постарался сделать немного дешевле прошлогодних новинок на день выхода. Они стоят на 50$ дешевле.

Американец обрадуется. А вот россиянин не очень. Даже с учетом того, что смартфоны немного подешевели в долларах, в рублях солидно прибавили.

Смотрите табличку. Взята официальность стоимость айфонов в США из презентаций Apple на день выхода. iPhone 11 был представлен 10 сентября 2019, iPhone 12 — 13 октября 2020. Память — 256 Гб. Без накрутки российских продавцов. Без налога, который платится при покупке в США.

( Читать дальше )

В России появится Цифровой рубль

- 13 октября 2020, 19:49

- |

Государство начало прощупывать почту для введения цифровых денег. Это благо или инструмент закабаления? Давайте разберемся.

Что произошло?

Сегодня Банк России опубликовал доклад «Цифровой рубль», в котором представил идею и призвал общественность ее обсудить. Цифровой рубль может стать новой формой денег наряду с наличными и безналичными.

Обложка доклада.

Будет выполнять три функции денег:

- Являться средством платежа.

- Мерой стоимости.

- Средством сбережения.

Одновременно цифровыми рублями можно будет расплачиваться как онлайн, так и оффлайн, то есть наряду с наличными. Каким образом? Для офлайн-транзакций гражданин должен будет предварительно зарезервировать определенную сумму цифровых рублей в своем электронном кошельке. Ну например, как мы сейчас скачиваем электронную книгу на смартфон или планшет, а потом читаем в самолете без подключения к интернету.

( Читать дальше )

Как я заработал на налоговых вычетах по ИИС 260 000 рублей

- 13 октября 2020, 11:34

- |

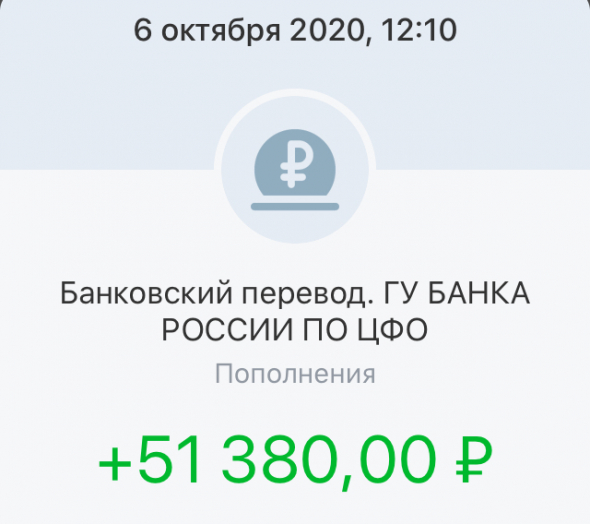

Сегодня пришел очередной налоговый вычет. Смартфон брякнул, известив, что на карту капнуло почти 52 000 рублей. Это уже пятый по счету налоговый вычет, который я получил за время использования Индивидуального инвестиционного счета (ИИС).

Всего на налоговых вычетах, получается, заработал около 260 000 рублей. Более четверти миллиона! Я посмотрел доходности моих активов за прошлые года и понял, что в итоге с учетом реинвестирования вычетов заработал около 400 000 рублей.

А ведь этих денег в моем кармане могло не быть, если бы государство не запустило программу для ИИС. Я принял участие в ней с первого года. В декабре 2015-го завел на ИИС первые 400 000 тысяч рублей. Тогда еще мало, кто понимал что это.

— Какая-то мутная история, — отмахивались знакомые.

Помню, как рисовал схемы и графики пополнений и выплат, чтобы разобраться в мудреной схеме программы.

( Читать дальше )

Как я бесплатно и быстро сдал тест на ковид после возвращения в Россию из-за рубежа

- 11 октября 2020, 13:53

- |

Больше года я не был в отпуске и тем более на море. Когда наконец-то получилось взять дни для отдыха, возникла проблема, куда ехать отдыхать? Хотелось на море. Единственная страна, которая в это безумное время без особых заморочек пускает туристов была Турция.

Так я отдохнул в Мармарисе. А когда пришла пора возвращаться, возник вопрос, как отчитаться перед нашим государством, что ты не привез на родину заразу. По закону каждый возвращающийся из-за границы обязан в течение трех суток предоставить готовый результат теста исследования на коронавирусы. То есть надо за три дня успеть сдать тест, получить результат и загрузить его через Госуслуги.

Множество статей в интернете пестрели сообщениями, что незадачливых туристов штрафуют на сумму от 15 до 40 тысяч рублей. Кто-то не мог вовремя сдать тест, так как нет возможности. Где-то лаборатории долго делают результаты. Из-за этого многие вынуждены на всякий пожарный делать экспресс-тест прямо в аэропорту, заплатив по 2 500 руб… На семью из четырех человек выходит десятка!

( Читать дальше )

Тысяча чертей, Сбер! Что презентовал крупнейший банк страны

- 24 сентября 2020, 17:21

- |

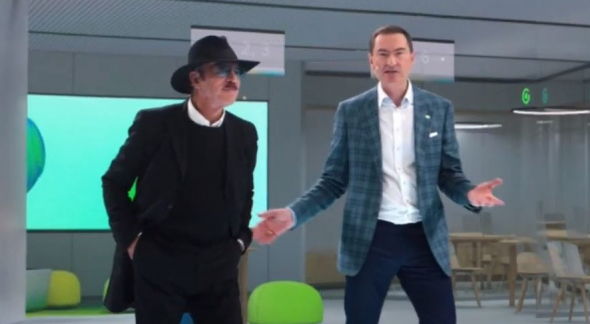

Сегодняшняя Сбер Конфа, презентация продуктов крупнейшего банка страны, уже разошлась на мемы. Сначала молодящийся Герман Греф в кроссовках, разъясняющий суть нового логотипа. Затем Михаил «каналья» Боярский, изображавший тупенького старичка, которому разъясняют новый дивный мир технологий. Затем его дочка Лиза с комментариями «круто, надо чаще к вам заходить».

Из комментариев о презентации я узнал новое слово «кринжово» — то есть стыдно, мерзко, неловко. Так вот, народу кофа показалась кринжовой. Действительно, с пафосом и нелепыми диалогами на презентации перегнули.

Что в сухом остатке? Сбер презентовал следующее:

✅ Новый логотип — от «Сбербанка» отвалился «банк». Теперь просто по-народному «Сбер». Сделано для того, что к цеплять к названию различные названия продуктов: Сбер+что-нибудь.

( Читать дальше )

Семь лет являюсь клиентом «Тинькофф банка». Чем он мне нравился тогда и что бесит сейчас

- 24 сентября 2020, 10:47

- |

Сложные чувства вызывает сделка Яндекса с «Тинькофф банком». Как будто закончилась целая эпоха. Не поспоришь, что именно «Тинькофф банк» перепахал и изменил ландшафт банковского сектора.

👍 Банк без отделений — казавшаяся диковинной бизнес-модель быстро завоевала рынок. Такой уровень развития банковских технологий не встретишь даже в иных развитых странах. Это не реклама. Это пост на основе моего семилетнего опыта.

Я являюсь клиентом Тинькофф Банка с 2013 года. Открыл мобильное приложение, чтобы посмотреть первые операции:

👉 Зачисление 50 000 тысяч рублей через терминал платежной системы «Золотая корона». Тогда больше пользовались терминалами в магазинах, чем онлайн переводами.

👉 Покупка железнодорожного билета онлайн. Как же это было удобно — не стоять в очередях в жд кассу!

( Читать дальше )

Все бизнесы Тинькова без него развалились. Что будет с банком после покупки Яндексом?

- 23 сентября 2020, 10:44

- |

Покупка Яндексом «Тинькофф банка» обещает стать сделкой года. Объединяются две успешные компании, основный бизнес которых связан с новыми технологиями. Сможет ли Яндекс также управлять банковским бизнесом, как это делал харизматичный предприниматель?

История показывает, что Олег Тиньков всегда подбирал удачное время для выхода из бизнеса. Все созданные им компании без создателя канули в лету.

Олег Тиньков — серийный предприниматель. За 30 лет он создал и удачно продал несколько бизнесов в разных сферах.

1️⃣ Сеть магазинов «Техношок»

В 90-е Олег Тиньков создал в Санкт-Петербурге сеть магазинов по продаже электроники и бытовой техники «Техношок». Одновременно развивал сеть магазинов и продюсерскую компанию «Music Шок». Обе сети Тиньков удачно продал накануне кризиса 1998 года.

2️⃣ Пельмени «Дарья»

Затем предприниматель создал марку пельменей «Дарья», которую назвал в честь дочери. В 2001 году он продал компанию холдингу Романа Абрамовича. Рынок был насыщен производителями полуфабрикатов. Постепенно производство пельменей «Дарья» угасло.

( Читать дальше )

Налогообложение акций немецких компаний

- 21 сентября 2020, 11:17

- |

Месяц назад на Санкт-Петербургской бирже стартовала торговля акциями немецких компаний в евро. В течение ближайшего времени запустят торговлю акциями около 50 компаний.

Налоги для инвестора, покупающего акции через российского брокера на Санкт-Петербургской бирже:

1️⃣ Налог на прибыль от покупки и продажи акций составляет 13%. Выплачивается брокером.

2️⃣ Налог на дивиденды. По информации брокера Тинькофф Инвестиции, налог с дивидендов будет удерживаться в размере 27%. Брокер налоговым агентом не является, поэтому налог будет удерживаться эмитентом.

По второму пункту информацию лучше узнавать у своего брокера. Могут быть отличия. Есть ли у вас какая-то инфа по данному вопросу?

Снял огромную стаю ворон над зданием Правительства России, на разгон которой хотят потратить 42 млн рублей

- 20 сентября 2020, 14:42

- |

На неделе многие офигели от этой новости:

В пояснительной записке к проекту федерального бюджета это прописно как «Организация работ по контролю за популяциями птиц (ворон) на территории и на кровле Дома правительства Российской Федерации».

Обычные граждане такие траты записали на счет очередного безумного проекта властей, дескать некуда деньги тратить.

Вчера я был в Пресненском районе возле здания Правительства России и своими глазами увидел эту стаю ворон. Ребята, это Мордор какой-то. Гигантская туча воронья кружит на Белым домом иногда застилая все небо. Снял на видео. Не знаю, как сюда прикрепить. Вот ссылка и скриншот:

( Читать дальше )

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- Ozon

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кредитная история

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- путешествие

- Путешествия

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс