Инвестор Сергей

Долгожданный рост. Как изменилась стоимость активов за январь 2023 года

- 02 февраля 2023, 12:10

- |

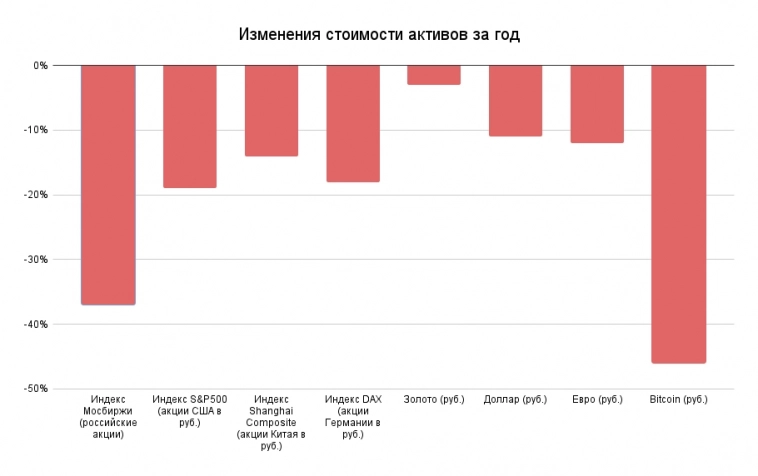

Подведем итоги первого месяца нового года. Рынки оживились, многие активы растут. Хотя по итогам года вот уже который месяц — по-прежнему все основные активы в минусе.

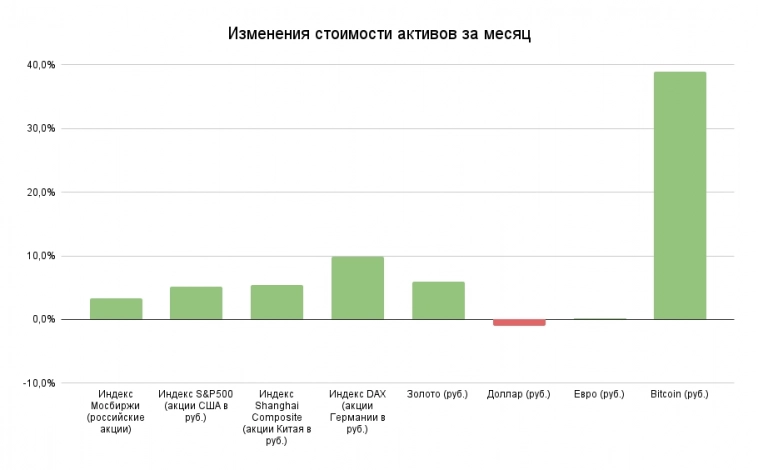

Как изменились основные активы за месяц

➕ Индекс Мосбиржи (российские акции в руб.) — +3,3%.

➕ Индекс РТС (российские акции в $) — +3,2%.

➕ Индекс S&P500 (акции США в руб.) — +5,1%.

➕ Индекс Shanghai Composite (акции Китая) — +5,4%.

➕ Индекс DAX (акции Германии) — +9,9%.

➕ Золото (руб.) — +6%.

➖ Доллар (руб.) — -1%.

➕ Евро (руб.) — +0,2%.

➕ Bitcoin (руб.) — +39%.

Как изменились основные активы за год (январь к январю)

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Разбираемся в полутора сотне американских ETF теперь доступных в России

- 31 января 2023, 17:15

- |

До начала СВО и крушения российского фондового рынка в стране активно пропагандировались индексные стратегии и инвестиции в широкий рынок посредством различных фондов (ETF).

Такие фонды еще называют пассивными, потому что управляющие не занимаются активным выбором акций и прочей астрологией, а строго следуют бенчмаркам. Отслеживают только изменения в составе бумаг в индексе, чтобы вносить такие же изменения в состав фонда.

Какие бывают индексы

- широкого рынка, как например S&P500 (пяти сотен крупнейших американских компаний)

- отраслевых (по отраслям и секторам экономики)

- страновые (акции отдельных стран, экономических союзов и целых макрорегионов)

- на основе различных стратегий (дивиденды, волатильность, моментум).

Покупкой акций фонда как бы вкладываешься в широкий спектр акций. Для частного инвестора, который в силу незначительного капитальца не мог собрать большое количество акций в портфеле, такие стратегии соблазнительны.

( Читать дальше )

Как проверить пенсионные накопления? Смотрим, как работает пенсионный калькулятор

- 27 января 2023, 12:53

- |

Тема пенсии в России — это всегда ахтунг. Я примерно раз в год перепроверяю, что там наворотили с моим пенсионным счетом. Во всех этих ИПК и прочих е-баллах хрен разберешься. Оцениваю общий результат. Благо сейчас все доступно через Госуслуги.

Что я обнаружил:

1. Подменили пенсионный фонд.

У меня пенсионные активы были в НПФ одного из госбанков. Он попал под санкции. В марте биржевые активы были переведены в отдельную компанию.

2. Результаты накоплений за 2022 год

Пенсионный капиталец немного подрос за счет отчислений от доходов. Но результат инвестирования средств пенсионных накоплений за год просел процентов 7.

3. Власти снова заморозили накопительную пенсии

Теперь до конца 2025 года. Это происходит с 2014 года. Нам продолжают не давать распоряжаться накопительной частью пенсии.

4. На госуслугах появилась возможность рассчитывать размер будущей пенсии

( Читать дальше )

Как показала себя диверсификация портфеля в роковом 2022 году

- 25 января 2023, 12:01

- |

Насколько худым оказался 2022 год для инвестиции? Как вели себя разные активы за последние десятилетия? Как простой диверсифицированный портфель обошел в доходности основные активы?

Весь январь анализировал прошлый год, перетряхивал стратегии и пересчитывал портфели. Такое у меня обязательное ежегодное упражнение. И благодаря ему, я всегда становлюсь более спокойным, потому что сиюминутный новостной фон всегда расшатывает психику, а базовые принципы работают в долгую.

Как вы знаете, я придерживаюсь портфельных инвестиций в разные активы с периодической ребалансировкой и налоговой оптимизацией. Такой портфель устойчив к волатильностям отдельных инструментов.

Давайте сравним, как это сработало по итогам прошлого рокового года, когда повалились цены, рынки, связи.

Сравним с простейшим диверсифицированным портфелем, который ребалансируется раз в год:

- 60% акции (30% — российские, 30% — американские).

- 30% — золото.

- 10% — деньги (депозиты, облигации, валюта).

( Читать дальше )

Опасные заблуждения относительно акций. Из книги Питера Линча

- 13 января 2023, 12:07

- |

На днях опубликовал обзор на книгу «Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Текст насыщен полезными советами и наблюдениями именитого инвестора. Поэтому продолжаю публиковать интересные мысли автора.

Опасные заблуждения относительно акций

— Акции, которые упали очень сильно, не могут упасть больше (могут).

— Всегда можно понять, когда цена достигла дна (нельзя).

— Акции, которые выросли так сильно, вряд ли вырастут еще больше (могут).

— В конце концов все возвращается (как раньше уже не будет).

— Темнее всего перед рассветом, или Хуже уже не будет (может быть).

— Продам, как только поднимуться до… (могут не подняться. Продавай, как только решил).

— У консервативных акций не бывает сильных колебаний (бывает).

— Позитивное событие слишком долго не наступает (у акций есть одно свойство: стоит вам отказаться от них после долгого и безрезультатного ожидания благоприятных событий, как эти события наступают. Я называю это послепродажным расцветом).

( Читать дальше )

«Метод Питера Линча. Стратегия и тактика индивидуального инвестора». Обзор книги.

- 11 января 2023, 12:59

- |

Питер Линч, американский финансист, инвестор. В период с 1977 по 1990 год. Руководил инвестиционным фондом Fidelity Magellan Fund, который в свое время стал одним из крупнейших.

Эту книгу Питер Линч написал еще в 1989 году, дополнил в 2000-м. С тех пор — она входит во все списки рекомендуемой литературы для частных инвесторов. Написана доступным языком, а главное полна важных и понятных советов для тех, кто рискнул быть инвестором на фондовом рынке. Линч долгое время был в игре и видел всякое, поэтому его трудно запутать всякими маркетинговыми штучками.

Линч ободряет частных инвесторов:

«Рядовой инвестор-любитель имеет преимущество перед средним профессиональным управляющим инвестиционным фондом».

Но предостерегает:

«Шансы на то, что внутридневная торговля даст вам возможность зарабатывать на жизнь, примерно такие же, как и шансы зарабатывать на скачках, блек-джеке или видеопокере».

( Читать дальше )

Акции, крипта и валюта - все в минусе. А что выросло? Сколько заработали активы в 2022 году

- 07 января 2023, 16:34

- |

Закончился, пожалуй, самый тяжелый год в истории российского фондового рынка. Подведем итоги. Давайте посмотрим, как вели себя различные и на сколько изменились в стоимости активы различных классов в прошлом году.

Акции

🇷🇺 Россия

- Индекс Мосбиржи (IMOEX) — -43%

- Индекс РТС (RTSI) (Индекс Мосбиржи в пересчете в $) — -39%

- Индекс МосБиржи полной доходности «брутто» (MCFTR) (с учетом дивидендов) — -37%

- Индекс S&P500 — -20%

- Индекс S&P500 (в пересчете на руб.) — -24%

( Читать дальше )

Как изменилась стоимость активов за 2022 год. Впервые закрываю год в минус

- 05 января 2023, 11:21

- |

Всех с наступившим Новым годом!

Пришло время подвести итоги не только закончившегося месяца, но и всего прошлого года.

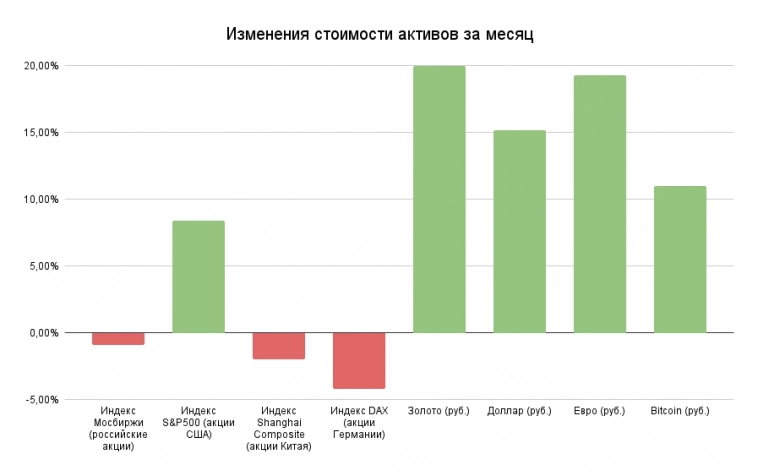

В декабре были сильные движения на рынках. В России — резко ослаб курс рубля относительно валют. В США — просадка на фондовом рынке акций. Индексы разных стран в целом ушли в минус, но из-за роста валют в рублях они в плюсе. Сильно подорожало золото.

По итогам года — по-прежнему все основные активы в минусе. Этот год мы будем долго вспоминать.

Мой портфель активов за месяц остался без изменений. Сработала диверсификация. Просадку на фондовом рынке компенсировал рост курсов валют. А вот по итогам года впервые за много лет отмечаем минус (-20%). Заблокированными остаются 1,5% акций от общей суммы портфеля.

Как изменились основные активы за месяц

➖ Индекс Мосбиржи (российские акции в руб.) — -0,9%.

( Читать дальше )

С Новым годом!

- 31 декабря 2022, 14:40

- |

По прошествии лет, когда новая волна новичков будет по наивности доверяться очередным расчудесным финансовым продуктам, мы будем рассказать, как оно было в том самом 2022 году 😀

Желаю всем нам, чтобы 2023 год стал годом возрождения, мира и новых надежд!

С Новым годом!

Как больше заработать: уходите в 2023 году в отпуск в правильные месяцы

- 27 декабря 2022, 11:14

- |

Многие сейчас на своих предприятиях составляют графики отпусков на следующий год. Традиционно в конце года делюсь способом, как официально получить больше денег, для тех, кто трудится за официальную зарплату.

Когда работник не уходит в отпуск, ему выплачивается стандартная ежемесячная получка.

Если в текущем месяце был отпуск, то выплачивается:

- Средний заработок за 12 месяцев за каждый день отпуска.

- Зарплата за оставшиеся рабочие дни.

❗️ Внимание: не календарные, а именно рабочие. Выходные не в счет.

Отсюда несколько правил:

- Выгоднее всего отдыхать в месяце, в котором больше всего рабочих дней.

- Невыгодно брать отпуск в месяцы с большим количеством праздников (январь, май) или небольшим количеством дней (февраль).

- Отпуск всегда невыгоден, если в расчетном периоде у работника «голый» оклад и нет никаких стимулирующих выплат.

- Чем больше выходных будет входить в отпуск, тем больше будет размер оплаты (начисленные отпускные + полученная заработная плата).

( Читать дальше )

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- MasterCard

- Ozon

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- брокеры

- валюта

- вклады

- ВТБ

- вычет по ИИС

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- Инвестиции в недвижимость

- Индекс МосБиржи

- иностранные акции

- инфляция

- ипотека

- искусственный интеллект

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Книги

- книги о трейдинге

- конференция смартлаба

- коронавирус

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговый вычет

- налоговый вычет иис

- Налогообложение на рынке ценных бумаг

- НРД

- обзор

- обзор рынка

- Облигации

- обмен заблокированными активами

- отпуск

- отчёт

- офз

- Пенсия

- ПИФ

- пифы

- портфель

- рецензия на книгу

- Россия

- рубль

- самолет

- Санкт-Петербургская биржа

- санкции

- сбер

- сбербанк

- СБП

- скидки

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- Центробанк

- экономия

- юань

- Яндекс