Gregori

Во что перекладываться на случай кризиса?

- 22 декабря 2019, 15:34

- |

мысли на тему формирования защитной части портфеля:

1. Золото. обычно его рекомендуют. мол движутся противоположно акциям. НО: и так золото на довольно высоких уровнях. Причём у центробанков много тон. А если в кризис они золотишко продавать начнут? сюда же акции полюса.

2. Хэджирующая позиция шорт в s&p. непонятно правда пока через, что её лучше реализовать после смерти u500. На Спб можно шортить etf?

сюда же шорт мосбржи и хэджирующая продажа фьючерсов на конкретные инструменты. но опять же -так защитить смогу норникиль в портфеле, но не ВДО

3. etf на vix. это вариант мне симпатичен- естественно не небольшую часть депозита

4. защитные валюты- доллар франк йена евро. всё хорошо. только дивидендов и купонов не платят. долго в них висеть не очень то выгодно

5. искать что то что падать будет меньше. Китай? оптимизировать портфель по бетте.

6. некоторые верят в биткоин. но тут бабка сказала надвое- могут в него деньги пойти, а могут наоборот из него как из дико волотильного актива полететь. мне не нравиться

7. короткие облигации. вот в них можно и подольше посидеть. По классики надо в AAA- но у них уже курсы ОГОГО и доходность ниже. Поэтому начинаю смотреть облигации классом пониже. не понимаю правда насколько сильней они уйдут в просадку. Как вариант- etf на аренду недвижимости -с физической недвижимостью то что случится? максимум арендаторы съедут и купонов не будет). Или я не прав

Какие у вас идеи по поводу? Что я не учёл?

- комментировать

- 1.2К | ★1

- Комментарии ( 18 )

Г.д.р. vs Спб vs найс/насдак -покупка иностранных активов. Как лучше?

- 21 декабря 2019, 23:33

- |

Навеяно постом о СПБ. А также отменой фьючерсный u500 на мосбирже. тоже вопрос интересует. только в более широком формате. Варианта покупки бумаг иностранных вижу четыре

Спб:

+ доступно всем. Относительно т к не успех брокеров есть

+ порог входа

+ небольшие комиссии

— есть небольшая часть от того что есть в мире (в частности мало etf и насколько понимаю отсутствуют облигации).А начать я лично хотел бы с корпоративных облигаций.

А.д.р/г.д.р блумберг

Предлагает сбер

для покупки нужен квал.

— тоже не все бумаги доступны. причём чёткого списка нет- нужно уточнять через отдел глобальных рынков

— котировки даже последних сделок не посмотреть в квике. только голосом узнавать. или в других источников (finanz..)

+ работа через отечественного брокера, он же налоговый агент

+ нет необходимости платить за покупки на американских биржах, что у наших брокеров (смотрел открытие) очень не дёшево- особенно если сумма у меня не велика, но диверсифицировать я хочу (т е покупаю разные инструменты но объём каждой сделки мал).

( Читать дальше )

Инфобизнес и все-все-все

- 06 декабря 2019, 09:56

- |

Увидел топик про БМ и решил вставить свои пару копеек.

Вроде как бизнес на преподавании (в зависимости от целей, сферы знаний и уровня оно может быть как в форме привычной по вузы (лекции, семинары, так и в иных формах в т ч и геймификации).

Но есть проблемам

Преподавать можно либо:

1. то что известно широкому кругу лиц. тут больших денег нет. И то что может привнести преподаватель -это педагогическое мастерство.Ему учатся студенты в пед вузах, над ним работают педагоги. И находятся мастера- бывают в школе мастера которые из троечника делают отличника. А вот у инфоциган с этим так себе.

2. Преподавать что-то сложное и специфичное. варианты:

a.Преподаёт крупный теоретик. Доктор наук, возможно основатель научной школы со своими разработками. В инфобизнесе я таких не наблюдаю. Да и качественная учёба у них обычно требует некоторого начального уровня и серьёзной работы над собой. это не «заплатите деньги и мы сделаем вас успешными».

b. Преподаёт крупный практик. опять же- не про инфобизнес. практики иногда идут в вузы- допустим яндекс сотрудничает с унивеситетами получая и для имиджа плюсы и готовя специалистов под свои потребности и имея возможность не нанимая человека понять кто из студентов чего реально стоит (и кому стоит сделать офер). Но даже в вузах это не во всех сферах. Потапенко как то отвечал на своём канале- мол мне многие пишут- давайте я буду у вас учится делать бизнес. А самому Потапенко то зачем это? его время как основателя и владельца бизнеса стоит дорого. потребностей которые неудовлетворены и мог бы клиент инфобизнесменов удовлетворить их у него нет. Денег столько не найдёт. К тому же деньги тишину любит- и рассказывать каким то левым чувакам о том как реально ведёт он бизнес мало кто будет. Топы сотрудникам то своим (даже в должности руководителей с которыми годами работают) не всё рассказывают. Не то что левым людям «с улицы». Он и говорит-. Учить я буду, но людей с которыми много лет работаю и которые это заслужили- своих замов, директоров предприятий которыми он владеет. На форумах выступает бывает, но явно не ради заработка на преподавании это. Я подозреваю что люди идущие в науку (профессора те же) имеют склонность к преподаванию несколько поболее чем бизнесмены- другой психотип. И это о бизнесменах так сказать средней руки. А что бы к Фридману или Потанину на учёбу попасть..

( Читать дальше )

оптимальное время для закупки дивитикетов

- 05 декабря 2019, 12:39

- |

Можно средствами квика сделать?

- 05 декабря 2019, 12:22

- |

Хочу

1.Выставлять заявки на протяжении нескольких дней. У терминала интерактива видел такое- возможность указать срок жизни заявки (перенося её между торговыми сессиями без отмены.

Смысл такой- иногда среди чего то малоликвидного нахожу интересную бумагу. А в стакане пусто. И мышка от голода повесилась. Реально наблюдал стакан без единой заявки на продажу. Или заявки есть, но спред большой (да и объём торгов не велик). Мне покупать здесь и сейчас нужды нет, готов подождать недельку другую когда появится покупатель который продаст мне по сходой цене. Или купит у меня (выход из таких бумаг- тоже то ещё удовольствие). В общем — хочу такой функционал. Есть он или только писать срипты? первая мысль конечно через стоплосы сделать попробывать, но подозреваю что работать хорошо это не будет.

2. Динамические стоплосы. Не по факту достижения уровня определённого, а по факту определённого движения за некоторый период. Допустим за день упала более 3 %

Можно такое без qlua сделать?

На пенсию в 68.6 лет. Часть 2

- 01 декабря 2019, 20:00

- |

комментарий на https://smart-lab.ru/blog/578100.php

Вы не учли одну вещь- у женщины стаж в среднем ещё больше отличается от мужского чем вы написали (ранений выход на пенсию+ более долгая жизнь). Есть ещё и декрет (когда гос-во не просто не получает деньги, но и тратит их за счёт фонда соц страхования (куда оба пола одинаково скидываются). Кстати так не во всех странах- есть те где женщина в связи с вероятным материнством и расходами гос-во на это должна платить больше. Но декрет декрету рознь. Есть развитые страны где женщина 3 месяца сидит в декрете, а дальше- ребёнка в ясли и на работу), хочет сидеть больше -за свой счёт+ будь добра плати налоги (примерно те же что платит работающий человеку у нас). Аналогично- если муж зарабатывает и один кормит семью. Мужчина же который сидит дома живя за счёт жены- альфонс и это социально порицается. В РФ же довольно лояльно относится если женщина с ребёнком несколько лет сидит дома. Очень странно после этого слышать от феминисток- что женщин притесняют.

( Читать дальше )

Что мы отдаём рынку

- 28 ноября 2019, 09:33

- |

подумал на досуге на чём мы тут зарабатываем. Не «почему» а что «отдаём»

1. Самое очевидное- деньги. Психологически — принцип отложенного удовольствия. Плохо сейчас, в обмен на надежду что будет хорошо потом. Грубо- могу купить ВАЗ, но лучше потерплю, буду ездить на автобусе и куплю через 15 лет иномарку.

одними деньгами наверно обойтись можно. Но их для получения ощутимых прибылей должно быть много. Нет так МНОГО. Купил облигаций Aaa, диверсифицирован по странам/отраслям/валютам, часть денег отдал хорошему управляющему (допустим в финаме от 3 млн начинается), а лучше нескольким (один накосячит- другие в плюсе). А если столько денег нет переходим к П.2

2. Собственно риски. Которые мы берём на себя желая получить доходность. И покупая более высокодоходные инструменты. может выйти что вместо иномарки через 15 лет придётся ездить на автобусе. Причём риски берём чужие, за то что находится за пределами того на что мы можем повлиять- мировые кризисы, хреновое управление компанией, появление у неё более сильного конкурента или более интересной технологии (посмотрите график акций кодака когда цифра вытеснила 99% фотосъёмки на плёнку), банальное воровство руководство компании (условно через заключение контрактов с откатами -топ так может себе или мажоритарию деньги получить не платя дивы миноритариям) и т. д. Сейчас с конторой одной судимся- раньше поставляли нам оборудование, а потом руководитель забухал конкретно.

3. Время. с трейдерами гипотизирующими график по несколько часов каждый день понятно. Но ведь и инвестор тоже анализировать должен- куда зайти (грубо фундаментал), когда зайти (обидно зайти на хаях и потом курс что бы пошёл вниз, не сильно радостно и на падении зайти в надежде на отскок и наблюдать дальнейшее падение), когда выходить (если предполагается). много факторов. И пассивное инвестирование в etf их не снимает. Выбор такой стратегии- это тоже выбор. Да и etf уже столько, что можно изучать и выбирать их очень долго.Момент точки входа тоже остаётся. Ну и управление портфелем с балансировкой в рамках портфельной теории. Если человек (как я) пришёл с нуля недавно и ничего в этом не понимал, то времени уйдёт очень много. точней так- либо тратишь много времени, либо неуправляемо растут риски. А можно иначе? да, можно. Если заплатить другим. У меня лично времени уходит немало- утром прочитал какую то аналитику в СМИ, вечером посидел на смартлаб, в обед какое то видео на youtube/почитал книжку. И это ещё если квик не открывать.

4. экспертность. понятно что опытный каменщик быстрей построит стену из кирпича чем средний человек. Выше эффективность/производительность труда. Подозреваю, что и на рынке также. Но тут и цена- время потраченное на приобретение опыта+ время и деньги потраченные на учёбу

( Читать дальше )

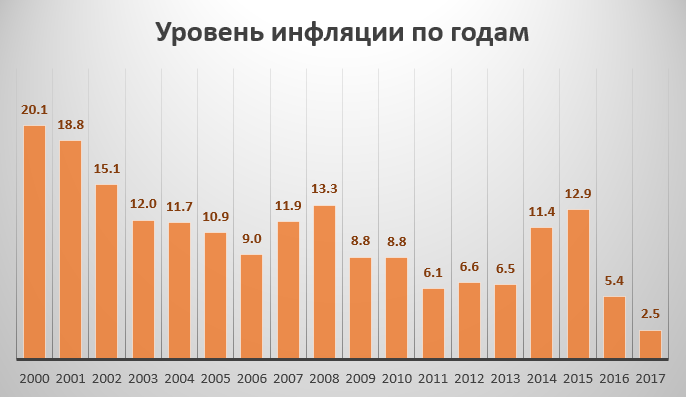

Сколько продлится низкая инфляция ?

- 23 ноября 2019, 18:06

- |

популяризация инвестиций- тревожный признак?

- 19 ноября 2019, 08:56

- |

Есть красивая история о том как отец президента Кенеди -миллионенр, скинул акции после того как об акциях с ним заговорил уличный мальчик чистящий обувь. Вспомнил эту историю после того как в одном из пабликов вконтакте увидил партнёрский матерьял про дивитикеры на сравни ру. я не против дивидендных бумаг (напротив- я очень даже за), но вот что людям никогда не думавшим о бирже предлагаю это- несколько настораживает. ИИС с ОФЗ бы предложили -ещё куда не шло. А акции- юкос тоже дивиденды платил. Несколько напрягает такая популяризация в духе «1 2 3 4 5. будешь много получать. ничего не надо знать». говорят о «альтернативе депозиту». При этом молчат про риски. по мне инвестор часто риском и торгует. по минному полю ходим. кто прошёл его-может забрать морковку. кто не прошел- ушёл с рынка (сколько у нас там брокерский счёт в среднем 9 месяцев живёт). я в общем то сам новичок на рынке, но уже понимание приходит что это в некотором роде ещё одна работа+ ещё одна учёба. Впрочем, мне лично, циферки в табличках и графика нравятся- но не у всех далеко такие вкусы.

( Читать дальше )

Долгосрочному инвестору с горизонтом лет в 5-10 надо фиксировать убытки ?

- 16 ноября 2019, 21:54

- |

Интересный вопрос. Сначала считал что нет. В надежде что колебания временные. отрастут. Потом смотрю- некоторые бумаги упав могут отрастать слишком долго. Знать бы какова статистика этого и как посчитать вероятность. С другой стороны- противоположная стратегия: усреднения. Допустим я купил немного алросы в июне. Попал на падение в июле, подобрав на дне. Сейчас по ней в плюсе и надеюсь держать как дивитикет её долго. Опять же вопрос- в какой части случаев (и для каких причин падения) это работает.

С МРСК ЦП на себе отследил интересный аффект. Падают. Ну думаю- упали немного и отрастут. А нет- падают дальше. Но эмоционально жалко продавать коли на них убыток получил + вроде как уже купил и «моё», да и цель долгосрочно получать дивиденды а не спекулировать. Но глядя постфактум понимаю- я мог выйти на -5% и в данной ситуации я мог бы закупиться (если акции ещё нравится) на -20. Сейчас у меня возникает вопрос- не ставить ли стоплосы везде что бы отсекать уменьшение цены (помимо дивидедных гэпов) на уровень выше N (допустим максимальное падение за год). Входя в бумагу вновь вручную когда цена будет если не в росте то в боковике с прогнозом на то что опускаться не будет. Как эффективнее?

Со стоплосами опять же вопрос. Квик насколько понимаю позволяет ставить падение цены относительно текущей. А если я хочу оценивать падение цены за день? или относительно средней цены месяца? Неужели только qlua учить и робота писать ?

теги блога Gregori

- Asset Allocation

- ETF

- ib

- Interactive Brokers

- ipo

- IT-ипотека

- автоследование

- акции

- алготрейдинг

- аналитика

- Астра

- Атон

- банки

- бизнес

- биржа

- брокеры

- вопрос

- ВТБ

- ВТБ брокер

- выбор

- Газпром

- геополитика

- демография

- Диверсификация

- дивиденды

- доллар рубль

- доходность

- еврооблигации

- жильё

- заблокированные активы

- ЗПИФ недвижимости

- ЗПИФы недвижимости

- Израиль

- импортозамещение

- инвестиции

- Инвестиции в недвижимость

- индексное инвестирование

- инфляция

- инфляция в России

- инфобизнес

- ипотека

- иран

- история

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- макро

- миноритарии

- мобильный пост

- Мотивация

- мошенники

- Мужчины и женщины

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- недвижимость в РФ

- недвижка

- облигации

- опрос

- опционы

- оффтоп

- пассивное инвестирование

- Пенсия

- политика

- прогноз

- прогнозирование

- психология

- работа

- развитие

- риски

- роботы

- рост

- рынок

- рынок труда РФ

- Санкт-Петербург

- санкции

- сбербанк

- Сбербанк брокер

- СВО

- СПБ биржа

- средний класс

- стратегии

- торговые роботы

- трейдинг

- Украина

- уровень жизни

- учёба

- философия

- Финам

- финансовая независимость

- фьючерс mix

- ЦБ РФ

- ценности

- цены

- экономика

- экономика России

- эмиграция

- этика