Gregori

Cамый прибыльный тип акций: что положить портфель?

- 21 июля 2021, 17:07

- |

Продолжая сравнивать доходность различных типов активов

Данные с 95 до 2021 года

Что мы видим:

1. В крупной капитализации акции роста не только дают большую доходность, но и меньшую просадку, чем акции стоимости. я ожидал примерно одинакового соотношения риск/доходность на разных типах активов исходя из гипотезы эффективного рынка. Но вот не работает это

2.Emerging Markets к которым относиться и РФ показали неудовлетворительну доходность при большой просадке. Все эти теории, что в РФ надо вкладывается т к рынок недооценен не подтверждаются доходностью

3. Неожиданно US Micro Cap показал лучшие показатели по риску/доходности после акций роста. + Самая высокая доходность. Даже странно что никакой брокер не создал БПИФ на этот индекс. Интересно было бы посмотреть us nano cap акции -совсем уж малый бизнес но пока не нашел etf на него.

4. Кто лучше перформит довольно сильно зависит от конкретного момента. Поэтому и важна разбалансировка в портфеле. И наверно даже возможен арбиртраж при слишком большом отклонении от исторических значений=возврат к среднему- но тут исследования надо проводить

( Читать дальше )

- комментировать

- 2.7К | ★2

- Комментарии ( 5 )

В чем было лучше пересидеть кризис 2020 года

- 19 июля 2021, 22:09

- |

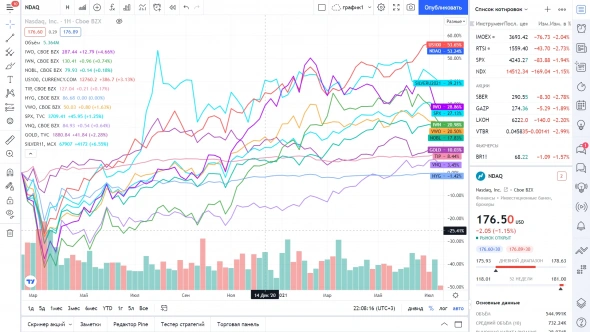

Решил я посмотреть- как проходили кризис прошлого года разные типы активов.

Взял выборку:

nobl-дивидендные аристократы.

iwn-рассел 2000 -акции стоимости

iwo- рассел 2000 -акции роста

snp- диведент аристократ etf

us100 -насдак

tip- гос облиги США с защитой. эталонный защитный актив

hyg- американские вдо

vwo- акции развивающихся рынков

VNQ-недвижкка в виде VANGUARD REAL ESTATE ETF

Золото и серебро- понятно и без комментариев

1. дивидендные аристократы как и можно ожидать упали меньше

2. Акции роста вс акции стоимости.

Даже в 2019 были разговоры о пузыре, и том сколько же переоцененным акциям роста из США можно падать вниз. И как в этом плане хороши наши акции. Только вот и наши недооцененные и до кризиса летали не меньше.

И что? fang даже на минимумах не падали до «вкусных» по классикам (Грэм и ко) мультипликаторов.

( Читать дальше )

бесплатные советы- налетай покупай. от преподавателя английского

- 13 июля 2021, 19:14

- |

" Вадим Гуляев | Lingua Life | Английский язык

супер-полезный контент.

супер-полезный контент.

Пока многие в кризисе, другие развиваются финансово и повышают свою грамотность.

( Читать дальше )

InteractiveBrokers отменяет ежемесячную комиссию в 10$

- 11 июля 2021, 20:26

- |

отличная новость. Для нас. Для отечественных брокеров- не очень.

единственный для меня оставшийся минус- необходимость подавать 3ндфл самому. Ну и существующие и у наших брокеров минусы работы на иностранных биржах -вроде отсутсвие льгот на долговременное удержание акций, то есть то что для есть на СПБ лучше покупать на нем. А вот чего нет..

Караул. Эффективных собственников грабят!

- 30 июня 2021, 22:39

- |

Смотрю вторую лекцию Арсагеры. Интересную подмену наблюдают. Мол бизнес приносит пользу, он и является источником богадства общества поэтому и владелец бизнеса главный кормилец и источник благ, ну а у пенсионеров пенсии маленькие и возраст повышают- ну подойдите если Вы пенсионер к любому молодому человеку и спросите- почему ты так плохо кормишь пенсионеров. Мол в начале жизни человек работник, а с возрастом становиться собственником. Позитивный компонент в рассуждениях есть-действительно люди которые экономили, сберегали, копили, вкладывали должны получать некий бонус по сравнению с теми кто тратил всё что зарабатывал (а иногда и больше-айфоны в кредит и т.д. ). Но давайте посмотрим -разве вокруг большая часть бережливых и многоработающих в возрасте живут богато как собственники, а молодые кто не успел поработать и по сберегать живут победнее? Причем дело то ведь не только в нашем, неправильном капитализме- на западе часто также, не говоря уже о других странах с рыночной экономикой но мерее развитых (и обеспеченных социалкой).

( Читать дальше )

А пассивная assert allocation такая ли пассивная?

- 21 июня 2021, 21:55

- |

1. Брать индекс отказываясь от управления- это тоже выбор. Выбор довериться рынку/составителю индекса.

2. Выбор промежутка временного. и времени начала и продолжительности. Условно на первый квартал прошлого года самым успешным был etf на vix. за последние несколько лет nasdaq и т.д Доля рынка России на тесте 2000-2008 год будет куда интересней чем условно с 2000 до 2015.

3. Поскольку etf взвешены по капталазции это тоже эффект выбора. При этом там и реально годные бумаги будут и хайповые, вроде tesla («главная финансовая помойка © Кубышкин». Ну и сильно выросшие бумаги будут в индексе занимать значительную часть, а кто знает-может потенциал роста уже близок к исчерпанию.

( Читать дальше )

На счет работы "не трейдером"

- 21 июня 2021, 12:09

- |

Была у меня такая идея -коли рынком занялся и подзаработать на этом.

Ну а, что- в репетиторстве опыт приличный, наклонность к преподаванию есть.

Интересно попробовать себя на роли независимого консультанта-рассказать, что такое условно дюрация облигаций, провести оценку риск портфеля, подсказать как правильно сформировать портфель в зависимости от длины горизонта, рассказать о различных рисках.

Только не вижу, я что это прям востребовано. Разве, что прямо на себя начинать работать. и то-вопрос в том есть ли платежеспособный спрос. и будут ли идти люди к обычному физ лицу тут за консультацией. У меня даже сертификатов ФСФР нема. Да и сам понимаю, что далеко не гуру. Другое дело, что гляжу на знакомых-вот коллега открыл брокерский счет, и купил сразу в квике купил на все (с максимальным плечом). это первая сделка. Сам при этом не очень понимая что сделал. Прочитал где то на сайте брокера-вот такой то фактор роста, рекомендуем купить. И купил. Приятельница в прошлом году взяла потреб кредит, что бы открыть брокерский счет и купить упавший боинг. Знакомая риелтер инвестирует в фонд через MLM под 12 % в евро. Дичи вокруг хватает.

( Читать дальше )

Как выгней покупать reit?

- 20 июня 2021, 15:25

- |

Идеальный способ инструмента для которого я не нашел- это БПИФ на бездевидентный etf с реинвестированием. тогда можно было бы по ЛДВ через 3 года продать не платя налогов совсем. Не понимаю почему такой инструмент ещё никто не создал.

Некий промежуточный вариант у кого счет в IB или достаточно крупный капитал- IB.13% там нерезы платят в т ч по рейтам.

Вот как в etf по рейт мне не очень понятно- налог снимается при поступлении дивидендов в etf? или только при продаже и выплате дивидендов (13 % или 30?)

опять же вопрос с налогами-если такой etf через российского брокера купить. с обычных рейт на иностранных биржах насколько понял они 30% берут с дивов.

Сам инструмент интересный, годный. Эквити портфеля улучшает. Единственный риск- это то что они в отличие от наших ЗПИФ работают с плечом. То есть некоторый риск есть в этом. но всё равно инструментов с хорошей див доходностью в валюте не так много.

Неплохая книга по портфельному инвестированию

- 20 июня 2021, 12:19

- |

+ научный подход основанный на статистике. Причем на длинных временных горизонтах.

— книжка написано в конце 90тых. То есть про etf Вы прочитаете, но не прочитаете про etf.com и etf-db где эти фонды можно подбирать и портфолиоаналист где можно тестировать портфель. И таблица по корреляциям активов тоже на то время приведена. Эти данные, кстати где то лежат в открытом доступе? или ручками только в экзеле считать

С облигациями думаю тоже ситуация поменялась. Читая классические учебники я вижу, что их рассматривали как хороший и вполне доходный инструмент, но в эпоху нулевых ключевых ставок мне кажется, что с этим уже не совсем так- доходность и гос облигаций и корпоративных инвест уровня ниже плинтуса(от того вероятно и акции с такими p/e торгуются- доходности то по конкурирующим облигациям ещё ниже).

± книжка на новичков рассчитана большей частью. не знакомых ни с рынками, не со статистикой. многие базовые вещи объясняются, причем в упрощенной форме.

±Автор не верит в активное управление. Не через выбор акции, ни через подбор точек входа ни даже через изменение долей секторальных ETF. он исходит из того что все ожидания уже в цене и в силу информационной эффективности мы не сможем стабильно обыгрывать рынок, а значит и заниматься этим не стоит. Плюс это или минус решает каждый для себя. Аргумент вообще то классический- почти никто из активных управляющих не обыгрывает рынок стабильно. Может правда как контраргумент привести, например Renaissance Technologies. 30 лет успешно зарабатывают. С другой стороны есть и пример Long-Term Capital Management нобелевских лауреатов, которые до банкроства тоже неплохо себя чувствовал. Ну и главное- медальён лидер, он один такой. но вложится сейчас могут только сотрудники. Да и в фонды попроще нужно вкладывается со статусом акредитованного инвестора США и деньги небольшие большей части обычных инвесторов им не интересны. я бы рад разместить часть капитала в десятке хороших фондов (по длинной эквити, шарпу и т д), часть из которых была бы рыночно нейтрально и зарабатывала не только на росте и на падении. но мои гроши серьезным фондам не нужны. А несерьезным сервисам я не сам не доверяю.

Остается либо разное автоследование с непонятными рисками и отсутствием ответственности управляющего либо самостоятельная торговля- тут вопрос уж каждый для себя решает- насколько он готов (чествует что способен + имеет время) обыгрывать рынок). Короче- если Вам интересен трейдинг хотя бы на уровне «набрать позицию на просадке в надежде на продолжение долгосрочного роста» -подход автора не для Вас. А вот если хочется спокойного долгосрочного инвестирования- он очень даже хорош. Думаю для такого инвестора книжка, как минимум не хуже Разумного инвестора Грэма

теги блога Gregori

- Asset Allocation

- ETF

- ib

- Interactive Brokers

- ipo

- IT-ипотека

- автоследование

- акции

- алготрейдинг

- аналитика

- Астра

- Атон

- банки

- бизнес

- биржа

- брокеры

- вопрос

- ВТБ

- ВТБ брокер

- выбор

- Газпром

- геополитика

- демография

- Диверсификация

- дивиденды

- доллар рубль

- доходность

- еврооблигации

- жильё

- заблокированные активы

- ЗПИФ недвижимости

- ЗПИФы недвижимости

- Израиль

- импортозамещение

- инвестиции

- Инвестиции в недвижимость

- индексное инвестирование

- инфляция

- инфляция в России

- инфобизнес

- ипотека

- иран

- история

- Ключевая ставка ЦБ РФ

- конференция смартлаба

- коронавирус

- короновирус

- кризис

- макро

- миноритарии

- мобильный пост

- Мотивация

- мошенники

- Мужчины и женщины

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- недвижимость в РФ

- недвижка

- облигации

- опрос

- опционы

- оффтоп

- пассивное инвестирование

- Пенсия

- политика

- прогноз

- прогнозирование

- психология

- работа

- развитие

- риски

- роботы

- рост

- рынок

- рынок труда РФ

- Санкт-Петербург

- санкции

- сбербанк

- Сбербанк брокер

- СВО

- СПБ биржа

- средний класс

- стратегии

- торговые роботы

- трейдинг

- Украина

- уровень жизни

- учёба

- философия

- Финам

- финансовая независимость

- фьючерс mix

- ЦБ РФ

- ценности

- цены

- экономика

- экономика России

- эмиграция

- этика