Global Invest Fund

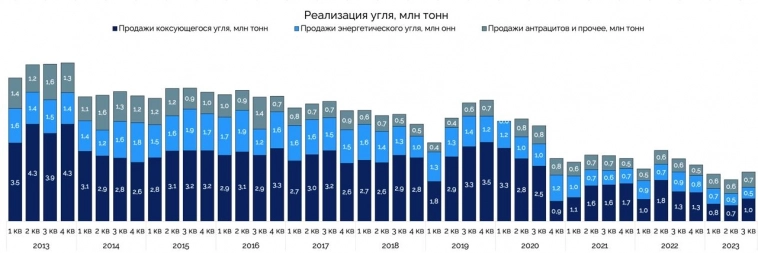

Мечел. Добыча отскакивает от лоев

- 23 ноября 2023, 21:16

- |

Мечел. Добыча отскакивает от лоев

Рост добычи угля в III кв. вырос на 17% кв/кв, благодаря техническому перевооружению и повышению операционной эффективности.

Реализация концентрата коксующегося угля увеличилась на 43% кв/кв. В том числе экспорт на российском рынке вырос на 2,5 раза.

⭐️Мнение GIF

Мечел сделал почти икс буквально за месяц. Но данные по добычи угля не подтверждают текущую оценку компании, которую дает рынок.

Компания смогла решить трудности с логистикой и увеличить производство и продажи. Но несмотря на это, считаем, что по текущим ценам Мечел дорог.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- комментировать

- Комментарии ( 0 )

WHOOSH покоряет новые города и наращивает прибыль

- 23 ноября 2023, 14:17

- |

🛴 WHOOSH покоряет новые города и наращивает прибыль

Компания отчиталась по МСФО за III квартал и 9 месяцев 2023 года.

🤑Финансовые показатели за 9 месяцев

🔹Выручка выросла на 66%.

🔹EBITDA прибавила 49% с рентабельностью 52%.

🔹Чистая прибыль увеличилась в 1,9 раз до 3,1 млрд руб.

🏆Результаты самого сильного 3 квартала (г/г)

🔹Выручка прибавила 63%.

🔹Операционная прибыль выросла на 55%.

🔹Очередной рекорд по Чистой прибыли — 1,8 млрд руб.

🧮 Мультипликаторы по III кварталу

🔹P/S — 2,6х.

🔹P/E — 11,5х.

🔹EV/EBITDA — 6,9х.

🔹ND/EBITDA — 0,7x

🔹Амортизация в 3 раза выросла до 700 млн руб.

⭐️Мнение GIF

ВУШ продолжает наращивать высокими темпами выручку и прибыль благодаря экспансии в новые города России и дружественные страны. Менеджмент отмечает удачный старт в Латинской Америке, что позволит частично нивелировать сезонность бизнеса. Мы позитивно смотрим на отчет компании.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIFSPO — что это за фрукт и как его съесть?

- 23 ноября 2023, 13:53

- |

📊 SPO — что это за фрукт и как его съесть?

SPO — размещение или продажа акций компании, которая уже есть рынке.

Поучаствовать в SPO можно через вашего брокера. По сути механизм похожий на IPO. Только IPO это первый выход компании на рынок, а SPO делают эмитенты, которые уже торгуются.

❓ Почему инвесторы разделяют SPO и допку?

SPO — это чаще всего продажа акций текущими держателями. В самом бизнесе компании ничего не меняется. Просто происходит смена собственников. Или компания продает свои собственные акции, которые раньше выкупала с рынка. Например, летом ИНАРКТИКА делала байбэк, а теперь продает купленные акции.

Если компания продает свои акции — она получит деньги и сможет их направить на развитие.

Допка — дополнительная эмиссия акций, соответственно менее прозрачный механизм. При допке количество акций увеличивается и есть риск снижения прибыли на акцию.

‼️Важно, чтобы привлеченные средства компания направила на крутые проекты, тогда не будет размытия прибыли на акцию. Все останутся при своих.

( Читать дальше )

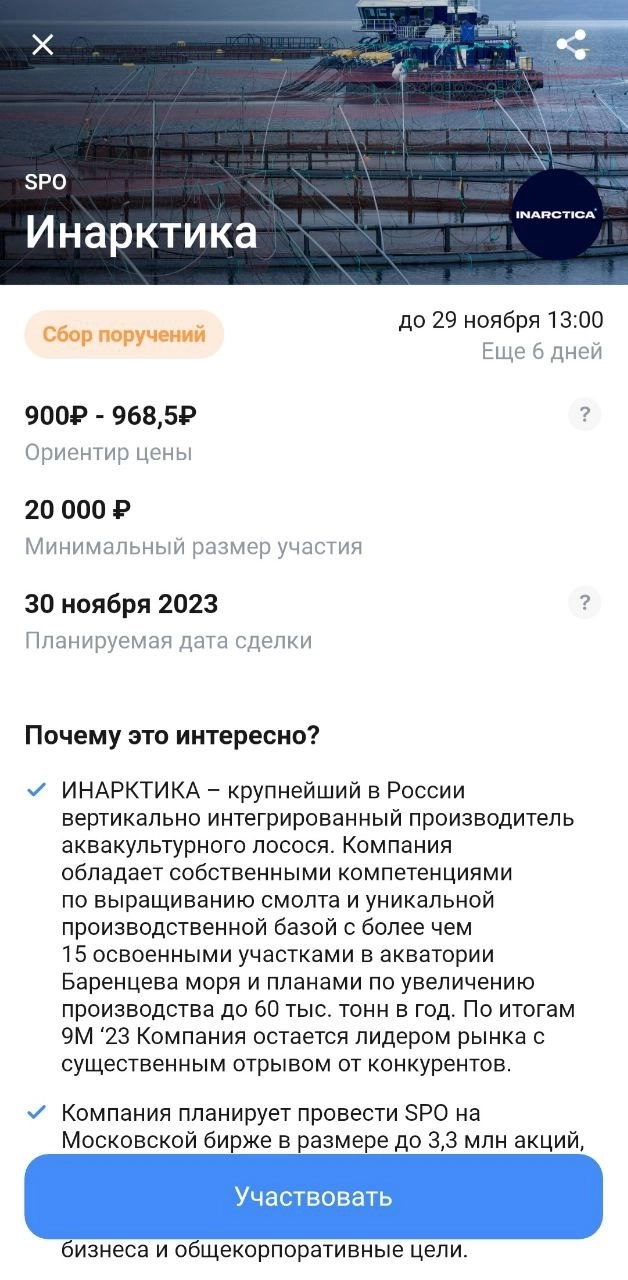

ИНАРКТИКА. Почему SPO позитивно для компании?

- 23 ноября 2023, 13:14

- |

🐟ИНАРКТИКА. Почему SPO позитивно для компании?

ИНАРКТИКА объявила SPO 4% акций с казначейского пакета компании. Цена выкупа — от 900 до 968,5 рублей за акцию — вблизи текущих котировок.

У инвесторов, участвовавших в SPO, через шесть месяцев появляется право приобрести одну дополнительную акцию по цене SPO за каждые пять акций, купленных в рамках SPO.

‼️SPO — это не допэмиссия! И имеет свои положительные моменты.

🔴После SPO объем акции в свободном обращении составит около 18%, есть шанс впоследствии попасть в Индекс Мосбиржи.

🔴Компания планирует направить денежные средства от SPO на развитие бизнеса и общекорпоративные цели.

⭐️Мнение GIF

Мы расцениваем действия компании как позитивные, так как ИНАРКТИКА получит около 3 млрд рублей на развитие бизнеса. Дополнительных акций напечатано не будет. Увеличится ликвидность и появится шанс на попадание в Индекс Мосбиржи.

☝️Напомним, что в 2018 году ИНАРКТИКА планировала к 2025 году увеличить производственные мощности до 50 тыс. тонн готовой продукции в год, а к 2026-2027 — до 60 тыс. тонн.

( Читать дальше )

TCS Group — сильный отчет, прекрасная прибыль

- 23 ноября 2023, 09:32

- |

TCS Group — сильный отчет, прекрасная прибыль

Общее количество клиентов выросло на 7% до 37,6 млн кв/кв.

💼 Динамика состояния баланса

🔘Общие активы выросли на 46% г/г до 1 917 млрд руб.

🔘Чистый кредитный портфель прибавил 52% до 888 млрд руб.

🔘Совокупный кредитный портфель показал рост на 47% до 1 031 млрд руб.

🔘Коэффициент просроченных кредитов снизился до 9,7%.

Финансовые показатели

🟡Выручка выросла на 46% и 128 млрд руб.

🟡Комиссионные доходы выросли на 32% г/г. Расходы увеличились на 69%.

🟡Чистая прибыль кратно выросла к прошлому году. К прошлому кварталу рост на 16% — 23,6 млрд руб. кв/кв.

Коэффициенты III квартала

— Стоимость риска снизилась до 6,2%.

— Скорректированная чистая процентная маржа увеличилась до 12,3%.

— ROE прибавил до 27%.

⭐️Мнение GIF

Отличный отчет, TCS продолжает прирастать в части активов. Оценку в 10x P/E и 2,7x P/Bv мы считаем высокой. Сбер торгуется в 3 раза дешевле по капиталу и в 2,5 раза по чистой прибыли. Наш фаворит в секторе — очевиден.

( Читать дальше )

☕️ Новости к открытию рынка

- 23 ноября 2023, 09:23

- |

📈Лидеры

$EBAY eBay +3,09%

$AMD AMD +2,81%

$HPQ HP Inc +2,80%

$PODD Insulet +2,75%

$PNW Pinnacle West +2,59%

📉Аутсайдеры

$ADSK Autodesk -6,90%

$DE Deere&Company -3,11%

$TSLA Tesla -2,90%

$NVDA NVIDIA -2,46%

$CAT Caterpillar -1,38%

🗞Новости

🟠Встреча министров ОПЕК+ перенесена с 26 на 30 ноября. Ранее планируемое на 25 ноября заседание конференции ОПЕК также перенесено на 30 ноября. В этот же день состоится и заседание министерского комитета ОПЕК+ — ИНТЕРФАКС

🟠Банк Траст приобрел акции Объединенной вагонной компании (ОВК) на сумму 25 млрд руб. Доля банка в капитале компании составляет 93,6% — РБК

🟠Рост НДПИ на конденсат Газпрома может компенсировать 20-30% демпфера по топливу — ИНТЕРФАКС

🟠ЮГК в ходе IPO привлекла 7 млрд руб. Цена IPO составила 55 коп. за акцию. Всего на МосБирже было размещено около 6% акций при первоначальном плане 5%. Рыночная капитализация ЮГК составила 117 млрд руб. — Ъ

🟠Чистая прибыль TCS Group по МСФО по итогам III квартала составила 23,6 млрд рублей. За девять месяцев 2023 года она составила 60,2 млрд рублей — ТАСС

( Читать дальше )

ЮГК. Обошлись без планок

- 22 ноября 2023, 17:19

- |

Планки, как, например, в Астре не случилось. Зато дали высокую аллокацию — 25-30%.

🤏Для сравнения, в Астре было всего пару процентов.

‼️Но даже без планок получилась хорошая спекуляция — продать можно было на 10-15% дороже на старте торгов.

Тем, кто заходил в инвестиционных целях советуем держать акции пару лет, апсайд там неплох.

Шансы есть

Возможность добрать ниже, скорее всего, будет. Как только

расстроенные спекулянты начнут выходить из акций из-за отсутствия иксов.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

☕️ Новости к открытию рынка

- 22 ноября 2023, 09:21

- |

☕️ Новости к открытию рынка

📈Лидеры

$A Agilent Technologies +8,70% — Отчет лучше прогноза. Прибыль компании на акцию составила 1,38 $, доходы составили 1,69B $. Прогноз: прибыль на акцию 1,35 $, а общий доход — 1,67B $.

$WAT Waters +5,28%

$MDT Medtronic +4,68%

$XRAY Dentsply +3,51%

$DHR Danaher +3,22%

📉Аутсайдеры

$J Jacobs Engineering -8,70% — Результаты отчета не оправдали прогноза. Прибыль компании на акцию составила 1,90 $, доходы составили 4,3B $. Прогноз: прибыль на акцию 2,03 $, а общий доход — 4,21B $.

$NRG NRG -4,43%

$ZION Zions -4,11%

$VFC VF -3,50%

$ON ON Semiconductor -3,24%

🗞Новости

🟠Минпромторг предлагает скорректировать расчет акциз на сталь. Минфин против таких корректировок, считая, что это может сократить объем уже запланированных доходов бюджета — Ъ

🟠Компания Южуралзолото (ЮГК) завершила сбор заявок в ходе IPO. По итогам семидневного сбора книга заявок была переподписана как минимум три раза. Старт торгов акций 22 ноября (сегодня) с 16:00 — Ъ

( Читать дальше )

💤Итоги дня

- 21 ноября 2023, 21:15

- |

📈Лидеры

$OZON Ozon +4,49%

$HHRU HeadHunter Group +3,58%

$TATN Татнефть +2,50%

$TATNP Татнефть (прив.) +2,31%

$MOEX Московская биржа +1,81%

📉Аутсайдеры

$AGRO Русагро -2,05%

$FIVE X5 Retail Group -1,64%

$GLTR ГлобалТранс -1,11%

$RTKM Ростелеком -0,94%

$FEES ФСК ЕЭС -0,79%

🗞Новости

🟠Совет директоров Татнефти рекомендовал дивиденды за III квартал в размере 35,17 рублей на все виды акций — ИНТЕРФАКС

🟠Топливная ЕвроТранс в ходе IPO привлекла около 13,5 млрд рублей. В результате ее рыночная капитализация составит 40 млрд рублей — ИНТЕРФАКС

🟠Акционеры Ростелекома утвердили дивиденды за 2022 г. в размере 5,4465 руб. на акцию — ИНТЕРФАКС

🟠Выручка Циан в III квартале 2023 года составила 3,24 млрд рублей, что на 44% превышает показатель аналогичного периода 2022 года — ИНТЕРФАКС

🟠СПБ Биржа 20 ноября 2023 года провела расчеты с участниками торгов по сделкам с иностранными ценными бумагами, заключенным с 1 ноября — РБК

( Читать дальше )

☕️ Новости к открытию рынка

- 21 ноября 2023, 09:32

- |

📈Лидеры

$ENPH Enphase +6,07%

$PARA Paramount Global B +5,61%

$PANW Palo Alto Networks +5,24%

$BA Boeing +4,65%

$ALGN Align +4,16%

📉Аутсайдеры

$BMY Bristol-Myers Squibb -3,82%

$WRK WestRock Co -3,22%

$IP International Paper -2,40%

$URI United Rentals -1,94%

$NCLH Norwegian Cruise Line -1,94%

🗞Новости

🟠В Госдуме считают, что майнинг криптовалюты на основе электроэнергии, которая производится с использованием попутного нефтяного газа (ПНГ), является перспективным направлением экономики — ИНТЕРФАКС

🟠С начала 2024 года ЦБ отменяет ряд послаблений для профучастников рынка ценных бумаг, введенных ранее для преодоления кризисных явлений. Среди наиболее важных — использование альтернативного кредитного рейтинга и учет заблокированных активов — Ъ

🟠Правительство может впервые отменить курсовую экспортную пошлину для целой отрасли. Минпромторг предложил сделать это для целлюлозно-бумажной промышленности — Ъ

🟠ЕС резко нарастил закупку СПГ в ноябре: импорт СПГ вырос на 76% к прошлому месяцу, до 7,39 млн тонн. Европе по-прежнему удается привлекать больше грузов СПГ, чем Азии — Ъ

( Читать дальше )

теги блога Global Invest Fund

- Diasoft

- EMC

- fix price

- globaltrans

- headhunter

- IMOEX

- IPO

- IPO 2024

- IVA Technologies

- OZON

- softline

- SPO

- VK

- Whoosh

- X5

- акции

- алроса

- Астра

- афк система

- банк санкт-петербург

- башнефть

- белуга групп

- Всеинструменты.ру

- втб

- Газпром

- ГМК Норникель

- Группа Позитив

- Делимобиль

- дивиденды

- доллар рубль

- европлан

- золото

- иис

- инвестиции в недвижимость

- Индекс МБ

- инфляция в России

- итоги дня

- Итоги недели

- КарМани

- Ключевая ставка ЦБ РФ

- кредитное плечо

- лента

- лукойл

- льготная ипотека

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ммк

- Московская Биржа

- МТС

- МТС-Банк

- налогообложение на рынке ценных бумаг

- нефть

- нлмк

- Новатэк

- новости

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ренессанс Страхование

- росбанк

- роснефть

- россети ленэнерго

- ростелеком

- русагро

- Русская аквакультура

- Самолет

- санкции

- сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- Селектел

- Селигдар

- Совкомбанк

- совкомфлот

- сургутнефтегаз

- технический анализ

- тинькофф банк

- Транснефть

- трейдинг

- форекс

- фундаментальный анализ

- фьючерс mix

- ЦБ РФ

- Элемент

- ЭсЭфАй

- эталон

- ЮГК Южуралзолото

- Яндекс