Foudroyant

Торговать ли фьючерсами на вечерке?

- 22 апреля 2020, 14:06

- |

Торговая система позволяет (с точки зрения ликвидности и проскальзываний) торговать фьючерсами на вечерней сессии.

Но стоит ли это делать?

За: торгуя до 23.50, мы сглаживаем потенциальные гэпы, вплоть до нуля, если события, их вызвавшие, происходят с 18.45 до 23.50.

Против: основные объёмы торгуют до 18.45, а ценовые движения определяются прежде всего этими основными объёмами. То есть на вечерке цена редко сильно отклоняется от той, что была на закрытии основной сессии.

Кто как решил этот вопрос для себя?

Особенно интересует мнение тех управляющих, кто торговал очень большими суммами (то есть может оценить их влияние на рынок).

- комментировать

- 1К

- Комментарии ( 13 )

Целое состояние на шорте WTI

- 21 апреля 2020, 14:29

- |

Есть кто из шортистов WTI, кто застал экспирацию в шорте апрельского контракта?

Расскажите, сколько заработали в % за сегодня, а мы вам позавидуем.

P. S. Сам стоял в шорте майского, поэтому основная прибыль мимо меня пролетела.

Бендер-вирус

- 19 апреля 2020, 21:40

- |

Живёт себе человек убеждённый трейдер-спекулянт. Торгует, выводит, не имеет иных источников дохода, кроме трейдерского. Потом вдруг натыкается на комментарии Робота Бендера и начинает чувствовать, как начинает болеть горло подступают сомнения: «А всё ли я правильно делаю? Не начать ли создавать себе пассивный доход, покупая на часть прибыли дивидендные акции и облигации каждый месяц понемногу?»

Боль в горле эта мысль быстро проходит. Но потом возвращается снова, и уже не одна, а с сухим кашлем другой мыслью: «Но ведь действительно пассивный доход лучше активного. С ним можно жить гораздо легче и проще, чем с активным. Нужно лишь сформировать большой капитал в приносящих дивиденды и купоны активах».

Но организм трейдерское мышление ещё имеет запасы прочности и сопротивляется болезни отметает данное возражение следующим рассуждением: «Но ведь рентабельность инвестиций намного ниже, чем плечевой торговли с выводом прибыли. И снижает общую скорость прироста капитала».

( Читать дальше )

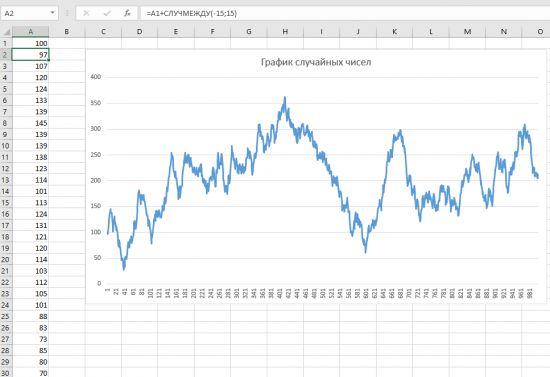

ТА и графики случайных чисел

- 18 апреля 2020, 10:59

- |

Перед нами график случайных чисел.

Сразу же задаёмся вопросом: если числа случайные, то почему ложатся так плотно друг к другу, как будто чем-то связаны?

Почему после 360 ряд следующих значений — это, примерно, 355, 356, 354, 353, 350?

А почему не так: 400, 201, 100, 520, 711, 4869, 2, 100?

Я так понимаю, что это определяется каким-то математическим законом. Но каким?

Допустимая просадка для 10 плеча

- 14 апреля 2020, 14:27

- |

Какую просадку эквити от вершины следует считать приемлемой для портфеля фьючерсов на 10 плече, чтобы принять в системе как расчётную и, в то же время, не чрезмерную?

Допустим, если использовать простейший принцип — взять 2% и умножить на 10 — то получается 20%. Но такой подход кажется профанацией.

А какой количественный ориентир тогда применять в мире больших фьючерсных плечей?

Шлако-портфель уходит в небо

- 12 апреля 2020, 22:11

- |

Пришла мысль проверить вот такую стратегию:

1. Находим все шлаки на Мосбирже (допустим, 500, хотя не знаю, сколько их здесь).

2. Покупаем в равных долях, на каждый выделяя минимальную сумму.

3. Пассивно ждём, пока весь портфель или отдельные его составляющие не увеличатся в цене в 20-50 раз.

4. После выстрела кроемся, высвободившийся капитал перераспределяем.

Пробовал ли кто-то похожее? Имеет ли смысл это проверять?

Как инвестору не утонуть в болоте

- 12 апреля 2020, 10:56

- |

Есть некий инвестор (ни на кого не намекаю, это просто образ).

Он каждый месяц покупает 20 дивидендных бумаг в равных долях в инвестиционный портфель, не глядя на котировки. Направляет туда, допустим, 25% от доходов.

Что должно послужить инвестору сигналом прекратить покупать ту или иную бумагу и выделенный на неё лимит перенаправить в пользу какой-то другой бумаги?

Отмена дивидендов?

Появление падающего тренда на месячном ТФ?

Что-то ещё?

Телеграм-каналы

- 10 апреля 2020, 20:58

- |

Посоветуйте телеграм-каналы биржевой направленности, на которые стоит подписаться.

Интересует уровень выше среднего, не попсовый.

Вопрос вопросов

- 08 апреля 2020, 15:28

- |

Есть общепринятое правило: между доходностью и риском существует прямая связь. Чем больше риск — тем выше доходность. Чем выше доходность — тем выше риск.

А как наука смотрит на возможность преодолеть эту аксиому, то есть добиться высокой доходности с низким риском?

Существует ли научное доказательство невозможности достигнуть такую цель?

Или подобный Грааль науке не противоречит?

теги блога Foudroyant

- S&P500

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алгоритмы

- алготрейдинг

- анализ эквити

- аналитики

- биржа

- боковик

- большие деньги

- брокеры

- бэктестинг

- волатильность

- ГО

- грааль

- доверительное управление

- Доллар рубль

- ДУ

- евро

- зарплаты

- инвестирование

- инвестиции

- инвесторы

- индекс МБ

- индикаторы

- инфляция

- кванты

- контр-трендовая торговля

- корреляции

- ликвидность

- манипуляции

- маржин колл

- маркет мейкер

- маркетинг

- маркетмейкер

- маркетмейкеры

- математика

- математическая статистика

- математические модели

- математический анализ

- мобильный пост

- мошенники

- нефть

- новости

- обвал

- облигации

- оптимизация

- опционы

- остановка торгов

- ОФЗ

- оффтоп

- плечи

- портфели

- портфельная теория

- просадка

- просадки

- психология торговли

- психология трейдинга

- разворот

- разработка алгоритма

- риск менеджмент

- слив

- Смартлаб

- спекуляции

- сравнительный анализ

- срочный рынок

- стопы

- стратегии

- ТА

- таймфрейм

- технический анализ

- торговая система

- торговые алгоритмы

- торговые роботы

- торговые системы

- торговые стратегии

- трейдинг

- трендовая система

- трендовая торговля

- трендовые системы

- тренды

- Украина

- умные деньги

- управление капиталом

- управление рисками

- управление риском

- уровень жизни

- финансовая инженерия

- финансовая математика

- форекс

- фьючерс

- фьючерсы

- хедж-фонд

- чёрный лебедь

- чёрный список

- шортокрыл

- эквити

- эконометрика