Блог им. Foudroyant |Сокращение числа инструментов в портфеле

- 13 августа 2021, 10:25

- |

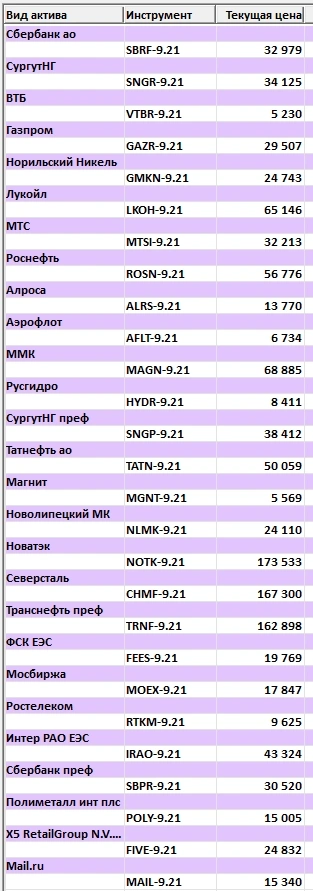

Имеем переворотную трендовую ТС на 28 фьючерсах на акции.

Если сократить портфель с 28 до 8 инструментов, следует ли ждать серьёзного увеличения просадки и доходности?

Надо ли вообще это делать?

Задумался над вопросом из соображений сокращения проскальзывания до возможного наименьшего — но без ущерба для устойчивости портфеля, с точки зрения как дневной, так и накопленной просадки.

- комментировать

- Комментарии ( 20 )

Блог им. Foudroyant |Сколько инструментов должно быть в алго-портфеле?

- 15 июня 2021, 09:18

- |

Многие трейдеры, активно работающие с фьючерсами, используют всего несколько из них: Ри, Си, Еу, Брент, Сбербанк, Газпром, Норникель.

Причина столь ограниченного выбора — мгновенная ликвидность.

Вопрос: если бы на российском рынке было доступно 30-40 фьючерсов с теми же параметрами ликвидности, стали бы Вы строить системы из 30-40 инструментов или всё равно ограничились бы несколькими?

Блог им. Foudroyant |Газ + Х = идеальный портфель?

- 26 января 2021, 12:10

- |

Подумалось вот что. Неоднократно здесь говорили, что у природного газа очень слабая корреляция со всеми остальными активами (которые, в свою очередь, все сильно скоррелированы друг с другом).

Тогда чтобы сделать максимально нескоррелированный портфель, можно попробовать так:

50% природный газ

50% любой другой ликвидный актив.

Сработает?

Блог им. Foudroyant |Шлако-портфель уходит в небо

- 12 апреля 2020, 22:11

- |

Пришла мысль проверить вот такую стратегию:

1. Находим все шлаки на Мосбирже (допустим, 500, хотя не знаю, сколько их здесь).

2. Покупаем в равных долях, на каждый выделяя минимальную сумму.

3. Пассивно ждём, пока весь портфель или отдельные его составляющие не увеличатся в цене в 20-50 раз.

4. После выстрела кроемся, высвободившийся капитал перераспределяем.

Пробовал ли кто-то похожее? Имеет ли смысл это проверять?

Блог им. Foudroyant |Выпрямление эквити

- 19 января 2020, 18:41

- |

Сколько нужно инструментов с минимальной корреляцией в портфеле, торгуемом по трендовой стратегии, для приближения эквити к прямой линии?

Достаточно ли 3-4?

Если нет, то какие ориентиры, порядок цифр хотя бы?

Только не говорите, что 200-300… Надеюсь, что нет, так как где их столько взять на МБ?

Блог им. Foudroyant |Портфель лучше индексного

- 11 января 2020, 11:47

- |

1. Подбираем портфель бумаг.

2. За основу берём некий принцип, отличный от индексного.

3. Измеряем результат за период по дням.

4. Сравниваем его с результатами индекса.

5. Обнаруживаем, что он почти каждый день показывал результат выше индекса (без плечей).

Это и есть коэффициент Альфа?

А если на одном периоде наш портфель обгоняет индекс, а на другом нет, то это значит, что Альфа потеряна или возникла случайно, на определённой фазе рынка?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс