Блог им. Foudroyant |Идея встроенного фильтра тренда

- 15 мая 2022, 17:35

- |

Что думаете о таком фильтре тренда?

Открываем 2 счёта.

На счёте №1 запускается трендовая ТС, счёт №2 остаётся пустым.

Далее развилка:

а. Если день прибыльный, то прибыль выводится на счёт №2 и там сохраняется.

б. Если день убыточный или нулевой, то никаких выводов или вводов со счёта №1 не делаем.

Получается связка из 2-х счетов, которая ведёт себя по-разному на тренде и на боковике.

На тренде счёт №1 остаётся более-менее неизменным, счёт №2 постоянно растёт, а общая сумма на двух счетах растёт.

На боковике счёт №1 постоянно уменьшается, счёт №2 постоянно растёт, а общая сумма на двух счетах меньше, чем на предыдущей вершине эквити (то есть мы находимся в просадке).

Чтобы такая связка счетов вышла из просадки, необходимо, чтобы счёт №1 перестал уменьшаться.

А каким образом может перестать уменьшаться счёт под управлением трендовой системы на боковике?

Никак.

Значит, если он перестал уменьшаться, начался тренд.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Блог им. Foudroyant |Мысли о пирамидинге

- 23 февраля 2022, 12:32

- |

Часто использую пирамидинг внутри дня в трендовой системе. То есть, в основной версии системы, ГО загружено на 100% — и, как только ТС ловит ТС, идёт прибыль, ГО начинает высвобождаться — и появляется возможность для пирамидинга.

Вопрос: если эта ТС на дневках, как лучше делать:

1. Сразу пирамидиться на всё — и рисковать получить откат по итогам дня на большую базу.

2. Пирамидиться только в конце дня (если откат не съел дневную прибыль) — чтобы не размывать рабочий таймфрейм (дневки).

Кто как делает?

Обычно делал по первому варианту, но в феврале задумался — слишком большие откаты идут после основного движения дня — это уязвимость.

Блог им. Foudroyant |В каких системах капитализация прибыли ухудшает результат

- 21 января 2022, 08:46

- |

Было ли у Вас такое, что Вы капитализируете прибыль в какой-то системе — и потом жалеете об этом?

Потому что если бы выводили, то заработали бы намного больше.

Следует ли считать, что любая ТС, где капитализация становится невыгодной — это система с чрезмерным плечом (F смещено вправо от оптимального)?

И в любой нормальной ТС капитализация должна быть выгодна.

Но тогда ещё он наблюдение: насколько понимаю, у инвесторов, работающих без плеча, тоже может быть так, что капитализация после определённой точки сыграла против них. Но ведь у них вообще нет плеча...

Блог им. Foudroyant |Выбор оптимальной ТС

- 20 января 2022, 08:06

- |

Встречал у разных авторов на СЛ утверждение, что найти оптимальную (наилучшую) ТС невозможно — поэтому лучше использовать портфель субоптимальных систем.

Но чтобы искать оптимальную систему и сделать вывод, что она никак не находится, нужно понимать, что именно ты ищешь.

Отсюда вопросы:

Если перед нами несколько систем, как понять, какая из них оптимальная или ближе к оптимальной, чем другие?

Через какой один параметр можно оценить все их сильные и слабые стороны, чтобы понять — «вот оно»?

И если мы пришли к выводу, что оптимальную систему найти нельзя — то ведь даже этот вывод мы делаем на основании того, что некий параметр в рамках одной системы достичь невозможно.

Соответственно, какой это параметр?

Блог им. Foudroyant |Кто-нибудь пробовал торговать без рыночных данных?

- 30 сентября 2021, 12:41

- |

Например, набираем портфель произвольный: только лонг, только шорт или в любой иной пропорции.

Если вырос — держим дальше.

Если снизился — переворачиваем в противоположную сторону.

И так плывём по течению, торгуя только свою собственную эквити и пластично подстраиваясь под её сигналы в виде прибыльных или убыточных дней.

Блог им. Foudroyant |Как диагностировать поломку системы?

- 10 сентября 2021, 13:30

- |

Можно ли диагностировать поломку торговой системы следующим образом?

1. Накладываем на эквити коридор из 3 сигм.

2. Поломкой ТС считаем начавшийся частый выход эквити за границы данного коридора?

Это будет означать, что тот участок эквити, что был ранее, не имеет никакого отношения к тому участку, что наступил далее - начался независимый временной ряд.

То есть система утратила контроль над событиями и процесс стал для трейдера неуправляемым.

И, соответственно, если это правило не нарушено, то система в порядке, если даже длительное время не отвечает ожиданиям.

Если Вы торгуете по определённым правилам, то предполагаете, что Ваши действия оказывают некое значимое влияние на колебания эквити. Так как правила одинаковые, то эквити должна находиться внутри коридора 3 сигм.

Плановый слив — системная просадка.

Внеплановый слив — утрата системой контроля над эквити.

Если мы уже много раз отторговали цикл рост-просадка-рост-просадка, то все наши просадки — «плановый слив» — должны укладываться в коридор.

( Читать дальше )

Блог им. Foudroyant |Как уменьшить проскальзывание при торговле малоликвида

- 08 сентября 2021, 08:54

- |

Автор 3Qu неоднократно писал про то, что не обязательно пользоваться в своей работе астрономическими сутками. И что можно считать началом новых суток любой произвольный момент.

Если я правильно понял его мысль, то тогда у нас открываются замечательные перспективы в части уменьшения проскальзывания в инструментах. Например, мы торгуем на дневках. Тогда мы сталкиваемся с необходимостью влить весь нужный объём в определённый момент времени. А это иногда порождает большее проскальзывание, чем нам бы хотелось.

Пользуясь предложенным подходом, мы можем разделить торговый день на любое количество «первых часов новых суток» или «первых минут новых суток» — и в каждой такой начальной точке влить часть капитала. Аналогичным образом можно отсчитывать и завершение торгового периода. В таком случае у нас исчезает избыточная нагрузка на ту точку торговой сессии, в которой у нас начинается новый период. И, соответственно, серьёзно уменьшить проскальзывание и время исполнения заявки.

( Читать дальше )

Блог им. Foudroyant |Какая трендовая ТС лучше?

- 04 сентября 2021, 21:30

- |

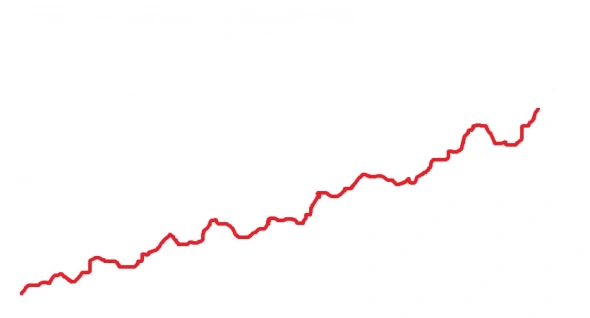

Привожу примеры эквити 2-х разных трендовых ТС.

Какая из них перспективнее, какую лучше торговать?

1.

( Читать дальше )

Блог им. Foudroyant |Снова о корреляциях

- 03 сентября 2021, 10:31

- |

Берём временной ряд цен на активы с низкой корреляцией. Они двигаются вверх-вниз.

Их отслеживает индикатор (любой, в данном случае это не важно). Время от времени индикатор, на основании движения цены, выдаёт сигналы вверх-вниз.

И иногда бывает так, что по этому индикатору все или почти все низкокоррелированные временные ряды встают в одну сторону (совпадение или проявление той самой связанности, которая не до конца устранена?)

Как называется этот резонанс? Будет ли он происходить, если вместо низкой корреляции поставить 0 (нулевую)?

Блог им. Foudroyant |Сколько проверяется система в реальных торгах?

- 01 сентября 2021, 10:04

- |

Допустим, Вы сделали алгоритм.

Проверили его на прошлых данных.

Запустили в работу.

Сколько времени он должен проработать на настоящих торгах, прежде чем Вы решите, что он годный?

Что является основанием для его досрочного снятия с пробега?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс