Олег Кузьмичев

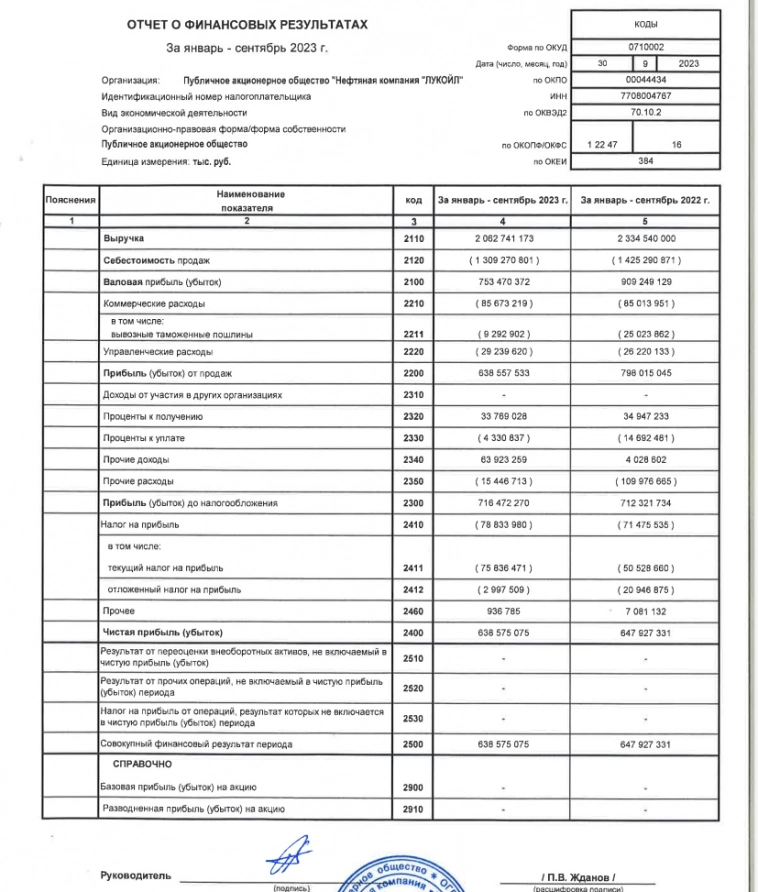

ЛУКОЙЛ отчет РСБУ за 3 квартал 2023: Где деньги от растущей нефтебочки?

- 30 октября 2023, 18:51

- |

ЛУКОЙЛ опубликовал отчет по РСБУ за 3 квартал, первый после Русснефти из нефтяников.

Графически это выглядит следующим образом

( Читать дальше )

- комментировать

- 2.2К

- Комментарии ( 13 )

Мой Рюкзак #30: Безрисковая ставка доходности выросла - пора инвестировать по методу Грэма?

- 30 октября 2023, 00:18

- |

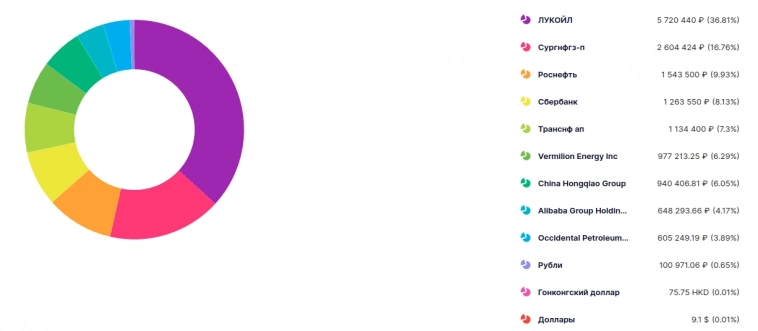

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки были в пятницу 27.10.23 (написал о них в чате мозговика), до компьютера добрался только сейчас (сорри, но не успел написать пост в день сделок)

( Читать дальше )

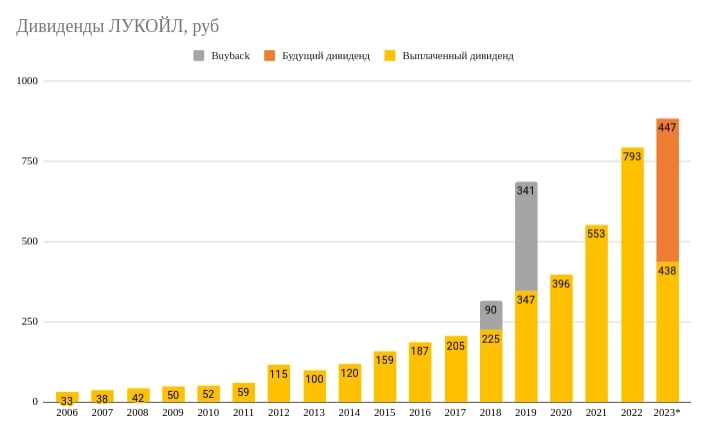

Дивиденды ЛУКОЙЛа составят 447 рублей - пора ли продавать акции?

- 26 октября 2023, 22:06

- |

ЛУКОЙЛ рекомендовал долгожданные дивиденды в 447 рублей (6,2% ДД от текущей цены за полгода), хотя многие (и я в том числе) ждали в районе 570 рублей)

Почему так мало? Отчетность по МСФО разбирал тут:

ЛУКОЙЛ: отчет по МСФО за 1 полугодие — есть деньги и на выкуп и на дивиденды!

Мысли были простые, вычли из 760 млрд руб OCF, 365 млрд руб затрат в инвестициях — получили 395 млрд рублей (псведо FCF). Далее его делим на 692,86 млн акций и получаем 570 рублей за первое полугодие

( Читать дальше )

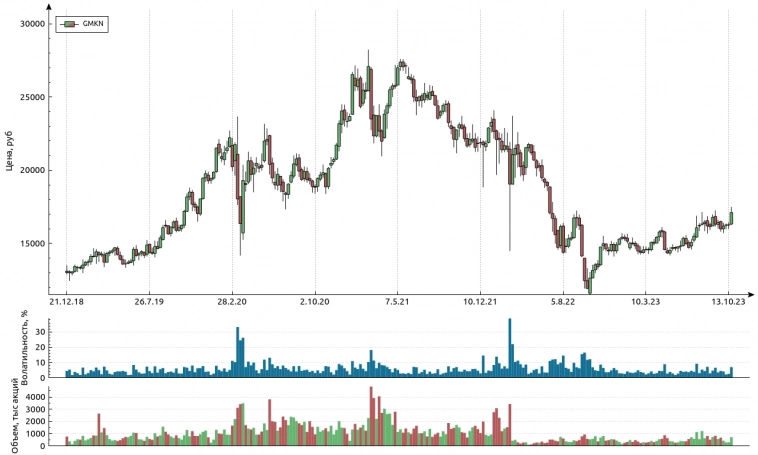

ГМК Норникель: операционные показатели все хуже и хуже, выполнение годового плана под вопросом?

- 23 октября 2023, 20:34

- |

За полтора года Мозговика ни разу не питал оптимизма к акциям ГМК Норникель — ведь анализ это не натягивание дивидендов в прошлом на будущее, а попытка посмотреть на реальные показатели в будущем (с ошибками естественно).

Сколько заработали акционеры ГМК за полтора года?

Вернемся к операционному отчету

Создается впечатление, что у компании не все так плохо и даже есть рост квартал к кварталу

( Читать дальше )

Мой Рюкзак #29: Тучи сгущаются или пора забирать фишки со стола?

- 19 октября 2023, 22:50

- |

Сейчас спекуляции, акцент в которых ставится не на то, какой актив выбрать, а на то, сколько за него заплатит сосед, не считаются ни незаконными, ни аморальными, ни антигосударственными действиями. Но мы с Чарли не желаем играть в такую игру. Мы ничего не приносим на вечеринку, так с чего нам забирать что-нибудь себе? © Уоррен Баффет

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделок сегодня нет — просто посещают мысли забрать часть фишек со стола (жду всех в комментариях!) Прошлый пост:

Мой Рюкзак #28: Нефть всему Голова (без плечей)

Было 15,5 млн рублей на 22.09.23

Стало 17,1 млн рублей на 19.10.23

( Читать дальше )

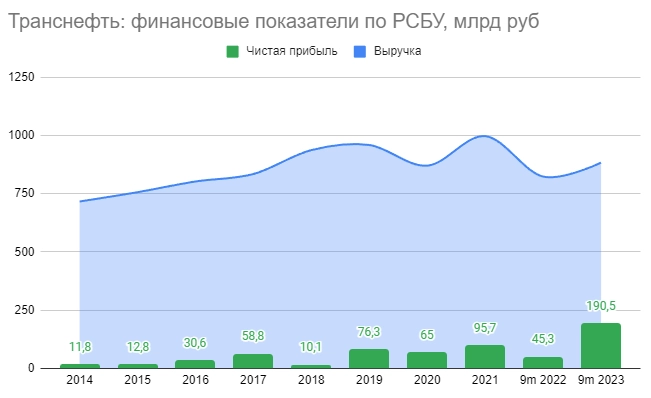

Транснефть: отчетность за 9 месяцев по РСБУ радует акционеров, но есть один нюанс

- 18 октября 2023, 11:21

- |

Транснефть отчиталась по РСБУ — информации не так много (надо ждать МСФО), но хоть что-то можно сопоставить

Прибыль за 9 месяцев вышла на рекорд!

Не спешите радоваться — основной вклад внесли сальдо “прочих доходов и расходов”

( Читать дальше )

Новак возглавит Газпром?

- 17 октября 2023, 23:15

- |

Технократов, сумевших противостоять санкциям, ожидает ротация»: Eadaily обрисовал одну из самых громких возможных кадровых перестановок года.

Заместитель председателя правительства России Александр Новак до конца нынешнего года может возглавить «Газпром». Основным кандидатом на его место рассматривается нынешний замминистра энергетики Павел Сорокин. »

eadaily.com/ru/news/2023/10/17/tek-v-nadezhnyh-rukah-tehnokratov-sumevshih-protivostoyat-sankciyam-ozhidaet-rotaciya

Ранее такие слухи частенько были (про отставку Миллера), поэтому может быть и фейком.

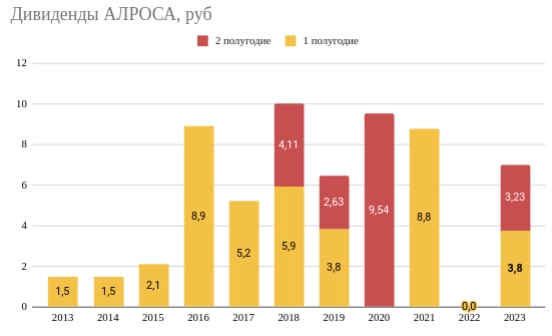

Дивидендная спекуляция в АЛРОСе: лучше пройти мимо

- 17 октября 2023, 14:59

- |

Сегодня отсекается с дивидендами АЛРОСА — завтра акция уже будет торговаться без дивидендов.

Дивиденды небольшие — 3,77 рубля (4,9%), выплата за 1 полугодие 2023 года. Выплата за второе полугодие 2023 года туманно (в теории должно быть лучше из-за роста курса доллара), но:

“Алмазодобывающая компания «Алроса» по запросу индийского Совета по поддержке экспорта драгоценных камней и ювелирных изделий (GJEPC) приостановила распределение необработанных алмазов на сентябрь и октябрь из-за низкого спроса”

Прогноз на вторую половину года с учетом этих ограничений невысокий + есть навес в виде нового налога на экспорт в зависимости от курса (7% от выручки)

История закрытий дивидендных гэпов следующая (пока считаю на глаз, дописываю программку чтобы считала автоматом)

( Читать дальше )

Баффет: Эссе об инвестициях

- 13 октября 2023, 09:17

- |

Прочитал книгу “Эссе об инвестициях”, многие пишут, что это единственная книга Уоррена Баффета, хотя на самом деле это цитаты из его писем акционерам Berkshire Hathaway.

Выписал самые интересные цитаты, в целом книга понравилась — можно поставить 5/5:

👉 Иметь первоклассную команду гораздо важнее, чем составлять иерархию и разъяснять, кто, когда и перед кем должен отчитываться и кому подчиняться

👉 Баффетт вспоминает Кейнса, который был не только блестящим экономистом, но и мудрым инвестором и считал, что инвестору следует вкладывать большие суммы в две или три компании, которые он знает и руководству которых можно доверять

👉 Третьим китом разумной инвестиционной деятельности Баффетта и Грэхема является принцип рамок компетенции. Это здравое правило учит инвесторов рассматривать инвестиции в отношении только тех компаний, которые они способны понять с минимальными усилиями. Именно это правило помогло Баффетту избежать ошибок, которые постоянно совершают другие, в частности те, кто упивается иллюзиями быстрой наживы, обещанными технологическими причудами и риторикой новой эры, и которые уже много веков периодически поражают спекулятивные рынки

( Читать дальше )

НОВАТЭК: операционный отчет за 3 квартал - настало время строить трубы в Мурманск вместо Газпрома?

- 12 октября 2023, 16:49

- |

Графически выглядит следующим образом — по добыче газа вышли на плато уже давно

( Читать дальше )

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс