Олег Кузьмичев

Сырьевой срез (марта): 1-й квартал позади - можно прикидывать отчетность сырьевых компаний?

- 11 апреля 2024, 18:50

- |

1-й квартал закончился, уже начинается 2-й. Взглянем на цены на основное сырье + дополним это некоторыми комментариями

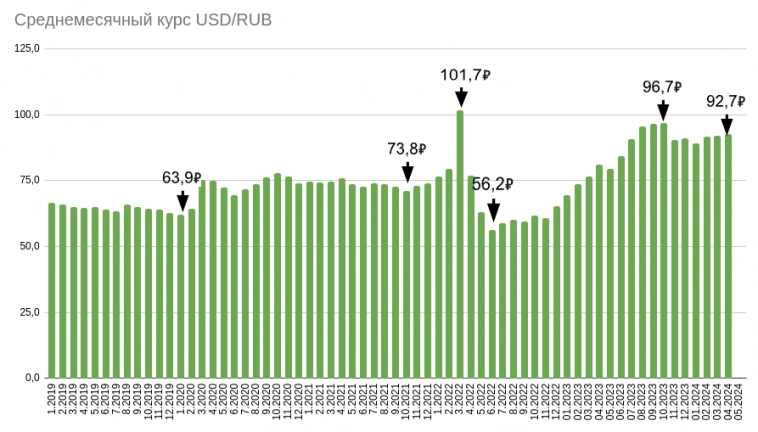

Традиционно начинаем с USD/RUB

Цена на российский Urals продолжает расти, в долларах сейчас ориентир цены при заложенной цене в бюджете в 71$. Правда во втором квартале будет падение добычи, но с последующим восстановлением в 3 кв, это важно иметь ввиду

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 13 )

Так ли хорошо инвестировать в микрофинансовые организации на бирже?

- 11 апреля 2024, 18:36

- |

В личку написал подписчик Кирилл, который руководил микрофинансовой организацией и дал очень интересные тезисы по «внутрянке» этого бизнеса и про Займер

Тезисно:

👉 МФО это бизнес с выдачей займа на короткий срок (как правило 30 дней), сфера максимально зарегулирована — дальше будет только сложнее

👉 Основной клиент — человек, которому ни один банк не дает займ или кредитку (высокая долговая нагрузка)

👉 Привлечение клиента стоит ДОРОГО, но большая часть клиентов это многоразовые заемщики

👉 Все клиенты однажды допустят дефолт и не вернут деньги, главный вопрос не «вернет или не вернет», а «КОГДА не вернет займ»

👉 Работа с просрочкой сильно усложнилась, государство против коллекторов. Суд-приставы этот механизм работает крайне плохо, у заемщика, как правило, нечего взыскать

👉 Займер — это как Тинькофф в мире МФО, технологичный и эффективный. Но у компании почти нет точек роста — в займах под залог сильно падает ROE, коллекторы это тоже низкомаржинальный бизнес

👉 Цифры, которые показывают разные аналтические агенства аля В1 и Кепт по безудержному росту — утопия, рост может быть только за счет обнищания населения либо за счет высокой инфляции

( Читать дальше )

НОВАТЭК отчитался по добыче углеводородов за 1 квартал 2024 года

- 11 апреля 2024, 14:23

- |

НОВАТЭК неплохо прибавил в добыче жидких углеводородов в 1 квартале (квартальный рекорд), видать как раз за счет добычи конденсата на Арктик СПГ-2

( Читать дальше )

Озон День Инвестора - конспект

- 09 апреля 2024, 14:25

- |

Написал небольшой конспект

👉 450 тыс активных продавцов на озоне

👉 46 млн активных покупателей за 23 год

👉 45 тыс штук пвз у озона, 41 тыс пвз за пределами Москвы

👉 100 млрд руб озон вложил в инфраструктуру за 5 лет

👉 Цель 24 года — рост оборота на 70% при положительной ебитде

👉 Будут подвижки в редомициляции в этом году

👉 Склады сейчас это рынок покупателя, а не рынок продавца. Можем построить склад за 9 месяцев, мощностей хватает сейчас

👉 Долгосрочная цель по марже 3-4% от GMV по EBITDA (видимо через несколько лет)

👉 Перевыполнение плана по GMV в этом году будет сделать трудно

👉 Долю иностранцев в капитале сейчас невозможно проверить

👉 Планируют занять 40% онлайн рынка и 3-5% рынка ритейла

👉 Защититься от фрода невозможно, наша задача быстро вернуть деньги если прислали контрафакт

👉 Не ожидают роста среднего чека, ждут рост частотности и количества клиентов

👉 Конверсия EBITDA в fcf будет высокой после окончания цикла капекса

( Читать дальше )

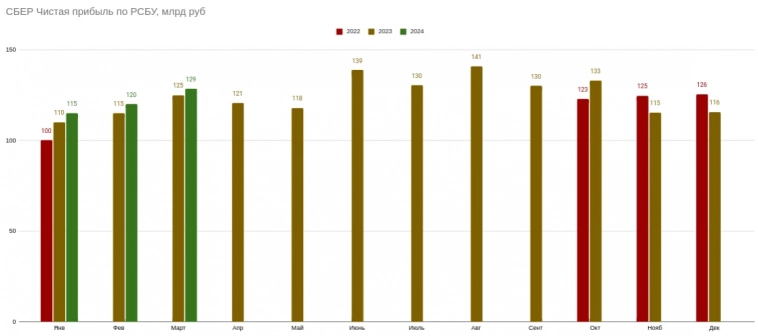

Сбербанк заработал 128,5 млрд рублей в марте

- 09 апреля 2024, 09:58

- |

Сбер заработал 128,5 млрд руб прибыли в марте, высокая ставка ЦБ РФ прибыли не помеха)

Пока воспроизводят дивидендный трэк 2023 года, 8 руб на акцию дивиденда уже заработали за 1-й квартал по РПБУ (можно смело умножить на 4, а лучше даже больше).

( Читать дальше )

Глобалтранс и отчетность за 2023 год: полувагоны все едут к дивидендам, но пока не могут доехать

- 08 апреля 2024, 18:52

- |

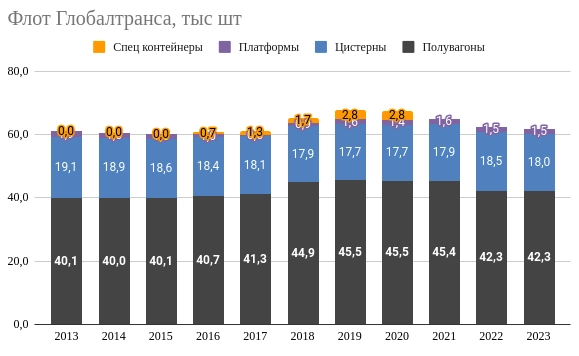

Глобалтранс — специфичный представитель отрасли железнодорожных перевозок, уникальный в своем плане актив для нашей биржи (публичных аналогов нет).

В 2022 году посвящал много постов данной компании и даже сам держал акции в ожидании дивидендов и ударных финансовых показателей

https://smart-lab.ru/allpremium/?ticker%5B%5D=GLTR

Ударные финансовые показатели пришли, а вот дивидендов надо будет еще дождаться (даже после переезда в Абу-Даби — ничего непонятно), но об этом далее

Начинаем с операционных показателей

Флот Глобалтранса в 2023 году не вырос, а даже упал — компания списала 500 цистерн

Разбивку по грузам за 2023 год пока не нашел, но вы должны понимать, что основные клиенты Глобалтранса (как и любых полувагонов) — это уголь и металлурги. С углем сейчас могут быть проблемы

( Читать дальше )

Эн+ - один из самых дешевых холдингов России или почему цель роста в 100% может никогда не исполнится

- 03 апреля 2024, 20:50

- |

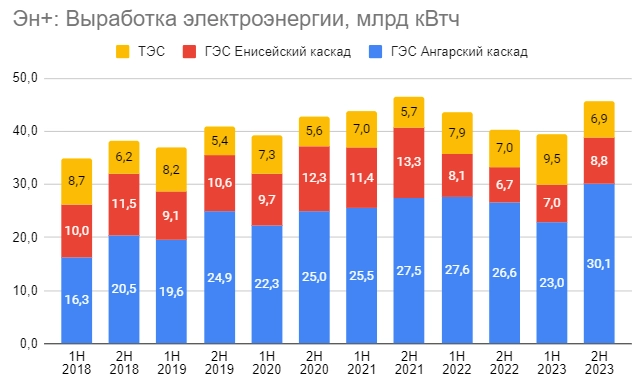

Эн+ — уникальный актив на Московской бирже хотя бы потому, что это одна из немногих возможностей купить долю в компании частных ГЭС (обычно ГЭС контролирует государство).

Все посты Мозговика про Эн+ тут:

smart-lab.ru/allpremium/?ticker%5B%5D=ENPG

ДИСКЛЕЙМЕР: мы считаем акции ЭН+ имеет большой фундаментальный потенциал, но существенное ограничение в виде отсутствия дивидендов (нарушение дивидендной политики) пока не предполагает в акциях интересную инвест идею. Акции забыты, цены на алюминий и пошлины загнали РУСАЛ в операционный убыток), поэтому пока просто наблюдаем за активом.

Результаты РУСАЛа за 2023 год описывал тут:

smart-lab.ru/company/mozgovik/blog/998598.php (если коротко все грустно и возможно мы на дне цикла)

Начнем с операционных показателей Энергосегмента Эн+ (т.к. с долей РУСАЛа все понятно из постов про РУСАЛ):

Второе полугодие ГЭС отработали отлично — Ангарский каскад вышел на рекордную выработку

В годовом масштабе рекорда не видно — Енисейский каскад продолжает “отставать”

( Читать дальше )

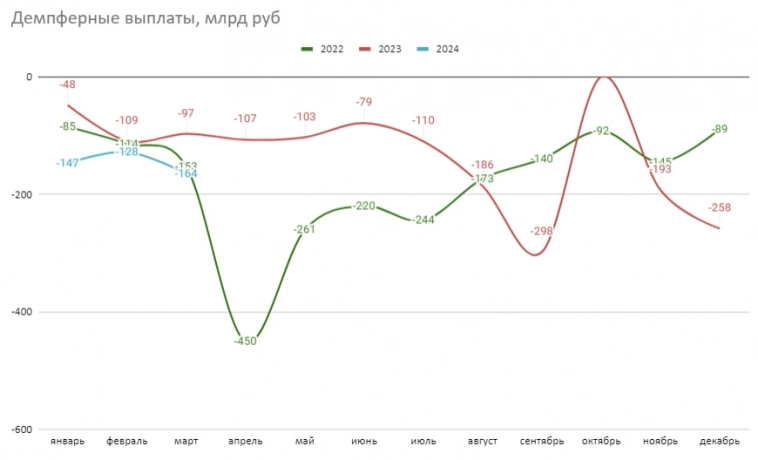

Демпферные выплаты за март составили 164,4 млрд рублей

- 03 апреля 2024, 12:54

- |

Демпферные выплаты нефтяникам за март составили 164,4 млрд руб

за 1 квартал выплатили уже 439 млрд рублей (годом ранее было 254 млрд руб за 1 кв 2023 года)

НДПИ на нефть снизился месяц к месяцу на 200 млрд руб (как раз ушла та самая переплата с прошлого года), т.е. чистая маржа добычи нефти выходит на интересную кривую.

( Читать дальше )

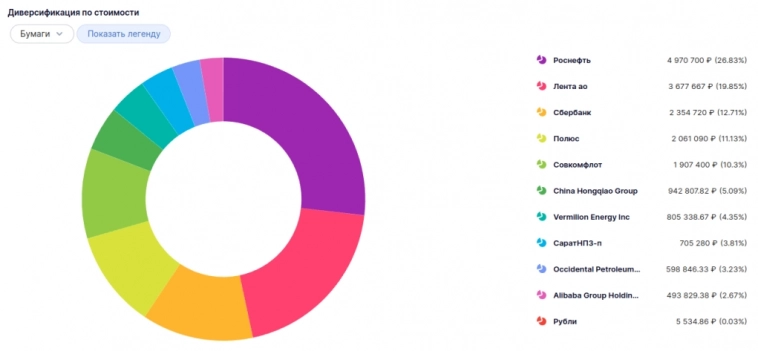

Мой Рюкзак #39: Бычий рынок порождает жадность, но нужно быть осторожным

- 01 апреля 2024, 18:41

- |

Прошлый пост: Мой Рюкзак #38: ЛУКОЙЛ покинул корабль или затишье на 2 месяца подошло к концу

Было 18,5 млн руб на 25.03.2024

( Читать дальше )

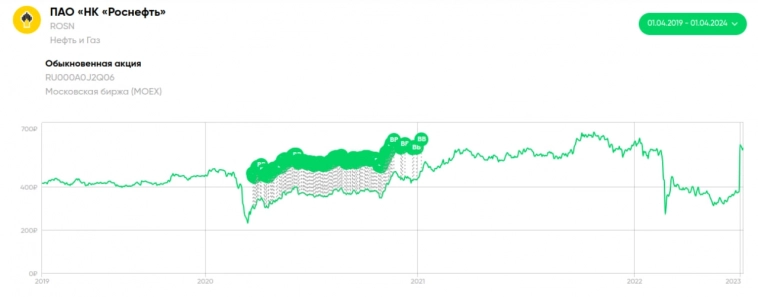

Роснефть возобновила байбэк акций с рынка

- 01 апреля 2024, 16:35

- |

Многие возбудились одобрением байбека у Роснефти — на самом деле не факт, что компания будет выкупать акции по текущим ценам

«Совет директоров ПАО «НК «Роснефть» принял решение о возобновлении Программы приобретения на открытом рынке акций Компании (далее – Программа) и продлении сроков ее реализации до 31 декабря 2026 г. Максимальный объем выкупа не превысит 102,6 млрд руб. (1,13 млрд долл. США), что соответствует объему средств, не израсходованному в рамках предыдущих этапов Программы.»

Ссылка на пресс релиз (и это не 1 апреля) — www.rosneft.ru/press/releases/item/218795/

Воспользуюсь сайтом моего товарища Николая Василенко (олды вспомнят проект Investorville) — последние покупки по программе Байбека Роснефть делала 11 января 2021 года по 473 рубля за 1 акцию

Тут важно, что теперь есть «плита» снизу по 300-400 рублей, если будет совсем все плохо )

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- Petropavlovsk

- pinduoduo inc.

- S&P500

- Saudi Arabian Oil Co (Aramco)

- schlumberger

- Shell

- Total

- Vipshop Holdings

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- башнефть

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- далио

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- конфасмартлаба

- Конференции смартлаба

- лента

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- татнефть

- тинькофф банк

- Тинькофф Инвестиции

- топливный демпфер

- торговые роботы

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- Фосагро

- ФРС

- ЦБ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс