Алексей Бачеров

Обыграть индекс сложно?

- 19 ноября 2025, 13:20

- |

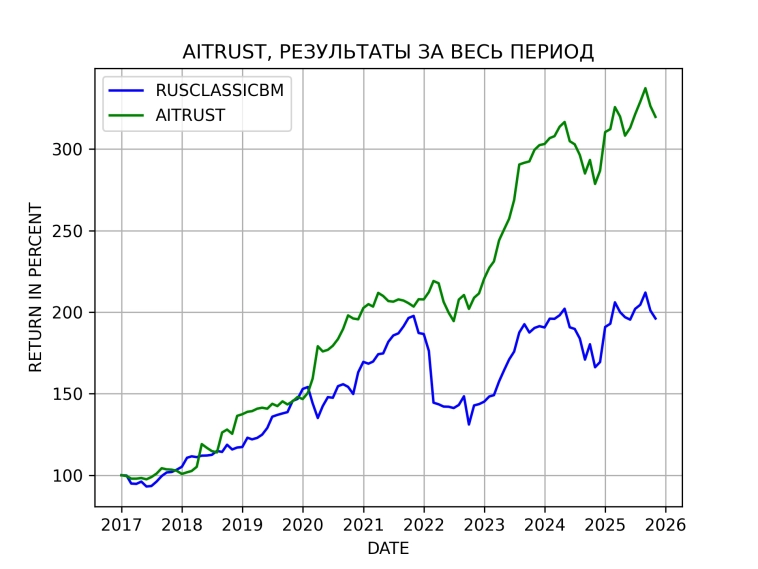

Есть расхожее мнение, что обойти индексное инвестирование на долгосроке крайне сложное дело. Существует достаточное количество статей и книг, написанных апологетами пассивных инвестиций, где приводится много статистики в пользу этого утверждения. Я уже не раз писал о своем отношении к подобному подходу, а также рассказывал на конференциях, почему считаю индексное инвестирование весьма непростой задачей в реализации для большинства частных инвесторов.

Но сегодня я хотел бы поделиться другими работами, которые опровергают данный тезис и вселяют уверенность, что учиться и набираться опыта полезно для получения более стабильных положительных результатов и существенно увеличивает шансы на извлечении премии к индексным подходам.

Сначала рассмотрим несколько интересных примеров, подчеркивающих пользу стоимостного инвестирования, родоначальником которого был Бенджамин Грэм, а самым известным последователем Уоррен Баффет. Последний кстати написал прекрасную статью «Инвесторы из деревни Грэма и Додда».

( Читать дальше )

- комментировать

- 383 | ★1

- Комментарии ( 1 )

Я за широкий кругозор!

- 14 ноября 2025, 09:19

- |

Интересная книга. Центральным вопросом, рассматриваемый автором с разных сторон, — выбор между узкой специализацией, которую необходимо начинать как можно раньше (например, тренировки, чтобы стать спортсменом), или же многогранное развитие с последующим осознанным выбором той сферы деятельности, которая наиболее по душе человеку. Книга изобилует многими интересными примерами, которые показывают, что успеха добивались как одни, так и другие. Дружественные среды, то есть те в которых хорошо определены правила игры, такие как спортивные соревнования, конечно, благоприятствуют ранней специализации и развитию, в то время как агрессивные, в которых существует множественные выборы и нет однозначных правильных решений — несомненно за пользу развития широкого кругозора. Последних в нашей жизни гораздо больше. Автор явно за второй вариант, так как первый таит в себе очень много опасностей, если человек не сможет добраться до «высшей лиги». Да и сам мир сильно меняется в пользу второго.

Книга не в малой степени напутствие родителям, особенно тем, кто толкает своих детей с раннего возраста к узкой специализации, зачастую не задумываясь над ценой ошибки и лишая свободы выбора, а можно сказать и свободы воли своих чад.

( Читать дальше )

Что движет рынками и как эти знания могут помочь?

- 13 ноября 2025, 11:15

- |

Уже давно не для кого не секрет, что рынки «приходят в движения» благодаря двум факторам:

✅ фундаментальному, который напрямую связан с ростом прибылей и денежными потоками в компаниях, ростом ВВП, проводимой ДКП и т.п.

✅ поведенческому, который определяется настроением участников, новостным фоном и т.п.

Ещё дедушка фундаментального анализа, говорил: «Рынок в краткосрочной перспективе — машина для голосования, а в долгосрочной — весы». Это выражение он использовал, чтобы подчеркнуть особенность стоимостного инвестирования, которое опирается на фундаментальные факторы, и указывая, что инвестору недоступно знание когда рынок оценит их весомость, но это неизбежно произойдёт. Себе же я позволю более широкую трактовку его высказывания — в зависимости от инвестиционного горизонта и целей инвестор должен определиться, какой именно фактор будет для него превалирующим при разработке своей стратегии и инвестиционных правил, так как органично совместить их скорее всего не удастся.

( Читать дальше )

15 ноября в Самаре в гостинице «Лотте» Finam проведёт конференцию «Инвестиции и тренды»

- 12 ноября 2025, 12:26

- |

Мероприятие обещает быть интересным! Много известных спикеров, выступлений круглых столов.

Я тоже буду выступать с темой, в которую сам активно погружен в последнее время: «Психология и жизненный цикл инвестора/трейдера»

Готовясь к выступлению я собрал много различного материала с примерами и собираюсь рассказать:

✅ Об эмоциях. Прежде всего о страхе и жадности, и почему наши решения не укладываются в модели рационального поведения, присущее многим экономическим воззрениям

✅ О работе нашего суперкомпьютера — мозга, почему он не создан для инвестиций и трейдинга, как иллюзии он порождает, и как они мешают достигать стабильных положительных результатов

✅ Что можно и нужно делать, чтобы извлечь пользу из фондового рынка, минимизируя негативное влияние человеческой природы

Как всегда, у меня будет только 30 минут, хотя на эту тему можно писать целые книги, что в общем и делает множество людей, куда умнее чем я :)

Подготовка к данной конференции позволила создать отличный задел для хорошего контента на моём канале, а материалы явно войдут в следующую редакцию моей книги «Азы инвестиций».

( Читать дальше )

Риск-профилирование, что говорит наука

- 31 октября 2025, 17:56

- |

Анкетирование финансовыми консультантами, брокерами, управляющими клиентов для установления толерантности к риску создаёт ложное ощущение надёжности. Научные исследования доказывают, что поведение людей изменяется в зависимости от ситуации, эмоций и контекста, и не может быть постоянной величиной. Различия между восприятием риска и толерантностью существенны: первое представляет собой кратковременную реакцию, а вторая — долговременное отношение к нему.

Люди склонны воспринимать одинаковые вероятности роста и падения по-разному в зависимости от настроения и ситуации. Так позитивная подача информации усиливает тягу к риску, а отрицательная — снижает.

Стандартные анкеты содержат нерелевантные финансовые вопросы и нереалистичные сценарии, не позволяющие точно оценить истинную степень готовности к рискованным действиям. Признание респондентом соотношений риска и прибыли после риск-профилирования, не гарантирует его рационального поведения в стрессовых ситуациях. Как отмечают Николсон, Фен-тон-О’Криви, Соан и Уиллман, «ни один психологический опросник не в состоянии предсказать вероятность рискованного поведения во всех областях деятельности и не может объяснить, почему человек, в значительной степени избегающий риска при принятии финансовых решений, занимается чрезвычайно опасными видами спорта».

( Читать дальше )

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- БПИФ

- брокеры

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России