Блог им. AVBacherov

Результаты стратегии ABTRUST (END DATE 2025-10-31)

- 01 ноября 2025, 13:05

- |

Cтратегия ABTRUST является долгосрочной инвестиционной портфельной стратегией с высоким уровнем диверсификации и активно-пассивным динамическим управлением. Это самая старая базовая стратегия FO ABTRUST (с 2005 года), подходящая широкому кругу инвесторов.

Большая часть активов вложена в биржевые индексные фонды широкого рынка. Обычно их доля составляет 50%, но может доходить и до 75%. Оставшаяся часть размещается в активы, которые имеют потенциальную доходность выше индексного инвестирования (отдельные акции и золото). Структура не является жёсткой — в различные периоды могут проводиться ребалансировки, и доли активов могут существенно меняться. Так в периоды кризисов портфель будет содержать больше «защитных» активов (таких как облигации и золото), а в периоды роста будет содержать больше «агрессивных» (акции).

Доходность стратегии (учитывает налоги и комиссии брокеров):

✅ За 1 месяц: -3.2 %

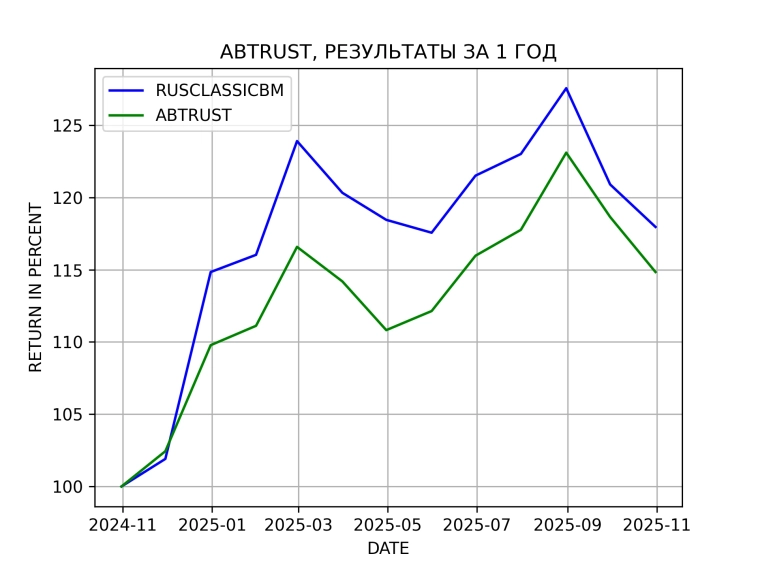

✅ За 1 год (скользящий): +14.8 %

✅ С начала года: +4.6 %

✅ За весь период: +1 516.6% или +14.5% годовых

Сравнение стратегии ABTRUST за весь период с БЕНЧМАРКОМ RUSCLASSICBM*

Показатели стратегии ABTRUST:

✅ CAGR, %: +14.48

✅ Ожидаемая доходность, % годовых: +14.39

✅ Волатильность, % в год: 12.79

✅ Коэффициент

Шарпа**: 0.50

Бета***: 0.34

Трейнора, % в год: 18.79

Альфа Дженсена, % годовых: 4.80

Кальмара*****: 0.42

✅ Максимальная просадка****, %: 34.42

Показатели стратегии RUSCLASSICBM:

✅ CAGR, %: +11.97

✅ Ожидаемая доходность, % годовых: +12.67

✅ Волатильность, % в год: 16.11

✅ Коэффициент

Шарпа: 0.29

Трейнора, % в год: 4.67

Кальмара: 0.28

✅ Максимальная просадка, %: 44.55

Подробнее о самой стратегии и вариантах подключения можно прочесть на сайте ABTRUST.

* RUSCLASSICBM — портфель состоящий на 60% из индексного фонда, повторяющего индекс MCFTR, и на 40% из индексного фонда, повторяющего индекс RGBITR. До появления в России биржевых фондов на соответствующие индексы, используются сами индексы. Ребанасировка между фондами происходит 1 раз в начале каждого года.

** Для расчёта коэффициентов Шарпа и Трейнора, а также Альфы Дженсена в качестве безрисковой ставки используется темп инфляции за соответствующий период, который составляет 8,00% годовых.

*** Бета, коэффициент Трейнора и Альфа Дженсена считаются по отношению к бенчмарку — RUSCLASSICBM

**** Максимальная просадка рассчитана по месячным таймфреймам, на дневных она может несущественно отличаться

***** Коэффициент Кальмара посчитан на всё историческом промежутке по месячным данным

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- Андрей Верников

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России