Блог им. boomin

ЧЗПСН: недооцененный бриллиант?

- 27 февраля 2024, 12:53

- |

Аналитики Boomin поделились мнением об акциях небольшой региональной компании — Челябинского завода профилированного стального настила, который также представлен и на облигационном рынке.

Общий обзор компании

Кредитный рейтинг: ВВ+ со стабильным прогнозом (получен в АКРА 12 января 2023 г., подтвержден 28 декабря 2023 г.).

ПАО «Челябинский завод профилированного стального настила» специализируется на производстве строительных материалов из оцинкованного стального проката. Основной продукцией завода являются сэндвич-панели МВУ, окрашенная рулонная сталь стандартных и «сложных» покрытий, профилированный лист и фасонные элементы.

ПАО «ЧЗПСН-Профнастил» входит в состав промышленной группы «Стройсистема» (ООО «Электрощит-Стройсистема», «Теплант»).

Общий состав группы «Стройсистема»

— ПАО «ЧЗПСН-Профнастил», г. Челябинск, в группе с 2002 г.

— ООО «Электрощит-Стройсистема», г. Самара — с 2017 г.

— «Завод по производству минераловатного утеплителя», г. Самара — с 2021 г.

— Производственная площадка «Электрощит-Юг», г. Волгоград — с 2021 г.

Производство «ЧЗПСН-Профнастил» расположено практически в центре страны. Большим плюсом является перспективное соседство с Республикой Казахстан. Локация обеспечивает обширное географическое присутствие продукции «ЧЗПСН-Профнастил» на разных рынках сбыта.

Группа эмитента состоит из двух организаций ПАО «ЧЗПСН-Профнастил» и ее дочерней организации, ООО «Стальконструкция».

Завод располагает следующими производственными мощностями:

- линия нанесения лакокрасочных материалов компании «REDMAN» (Великобритания);

- комплекс профилегибочных станков производства Великобритании, Финляндии, России;

- линия для производства трехслойных сэндвич-панелей с минераловатным утеплителем компании «PU.MA» (Италия);

- автоматизированная линия трехслойных сэндвич-панелей с минераловатным утеплителем компании Robor S.R.L. (Италия);

- автоматизированные линии для производства металлочерепицы (Финляндия);

- автоматизированная линия трехслойных сэндвич-панелей с минераловатным утеплителем компании IL kwang (Корея).

Основными конкурентами эмитента являются компании «МеталлПрофиль», СПК, «Маяк», «Профхолод», «Техно-Стиль», НЗСП, «Металл-Престиж», «Технопан».

Предприятие ведет активную работу по развитию дилерской сети. В настоящее время реализуется концепция развития розничной сети нового формата, позволяющей охватить максимально возможное количество различных категорий клиентов.

Розничная сеть нового формата — это сеть розничных магазинов на территории г. Челябинска, Челябинской и Курганской областей, а в перспективе — и за их пределами, в которых реализуется продукция завода. Магазины нового формата на данный момент уже открыты в Челябинске и ряде других городов области.

В 2022 г. продукция завода выпускалась для предприятий государственного сектора: ООО «СТРОЙГАЗСЕРВИС» (панели, профнастил), АО «Южуралзолото Группа Компаний», ООО «Соврудник», ПАО «Коммунаровский рудник» (панели, профнастил), ПАО «Магнитогорский металлургический комбинат» (панели), ООО «Южная Корона» (панели), ООО «СМУ-1» (панели), ООО «СМУ-2» (панели), ООО «ЦСКЗ» (панели) и ряда других промышленных, коммерческих и подрядных организаций.

В 2022 г. относительно 2021-го снижение производства профнастила и металлочерепицы обусловлено повышением цен на рынке строительных материалов и в связи с нестабильностью цен на рулонную сталь.

Основным направлением продаж как наиболее перспективное и востребованное выбраны панели с минераловатным утеплителем (МВУ). С этим связан рост данного сегмента в общем объеме производимой продукции. Увеличение спроса на панели повлекло за собой увеличение спроса на минераловатную плиту (МВП).

Структура акционерного капитала

Эмитент выпустил обыкновенные акции в количестве 838 287 450 штук номинальной стоимостью 0,10 рублей. Акции ПАО «ЧКПЗ» включены в Третий уровень списка ценных бумаг Московской биржи.

АО «СТРОЙСИСТЕМА» является мажоритарным акционером. Из списка аффилированных лиц видно, что контролирующим лицом может быть Игорь Свеженцев, депутат законодательного собрания Челябинской области.

Free-float по обыкновенным акциям на 30 июня 2023 г. официально составлял порядка 10-12%, или 100 млн шт., или 400-700 млн рублей (в зависимости от цены учета), что является достаточно высоким уровнем, однако не позволяет компании претендовать даже на Второй уровень листинга, где требуется free-float в размере не менее 1 млрд рублей. Дневной объем торгов небольшой, что показывается реальную ограниченность количества акций в свободном обращении.

Финансы

Отчетность по МСФО компании формируется консолидированно по ПАО и его дочернему обществу (100% доли в УК).

Согласно отчетности по МСФО, в течение шести месяцев 2023 г. компания увеличила краткосрочный кредитный портфель на 316 млн рублей (+40%). При этом общая сумма возобновляемой кредитной линии от Сбербанка сроком до 29 сентября 2024 г. составляет 900 млн рублей, то есть потенциально кредитный портфель компании может увеличиться еще на 600 млн рублей.

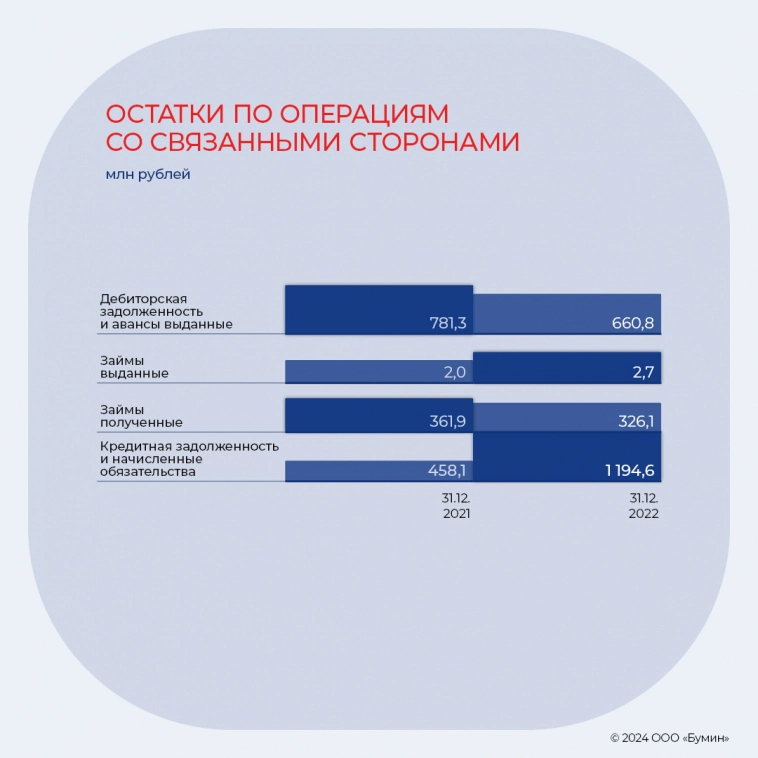

Стоит отметить, что в 2021 г. кредитный портфель компании составлял 1,2 млрд рублей. То есть в 2022 г. компания погасила облигации, размещенные в 2019 г., нарастив при этом кредиторскую задолженность со связанными сторонами на 736 млн рублей, а в 2023 г. смогла снова привлечь внешние кредиты, закрыв при этом задолженность связным сторонам.

Данные по инвестиционной деятельности компании противоречивы. Согласно отчету о движении средств, за период 2021-го — 6 мес. 2023 г. на приобретение ОС компания направила порядка 400 млн рублей, в то время как в отчете об основных средствах сумма поступивших ОС составляет порядка 960 млн рублей (без НДС).

Но в целом видно, что компания проводит модернизацию своего оборудования, как она отмечает в годовом отчете: «Для укрепления флагманских позиций на рынке ЧЗПСН регулярно модернизирует производственные мощности, когда большинство региональных конкурентов завода используют подержанные станки предыдущих поколений европейского и/или советского/российского производства в целях удешевления производства».

2 февраля 2024 г. Московская биржа зарегистрировала семилетние облигации ПАО «ЧЗПСН» серии БО-02 объемом 1,5 млрд рублей, включив эти бумаги в Третий уровень котировального списка и в Сектор роста.

Таким образом, компания планирует нарастить кредитный портфель более чем в два раза. В эмиссионных документах отмечается, что привлеченные средства планируется направить на развитие производственной деятельности, в том числе на приобретение новой производственной площадки.

Также о планах покупки завода упоминает генеральный директор компании Евгений Свеженцев в интервью от 11 декабря 2023 г.:

«Мы видим свой вектор развития в выходе на другие регионы. Дело в том, что для нашей продукции сложна логистика. Поэтому смотрим на карту и идем туда, где видим перспективы. В 2017 г. приобрели один завод в Самаре, в 2019-м — второй. Открытие двух новых предприятий позволило холдингу начать выпуск нового вида продукции — минеральной ваты. Затем мы приобрели еще один завод в городе Волжский. Сейчас компания в процессе покупки еще одного производства. Параллельно обновляем оборудование. В прошлом году модернизировали линию покраски. Обновляем парк станов. Сейчас поддерживаем в рабочем состоянии имеющееся оборудование, а как только будет возможность, запустим процесс модернизации».

До осени 2021 г. котировки находились в диапазоне 1,5–2 рубля за акцию, объемы торгов — незначительные. С конца августа до середины сентября 2021 г. цены на акции ЧЗПСН выросли с 1,85 до 3,5 рубля/шт. (+90%), после чего котировки пошли вслед за рынком вниз, достигнув минимума в 1,6 рубля/шт. к 21 февраля 2022 г. После возобновления торгов на Московской бирже цена на акции до конца 2022 г. колебалась в районе 2 рублей, а в течение 2023 г. наблюдался рост в 4,4 раза — с 2,1 рубля (2 января 2023 г.) до 9,2 рубля (4 сентября 2023 г.). Самый сильный рост котировок пришелся на июль 2023 г., когда за месяц цены увеличились с 3,8 до 7,9 рубля. При этом среднедневной объем торгов за июль-сентябрь составил 180 млн рублей с пиком в размере 0,9 млрд — 1,3 млрд рублей 24-25 июля. Самый активный день торгов пришелся на 4 сентября (1,48 млн рублей), после чего начался откат цены до уровня 5,2 рубля к середине декабря, затем снова начался рост. В течение первой недели февраля 2024 г. котировки находились на уровне 6,5 рубля.

При этом компания вообще не ведет никакой IR-активности: форум по ее акциям на Смартлаб содержит в основном авторепосты по раскрытию информации на Интерфакс, раздел «Инвесторам» и новостной блок на сайте компании не содержит никаких аналитических и презентационных материалов касаемо именно ПАО. Есть только общая презентация группы «Стройсистема».

Годовой отчет эмитента за 2022 г., размещенный на сайте раскрытия информации «Интерфакс» 4 июля 2023 г. (что совпадает с началом роста цен акций), не содержит каких-то существенных фактов, которые могли привести к резкому скачку цен:

- компания не проводит какой-либо масштабной модернизации производства;

- выручка 2022 г. ниже выручки 2021 г. даже на фоне роста цен на продукцию компании;

- рентабельность операционной прибыли по РСБУ сократилась с 4,5% в 2021 г. до 2,6% в 2022 г.;

- рост чистой прибыли обусловлен прочими единоразовыми доходами.

То есть рост цен на акции обусловлен, скорее всего, спекуляциями на рынке ценных бумаг.

29 января блогером под ником «Хомяк с биржи» был проведен технический анализ динамики котировок акций ЧЗПСН с прогнозом увеличения цены до 8 рублей, который также отметил спекулятивный характер роста цен на акции компании.

Дивидендная политика

Четких правил для выплаты дивидендов по обыкновенным акциям эмитент не зафиксировал. Согласно действующему Положению о дивидендной политике от 13 ноября 2017 г., базой для начисления дивидендов является чистая прибыль по РСБУ.

За период с 2018-го по 2022 гг. дивиденды компанией не выплачивались.

По мультипликаторам, с учетом отсутствия выплат дивидендов, компания явно оценивается с прицелом на потенциал большого роста, иначе текущие котировки кажутся завышенными. Однако в этом и заключается преимущество компаний с небольшой долей рынка и объемами производства: им есть куда расти, а вслед за ростом бизнеса может подтянуться и капитализация.

Стоит отметить, что основные производственные компании отрасли «Черная металлургия» были включены в санкционные списки и сильно потеряли в капитализации.

Динамика индекса «Металлы и добыча» в 2021-2023 гг.

Заключение

Объективных причин роста цены акций в 2023 г. не наблюдается: компания не представлена в информационном поле (нет ни одного обзора об акциях компании). Финансовая отчетность за 2022 г. не демонстрирует прорывного роста выручки и чистой прибыли или финвложений в расширение производства.

При этом целью привлечения нового облигационного займа на 1,5 млрд рублей по заявлению эмитента является именно приобретение новой производственной площадки, о которой также упоминал генеральный директор завода в декабре 2023 г. Поэтому в 2024 г. рост котировок вполне вероятен, но оценить его потенциал без дополнительной информации от самой компании невозможно.

В 2023 г. самые крупные объемы торгов прошли по цене на 10-35% выше текущей. Таким образом, скорее всего, инвесторы, купившее тогда бумаги, также будут заинтересованы в росте цен на акции, но определить, в какой момент они начнут избавляться от бумаг, невозможно. Однако в целом в номинальном выражении объем приобретения был небольшой, то есть это не стратегические инвесторы, а значит они вполне могут выйти из капитала, зафиксировав убытки.

- 27 февраля 2024, 13:50

- 27 февраля 2024, 18:39

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал