Блог им. boomin

ФПК «Гарант-Инвест»: итоги торгов на бирже и купонные выплаты за октябрь 2023 года

- 07 ноября 2023, 13:27

- |

Суммарный объем торгов на вторичном рынке по шести выпускам компании составил 314,3 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход, а также выплаты по амортизации выпуска серии 001Р-05 на общую сумму 709,3 млн рублей.

Итоги торгов

Холодные месяцы — сезонной благоприятный период для бизнеса девелоперов и управляющих коммерческой недвижимостью. По расчетам Focus Technologies, динамика посещаемости ТЦ России (Mall Index — число посетителей на 1 тыс. кв. м торговых площадей) за прошлый месяц в Москве увеличилась на 6% к тому же периоду 2022 г., а в Санкт-Петербурге — на 10%. При этом лучше всех показали себя в октябре крупноформатные объекты (площадь больше 40 тыс. кв. м): в Москве их трафик увеличился на 12% к АППГ, в Санкт-Петербурге — на 15%.

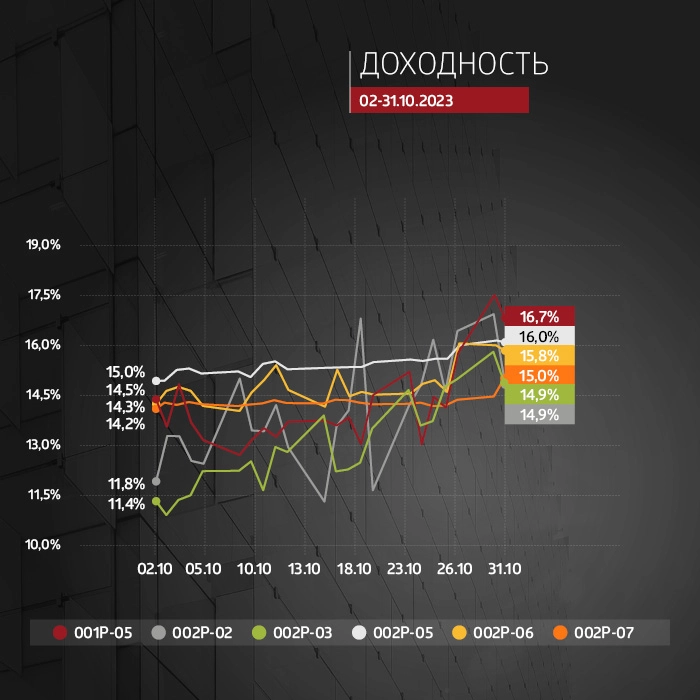

В среднем по отрасли «Строительство и девелопмент» доходность в рейтинге «BBB» (20 выпусков) за октябрь выросла с 14,5% до 15,25%, в рейтинге «А» — с 14% до 14,83% (27 выпусков).

| BBB | A | |

| Количество выпусков | 20 | 27 |

| Доходность на начало месяца | 14,5% | 14% |

| Доходность на конец месяца | 15,25% | 14,83% |

Таким образом, эмитенты-строители с качественными рейтингами пока, несмотря на рост ключевой ставки, не готовы давать повышенную ставку купона. Да и инвесторы не хотят фиксировать убытки и продавать бумаги качественных эмитентов с существенным дисконтом.

В октябре были и другие положительные события для компании АО «Коммерческая недвижимость ФПК «Гарант-Инвест»:

- Московская биржа включила в Сектор роста еще два выпуска облигаций серий 002Р-03 и 002Р-06. Ранее в конце сентября в список был включен выпуск серии 002Р-07;

- АКРА подтвердило ESG-рейтинг эмитента на уровне ESG-5, высоко оценив деятельность компании в области экологии, социальной ответственности и управления.

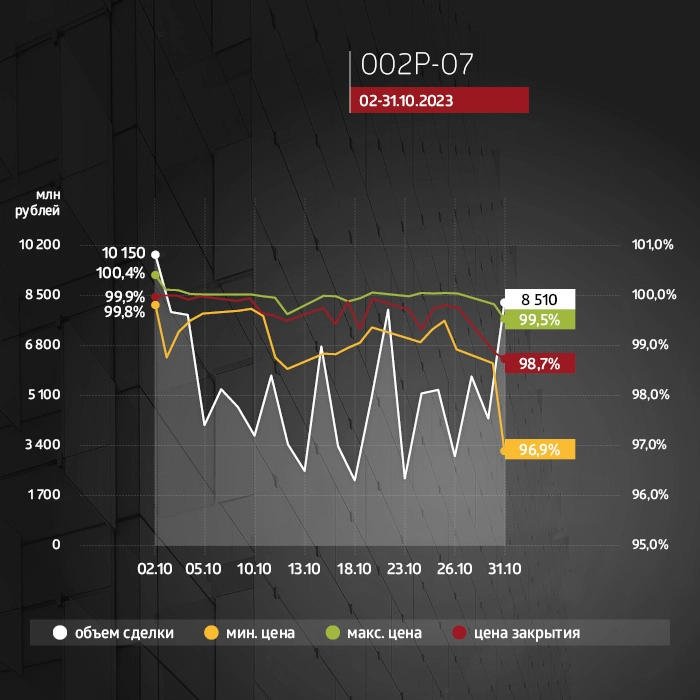

Продолжается размещение пятилетнего выпуска облигаций серии 002Р-07, которое стартовало 29 августа. За октябрь инвесторы выкупили облигации на 878,6 млн рублей, а общий объем эмиссии в 4 млрд рублей выкуплен уже на 70% (2,8 млрд рублей).

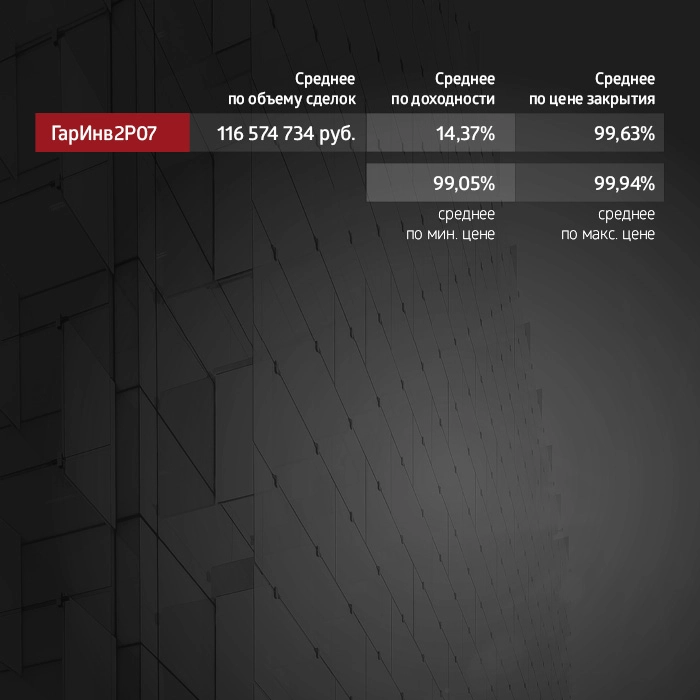

На вторичном рынке выпуск серии 002Р-07 также сохраняет высокую ликвидность, среднедневной объем за месяц составил 5,3 млн рублей, средняя доходность держится на уровне 14,3% годовых.

Напомним, что 0,5% от объема покупки бумаг можно получить через систему Boomerang, при этом ограничений на срок владения бумагами для начисления бонусов нет.

С пятилетним выпуском биржевых облигаций серии 002Р-07 (4B02-07-71794-H-002P) номинальным объемом 4 млрд рублей эмитент вышел на биржу 29 августа 2023 г. По выпуску предусмотрено 60 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

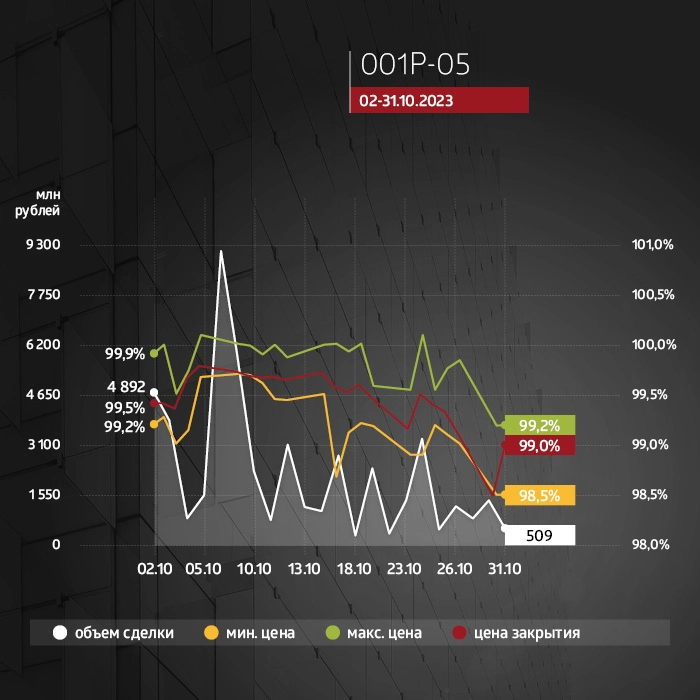

Объем сделок за октябрь по выпуску серии 001Р-05 составил 50 млн рублей. Бумаги торгуются с небольшим дисконтом в 1–1,5%. Напомним, что 5 октября прошла выплата 19-го купона по ставке 12% годовых. В этот же день было амортизировано 10% тела долга (70% уже выплачено).

Пятилетний выпуск биржевых облигаций серии 001Р-05 (4B02-01-00073-L) объемом 6 млрд рублей был размещен эмитентом в марте 2019 г. По выпуску предусмотрен 21 ежеквартальный купон. Номинальная стоимость одной облигации — 1000 рублей.

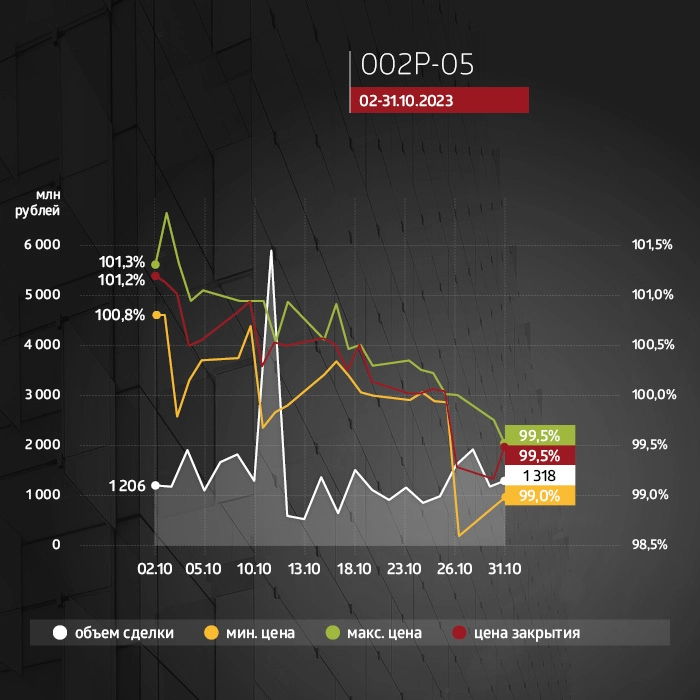

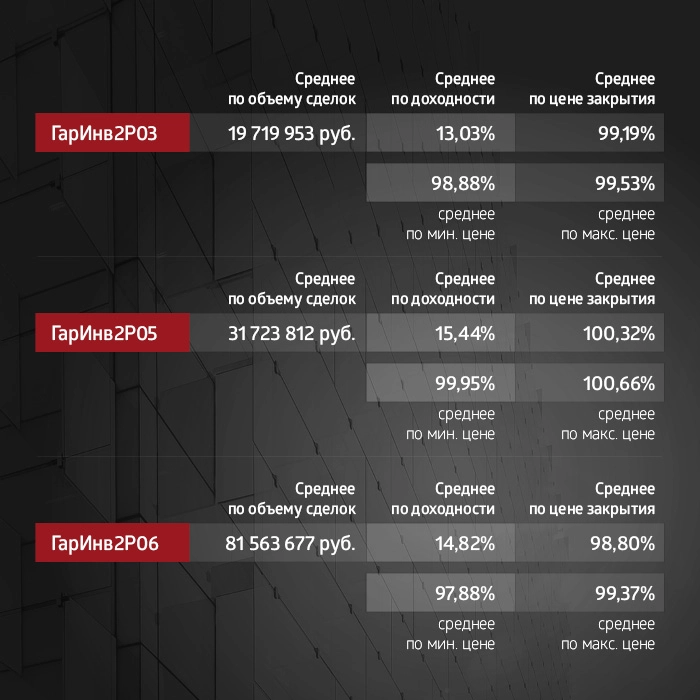

Доходность выпуска серии 002Р-05 по итогу октября составила 16% годовых. В течение октября торги облигациями проходили по ценам, близким к номиналу, в диапазоне 99,2–101,2%. Месячный объемом торгов составил почти 32 млн рублей. Среднедневная ликвидность за месяц — 1,4 млн рублей.

Трехлетний выпуск биржевых облигаций серии 002Р-05 (4B02-05-71794-H-002P) объемом 1,5 млрд рублей был размещен эмитентом в декабре 2022 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей.

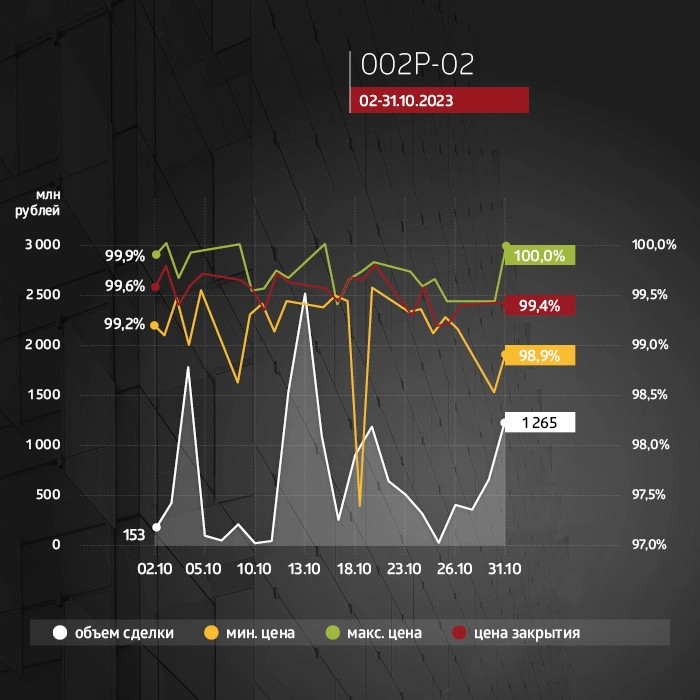

Месячный объем торгов по выпуску серии 002Р-02 составил 14,5 млн рублей, минимальный среди всех выпусков эмитента. Основная причина снижения ликвидности — скорый срок погашения выпуска (25 декабря). По итогам торгов 31 октября дисконт составил 0,6% от номинала, среднемесячная цена за октябрь — 99,5%.

Трехлетний выпуск биржевых облигаций серии 002Р-02 (4B02-02-71794-H-002P) объемом 500 млн рублей был размещен эмитентом в январе 2021 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

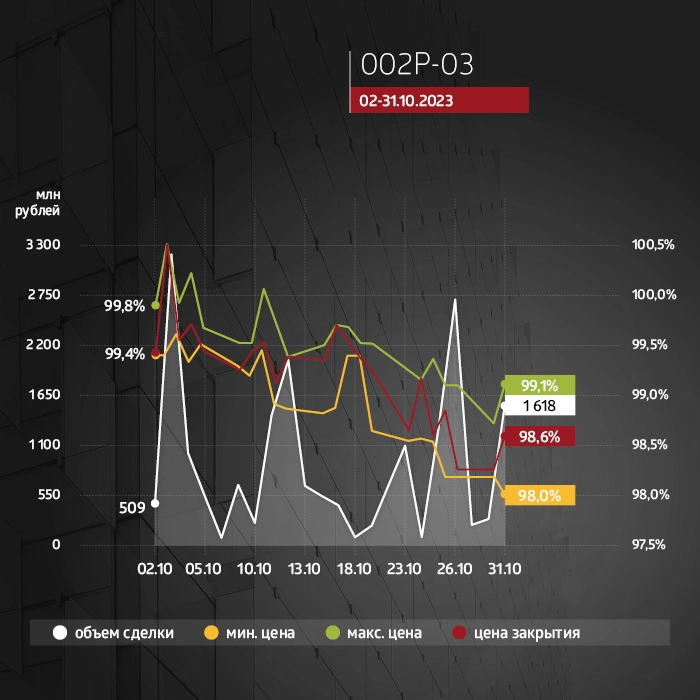

Котировки выпуска серии 002Р-03 в октябре снизились, месяц был закрыт с ценой 98,6% от номинала. Месячный объем торгов достиг почти 20 млн рублей. Предпоследняя выплата купона по выпуску пройдет 26 декабря, выпуск будет погашен в марте 2024 г.

Трехлетний выпуск биржевых облигаций серии 002Р-03 (4B02-03-71794-H-002P) объемом 1,5 млрд рублей был размещен эмитентом в апреле 2021 г. По выпуску предусмотрено 12 ежеквартальных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

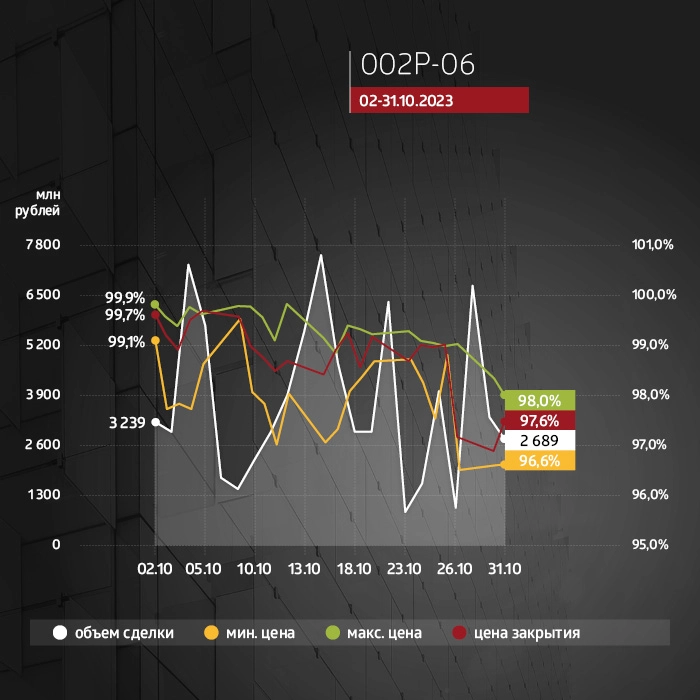

Высокая ликвидность сохраняется по выпуску эмитента серии 002Р-06, за октябрь объем торгов составил почти 82 млн рублей. Среднедневной показатель почти достиг 4 млн рублей. По итогу торгов 31 октября доходность выпуска составила 15,8% годовых. Ближайшая выплата купона состоится 12 ноября. Выпуск можно рассматривать как аналог депозита, учитывая хороший кредитный рейтинг на уровне ВВВ.

Двухлетний выпуск биржевых облигаций серии 002Р-06 (4B02-06-71794-H-002P) номинальным объемом 2 млрд рублей был размещен эмитентом в июне 2023 г. По выпуску предусмотрено 24 ежемесячных купона. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения.

Купонные выплаты

Купонные выплаты по выпуску серии 001Р-05 начислены из расчета 12% годовых. Общая сумма выплат составила 654 млн 420 тыс. рублей, из которых 600 млн рублей — амортизация 10% выпуска. Накопленный купонный доход (19-й купон) составил 54,42 млн рублей, по одной бумаге — 9,07 рублей.

Купонные выплаты по выпуску серии 002Р-06 начислены из расчета 13% годовых. Общая сумма выплат по выпуску составила 21 млн 360 тыс. рублей (5-й купон), по одной бумаге — 10,68 рублей.

Купонные выплаты по выпуску серии002Р-07 начислены из расчета 14,5% годовых. Общая сумма выплат по выпуску составила 33 млн 506 тыс. 250 рублей (2-й купон), по одной бумаге — 11,92 рублей.

Таким образом, общая сумма выплат по трем выпускам составила 709 млн 286 тыс. 250 рублей.

В обращении находится шесть выпусков биржевых облигаций ФПК «Гарант-Инвест» на общую сумму 9,51 млрд рублей. Выпуск серии 002Р-07 продолжает размещаться.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал