Блог им. Stanis

Опционная КОЛЕСНИЦА для успешного трейдинга

- 09 августа 2023, 13:40

- |

В последние годы на Западе обрела особую популярность THE WHEEL STRATEGY, или «колесо».

Ее полюбили как начинающие инвесторы, так и активные трейдеры.

На нашем рынке она, по личному опыту (Si, NG, юань, фьючерсы на Сбербанк, Газпром, ВТБ) также работает очень хорошо и заслуживает пристального внимания.

Итак, в чем суть данной стратегии.

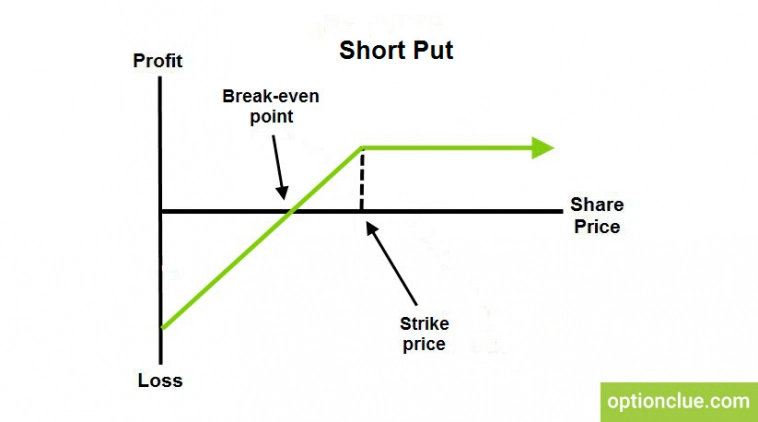

Регулярно продается некое количество опционов ПУТ определенного страйка в расчете на получение временной стоимости (тэты).

Но при этом инвестор готов получить БА в том случае, если экспирация опциона ПУТ пройдет ниже цены страйка.

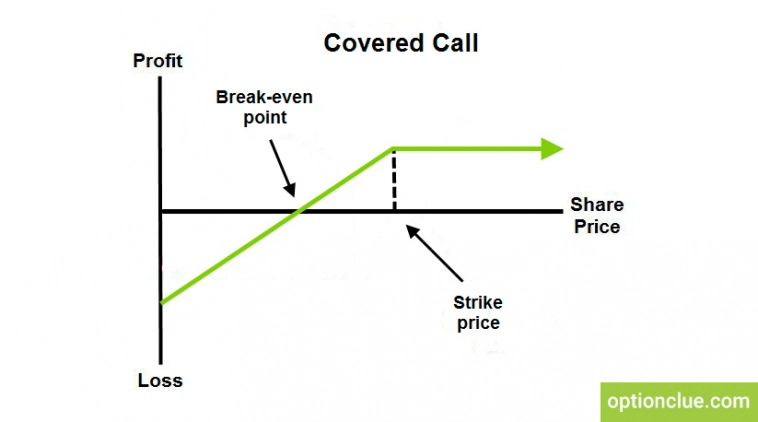

После того, как на счете появился БА, инвестор начинает продавать опционы колл в количестве эквивалентном этому БА.

Причем важно, чтобы страйк продаваемого опциона колл был равен или выше цены поставки БА.

Если проданные опционы колл истекают вне зоны прибыли, то инвестор вновь продает их, и так до тех пор, пока цена БА не войдет в зону прибыли.

Продав БА и закрыв опционы колл, можно подсчитать полученный доход и вновь закрутить это самое колесо, продав опционы ПУТ.

Рассмотрим паспорт стратегии более подробно.

Стратегия считается консервативной. Её можно использовать как для создания стабильного дохода, так и для диверсификации инвестиционного портфеля. Торговля по стратегии происходит в три этапа:

- продажа обеспеченных деньгами путов (cash-secured puts),

- получение БА в случае исполнения опциона пут,

- продажа покрытых коллов (covered calls).

Основная цель трейдера — продать опционы без исполнения на первом этапе и благодаря этому получить хорошую доходность на первоначальный капитал. Однако, если опцион все же исполняется, трейдер переходит к следующим этапам стратегии, которые позволяют получить дополнительную доходность и являются развитием опционной комбинации.

Как выбрать путы для торговли КОЛЕСОМ

Первый этап стратегии наиболее важный и влияет на эффективность торговли в целом.

Критерии выбора опционов пут для входа в рынок:

- Выберите опционы на акции (фьючерсы), которыми вы не против владеть, если опцион исполнится и вы перейдёте ко второму этапу стратегии.

- Это могут быть акции активно развивающихся компаний, с высокими дивидендами или другие БА, которые стали бы удачной инвестицией в вашем портфеле.

- Учитывайте ликвидность опционов и БА, чтобы иметь возможность управлять своей опционной позицией на следующих этапах.

- Если есть вероятность, что рынок БА будет расти, продажа путов на данный актив также представляет потенциальный интерес.

- Один опционный контракт представляет собой 100 акций/ 1 фьючерс (или иной лот на FORTS), поэтому учитывайте текущую цену БА относительно средств на вашем счете. Помните об управлении рисками и капиталом.

- Высокая подразумеваемая волатильность (IV) и ожидание ее дальнейшего снижения могут быть еще одним фактором в пользу продажи опциона пут.

Этап 1 — продажа покрытых деньгами путов

Если мы определились с выбором БА, начинаем продажу опционов пут.

При торговле колеса больше всего подходит опционная серия с экспирацией в диапазоне 7-30-60 дней. В этом случае тэта опциона начинает активно расти, то есть с каждым днём стоимость пута значительно падает, благодаря чему можно выгодно выйти из позиции и закрыть её контр-сделкой ещё до момента экспирации.

Рассмотрим пример.

Предположим, акции компании ABC торгуются по цене $50. Мы продаём покрытый деньгами пут со страйком $40 за $5, которые экспирируются через 90 дней.

Такая операция требует наличия средств, достаточных для покрытия пута — эквивалентно стоимости выкупа контракта на акции по цене страйка, если опцион исполнится.

- В нашем примере сумма обеспечения составляет $40 * 100 акций = $4000.

- Сумма получаемой премии при продаже опциона пут: $5 * 100 акций = $500.

Далее мы переходим к этапу 2 или 3. Наши дальнейшие действия будут зависеть от стоимости акции при экспирации опциона.

Сценарий 1 — стоимость акции ABC при экспирации составляет $60.

Если на момент экспирации стоимость акции выросла, наш опцион экспирируется «вне денег» и заработанная премия (в нашем случае $500) является доходом.

При этом у нас больше нет обязательства выкупать акции!

Это наилучший сценарий развития событий, где мы заработали максимум премии.

Теперь можем снова мониторить рынок и подбирать путы для продажи , начиная новый цикл колеса.

Этап 2. Продолжаем продавать путы до момента исполнения

По стратегии колеса, мы стремимся продавать покрытые деньгами опционы пут снова и снова, чтобы собрать как можно больше премий без исполнения опционов до тех пор, пока доходность от продажи путов по этому активу выгоднее, чем по другим.

Стоит отметить, что пут также может быть закрыт и вместо него продан новый пут (что называется роллирован). Так, если в течение короткого времени цена опциона значительно снизилась (такое может произойти, если базовый актив начал резко расти), имеет смысл «откупить» опцион, не дожидаясь экспирации, и зафиксировать прибыль. Такой подход увеличивает потенциал прибыли в долгосрочной перспективе.

В некоторых других ситуациях потребуется перейти к шагу 3.

Этап 3. Продажа покрытых коллов

Рассмотрим пример альтернативного сценария.

Сценарий 2. Предположим, рынок акции ABC начал двигаться в неблагоприятном для нашей опционной позиции направлении, то есть стоимость акции в момент экспирации упала до $30. Таким образом, данный опцион оказался «в деньгах».

Если в течение 90 дней с момента выпуска опциона цена акции будет ниже страйка, наш пут будет исполнен. Следовательно, мы будем обязаны купить ABC по $40 за акцию (несмотря на то, что текущая рыночная цена составляет $30), оплачивая их обеспеченными деньгами с нашего счета. При этом у нас остаётся премия в $500.

Если по какой-то причине мы не хотим покупать акцию, мы можем откупить опцион пут до момента экспирации.

Итак, поскольку мы теперь владеем акциями, переходим к 3-му этапу стратегии колеса. Мы купили акцию за $40, что выше текущей рыночной цены. Однако, теперь можем продавать опцион колл на данный актив и получать дополнительный доход, который компенсирует разницу между ценой покупки акции и рыночной.

Таким образом, стратегия покрытый колл предполагает продажу опциона колл выше текущей рыночной цены, чтобы заработать на премии. Один опцион колл, как правило, включает 100 акций ( или иной лот на FORTS).

Как выбирать опционы колл для продажи:

- По возможности продавайте опцион колл выше цены, по которой приобрели БА. Это позволяет получить умеренную премию и снизить вероятность быстрого исполнения, а также дает дополнительное время для того, чтобы цены на БА начали восстанавливаться.

- Выбирайте опционные серии с датами экспирации 7-30-60, чтобы временной распад был в вашу пользу, как это было с путами.

- Стремитесь продавать коллы с высокой подразумеваемой волатильностью (IV).

- Как и в случае с опционами пут, используйте возможность закрыть сделку с прибылью в половину опционной премии и переоткрыть заново, продав новый опцион колл.

Мы можем продолжать цикл продажи покрытых коллов до тех пор, пока не компенсируем разницу между рыночной ценой БА и ценой исполнения опциона пут, после чего БА можно держать до момента исполнения опциона колл.

Выводы

Рано или поздно все этапы стратегии будут пройдены. В определённый момент опцион колл будет исполнен (когда цена акции превысит страйк) и акция продана. Кроме этого, вы всегда можете продать акции и откупить проданный колл, и далее начать новый цикл стратегии колеса.

Доходность по данной стратегии формируется суммированием сразу нескольких источников прибыли, в числе которых:

- премия от продажи опционов пут и колл,

- доход после продажи БА,

- в зависимости от типа БА, это также могут быть дивиденды на БА.

Стратегия имеет ряд преимуществ:

- Часто это проще классической торговли, при этом необязательно тратить на трейдинг много времени.

- Стратегия генерирует более стабильный доход, чем классический трейдинг

- Стартовый капитал для торговли может быть не очень большим — вы можете выбирать БА, которые стоят недорого.

- Стратегия подходит для разных уровней риска

Всегда помните, что риск-менеджмент и торговый план определяют ваш долгосрочный успех, и это главное, чему стоит уделить внимание.

Для обсуждения предлагаются еще такие дополнительные варианты в случае поставки БА и риска дальнейшего падения цены БА.Из личного опыта на FORTS применимо:

1. Купить пут.

2. Продать дальний фьючерс и зафиксировать уровень цены БА в «замке».

3. Закрыть синтетикой.

4. Продать фьючерс и открыть его заново на новой серии (при бэквардации).

5. «Приписать» БА к другой стратегии и закрыть текущее «колесо».

Иногда они более эффективны и позволяют поставить ваш трейдинг на паузу, если у вас нет четкого прогноза на ближайшую перспективу.

Для более динамичного трейдинга оптимально подходят НЕДЕЛЬКИ ( даже малоликвидных БА).

PS — для любителей не читать, а смотреть видео про стратегии, в ютубе вы легко найдете по кодовым словам «опционное колесо» ролики на эту тему.

Комментарии, дополнения и критика приветствуются.

теги блога Stanis

- срочный рынок

- bitcoin

- CNYRUB

- ethereum

- eurrub

- EURUSD

- FORTS

- IMOEX

- quik

- RGBI

- Si

- акции

- арбитраж

- аэрофлот

- банки

- БРИКС

- брокеры

- бюджет

- валютные опционы

- валютные фьючерсы

- вечные фьючерсы

- вечный фьючерс

- волатильность

- вопрос

- ВТБ

- втб брокер

- выбор брокера

- газпром

- гарантийное обеспечение

- геополитика

- ГО

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- золото

- иис

- Индекс МБ

- инфляция

- инфляция в России

- календарные спрэды

- календарь инвестора

- керри-трейд

- Китай

- Ключевая ставка ЦБ РФ

- коллатеральные фьючерсы

- конференция смартлаба

- криптовалюта

- лчи 2021

- ЛЧИ 2023

- маржируемые опционы

- Минфин

- Московская Биржа

- налогообложение на рынке ценных бумаг

- натуральный газ

- нефть

- Новости

- облигации

- обучение опционам

- опционы

- опционы волатильность

- опционы на SI

- опционы на доллар

- опционы на золото

- открытие брокер

- ОФЗ

- оффтоп

- парный трейдинг

- позиционный трейдинг

- политсрач

- премиальные опционы

- природный газ

- самолет

- санкции

- санкции сша

- сахар

- сбербанк

- СВО

- синтетика

- смартлаб

- СПб Биржа

- спрэды

- статистика

- стрэддл

- США

- тарифы брокеров

- торговые сигналы

- торговый софт

- трейдинг

- Украина

- фандинг

- форекс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- хеджирование

- ЦБ РФ

- экономика

- экономика России

- юань

может сами тестово продавать одиночные путы, например, на Си на неделю.

даже один пут даст вам много полезной инфы к размышлению)))

а можете дать ваш расчет при продаже путов, например, на 17.08.23 на Si?

любой страйк на ваше усмотрение.

как известно, ГО на недельки самое высокое и фактически это и есть кэш, зарезервированный под возможную поставку фьючерса.

цифры покажут «максимальную доходность», как вы говорите.

жду ваш пример!

PS - чуть ниже можете прочитать ПРАКТИКУМ

Stanis, «если считать на капитал задействованный в сделке — 1% в неделю. Или (1,01)^52 = 67.7% годовых, что неплохо как мне кажется))

При этом риск по сделке — по сути такой же, как если просто держать позицию по долларам во фьючерсе.»

если интересно, см. подробности внизу ленты.

Для активного управления — продаем ПУТЫ с дельтой 0,5 на ЦС

Дл пассивного управления — продаем ПУТЫ с дельтой 0,10-0,20, то есть вне ЦС

Выбираем опционы с экспирацией 1-4 недели (для начала).

Удачи!

Stanis, «если считать на капитал задействованный в сделке — 1% в неделю. Или (1,01)^52 = 67.7% годовых, что неплохо как мне кажется))

При этом риск по сделке — по сути такой же, как если просто держать позицию по долларам во фьючерсе.»

ответ коллеги -см. внизу ленты, если интересно.

«я Вам верю, просто лень всё перепроверять, просто когда-то давно (года 2-3 назад), была подобная тема на смарт-лабе, найти не смог.»

так 2-3 года и доллар был другой, и IV, и жизнь наша была совсем иной.

все течет, все меняется.

не ленитесь, перепроверьте на тестовой продаже сегодняшнюю волатильность и возможности.

или арбитражте, если умеете и знает как на этом заработать.

а писать для новичков недостоверную на сегодня инфу несолидно для опытного трейдера )))

Клиенты ФИНАМа, у которых есть прямой выход на американские биржи, могут воспользоваться.

Да и ликвидности у нас пока маловато: я тут пыталась хеджироваться опционами по Газпрому, да ничего не вышло.

для нашего рынка в качестве БА отлично служат фьючерсы.

фьючерсы на акции поставочные (американские).

согласен, что не все брокеры дают выходить на поставку.

значит, выбирайте, например, ОТКРЫТИЕ, там нет проблем с поставкой и спокойно торгуйте Газпромом, Сбером, Лукойлом, ВТБ...

мне лично вполне хватает поставки в виде фьючей на Си,NG, ВТБ.

Вы имеете в виду ПРЕМИАЛЬНЫЕ опционы?

Про них надо пока или забыть ( они без поставки), или адаптироваться к ним.

я любитель липс.

и у меня куча проданных сишек P55000… Р75000 на сентябрь, декабрь.

но тут нужно просто ждать или роллироваться, когда выгодно.

скучно, монотонно, прибыльно!

не понял вопрос.

по какой стратегии?

или что вы имеете в виду?

Но там приходится держать почти до экспирации.

Если продавать недельки на Си без фанатизма, то выходит 30-50% годовых в среднем.

ГО неделек это и есть кэш на БА.

Посчитайте сами доходность премия/ГО.

Хоть в эксель данные заносите из терминала, показывая «бумажный» результат

Будьте настоящим трейдером с яйцами!

а пример показать сами можете?

по своей стратегии.

от начала и до конца.

ЗЫ — в Клубе нефтяников ( на смартлабе) регулярно выкладывал примеры реальных сделок по колесам, широким стрэнглам и даже по «матрице» на NG!

только нахер никому не надо )))

а я 2 месяца выкладывал покрытый пут на Си в своем блоге с января по март прошлого года (((

лишь один человек проявил интерес, и то не до конца.

наверное, НЕлинейность не всем понятна и подходит.

вы заметили, что первые вопросы — а какая доходность?

поэтому и ваш скрин не вдохновляет публику.

здесь же нет 1000% (((

значит, большинству подавляющему опционы неинтересны (((

поэтому свои стратегии выкладываю в «стол», для себя.

мне домино неинтересно, люблю шахматы.

а большинство предпочитает домино — купить биток, какой-нибудь шлак — а вдруг «рыба» выпадет?

но, наверное, даже наша полемика для кого-то все-таки окажется полезной.

в личке я общаюсь на другом уровне, и публичность часто только вредит.

А опционы да, это шахматы. Но иногда и покер — когда в стакане нас мало.

имел в виду случайность выбора костяшек в домино (черный ящик).

в шашках и шахматах шансы у сторон изначально равны.

покер в опционах это айсберги, «плиты», заявки-поддавки и т.д.

Хотела продать купленный опцион с прибылью. Нашла в стакане кто бы у меня купил его по подходящей для меня цене. Оформила ордер на продажу и потянулась пальцем отправить его брокеру. В момент касания пальца на кнопочку мышки та позиция в стакане, об которую я хотела закрыться, вдруг передвинулась на 10 пунктов в невыгодную для меня сторону. Ну что ж, закрыться-то надо. Согласилась на новую цену и снова попыталась отправить заявку на сделку. И вновь цена в стакане отскочила еще дальше. Ёпсель-мопсель! И кто же надо мной так «шуткует»?

Это биржевые роботы маркет-мейкера или наши ушлые алготрейдеры не дают мне заработать на мороженое?

бывает)))

моя версия это барабашка!

тоже встречал такое,

особенно на вечерке.

алготрейдеры испытывают на живом стакане свои придуманные хитрости.

Имхо, сильно переоцениваете. При нормальном рынке не то что за $5 не продадите, а хорошо если он вообще что-то будет стоить. Реально, $0.01-$0.5. Даже страйк 50 будет стоить $2,5 примерно. В общем, копейки.

это просто пример из американского источника.

вот опыт нашего смартлабовца — где-то 48% годовых.

www.youtube.com/watch?v=1ilfOTvhT6I

возьмите наш рынок и реальные котировки.

Вот реальность:

у меня нет доступа на американский рынок, не торгую там.

поэтому не могу дать коммент.

со слов коллег, вернувшихся на наш рынок, на FORTS у нас условия лучше, при всех его недостатках

«пробовал я когда-то много лет назад подобное на американских акциях, но быстро разочаровался.»

много лет назад я тоже начинал торговать через английского брокера на CFD, даже однодневные там были.

и тоже разочаровался, так как не оценил те возможности, которые уже тогда были.

сегодня уже и рынок другой, и возможности иные.

5-10% в валюте это совсем неплохо, мне так кажется )))

Так это в лучшем случае, а так скорее всего ниже нуля. На благоприятном рынке доходов много, но копеечные. А на медвежьих провалах убытки на порядок больше из которых можно и не выбраться.

так это зависит уже от вашей квалификации.

никто не вынуждает применять только «колесо».

есть много других эффективных стратегий.

только для вас.

еще раз про «колесо»

в моменте NG на Р2500 при БА 2950 продаем 194/1840=10,54%/20=0,527х360=189,72 % годовых при риске в 10% на 20 дней до экспиры.

Очень даже хорошо!

а почему считаете что риск 10%? А если пойдет ниже 2500?

риски индикативно оцениваю по дельте.

пойдет ниже, с удовольствием приму фьюч по 2500!

а дальше читайте мой пост внизу.

продам, например, дальний фьюч, получится спрэд и можно будет торговать в стакане " спрэд между фьючерсами" легко и просто.

присоединяйтесь!

Даже если БА упадет до 1250, например? Как это было совсем недавно.

во-первых, у FORTS совсем другие спецификации на NG.

во-вторых, 10% риска это только на 19 дней до экспиры на FORTS.

в-третьих, если IV так скачет по вашему прогнозу, то лучше использовать динамически управляемый паритетный купленный стрэддл (матрицу Такоева, которую никто так и не удосужился изучить и творчески осмыслить)

как раз очень даже принципиально!

почитайте спецификацию и поймете разницу между стандартным, мини- и микро-контрактом.

если вы не готовы принять поставку БА изначально, дополните «колесо» защитой сразу и все дела.

ну если есть разница между 100000$ или 10000 рублями, для меня это принципиально!

«контракт иногда имеет склонность к обрушению на десятки процентов за несколько дней,»

значит, у нас в запасе есть еще несколько дней :)

когда может сработать стоп-лосс в 50% от премии.

так что без штанов не останемся.

а не сбудется ваш армагеддон, заработаем на вторые штаны)))

а временной лаг этого падения вы учитываете?

целых 3 месяца?

тогда самая опасная валюта рубль — за год упал по вашей логике на 76%!

Давайте измерим точно — среднемесячный ATR(процентный) на данный момент 46%.....

оценивайте риски по вашему методу и принимайте решение.

все индивидуально.

если я продаю ПУТ, это не единственная позиция в моем портфеле по NG.

для крупных сумм рационально купить пониже защитный пут и получить меньший потенциал прибыли при ограниченном риске.

или построить синтетику — по ситуации, что лучше м выгоднее.

могу взорвать вам мозг)))

против проданного пута можно держать самый дальний проданный фьюч.

конкретные коэффициенты пропорции рассчитываются по профилю улыбки.

мы просто продали ПУТ.

изначально.

как обычное колесо.

где здесь лонг?

вас же беспокоит ход вниз ниже страйка пута.

поэтому и снимем это риск продажей самого дорогого и дальнего фьюча.

путу жить осталось 19 дней, а фьючу 90 дней.

разницу чувствуете?

при желании можно и проданный фьюч захеджить покупкой паралелльного дешевого колла.

но это уже будет полу-фьючерс ( разбирали и такую стратегию ранее).

самое главное, чтобы всегда было положительное МО и узкое окно допустимого риска выстроенной комбинации.

подобные «эспандеры» конструируются индивидуально

Но если к проданному путу добавляете проданный БА, то получаете уже эквивалент проданного кола с ограниченной прибылью на снижении БА и неограниченным убытком на росте БА. То есть, это уже как бы шорт получается.

отлично!

ничего не понял, но за логику 5! )))

шутка!

вот таким анализ и должен быть, чтобы понимать, где, как и на чем мы зарабатываем, а где попадаем в зону риска.

высший пилотаж — это остаться в широком прибыльном боковике, где БА может гулять сам по себе, а профит нам по-любому идет.

мой шикарный пример -Р55000...-С111000 по сишке ( «матрешка» из стрэнглов) + Фьючи по ЦС.

пока писал, исполнились заявки на -С112500.

Ну это уже будет новая позиция, которая может тоже закрыться как угодно. А убыток по старой позиции уже зафиксирован.

по старой позиции у нас не будет убытка ( страйк поставки-премия) .

а для новой позиции откроем новую стратегию.

но это уже другая история.

Дай бог, как говорится :)

желательно продавать путы с «жирными»премиями — 500...3000 рублей.

чтобы была подушка безопасности и можно было, при необходимости, продать БА с проскальзыванием, но с плюсом.

это для одиночных классических колес.

для полу-спрэдов и полу-фьючерсов более важны страйки и спаренные ноги.

Или были проданы путы, котировки опять резко пошли вниз, вам поставили акции по цене существенно выше, чем они торгуются после падения. Неприятно, придется пересиживать убыток или фиксировать убыток или усредняться.

Просто англоязычные инвесторы считают эту стратегию наименее рискованной. Видимо, я каких-то рисков не вижу

пусть коллега ответит на ваш вопрос.

а я вставлю свои 5 копеек.

уже целый год продаю методично путы на сишку внизу и коллы вверху (55000...11100).

ни одной поставки в виде фьюча не было!!!

при этом это позиции, покрытые БА.

резюме — контролируйте риски и применяйте разные стратегии.

Ну вы же сами ответили на свой вопрос :)

Поэтому, дополнительно к просто желанию продавать голые путы нужна еще торговая стратегия, протестированная на истории, эксплуатирующая какие-то рыночные неэффективности. А опционы это всего лишь инструмент для реализации этой стратегии.

у меня 5 основных стратегий на валютах — покрытый колл, широкий стрэнгл, календарные спрэды, полу-кондор и «колесо».

все как бы работает.

приоритет по ситуации и уровню волатильности.

а зачем?

вы же сами только что написали

«только нахер никому не надо )))

если вы в первопрестольной, приезжайте в офис, все покажу.

я же не инфоцыган, зачем людей пугать доходностью?

налоги плачу, регулярно вывожу, спокойно торгую.

«а нахер вам это надо?» )))

лучше спите спокойно и безмятежно.

вашему роботу я не конкурент!

я лучше))) — ваша цитата про меня.

и вам живой пример про «колесо»

в моменте NG на Р2500 при БА 2950 продаем 194/1840=10,54%/20=0,527х360=189,72 % годовых при риске в 10% на 20 дней до экспиры.

Очень даже привлекательно!

и где же я ввожу в заблуждение доверчивых коллег, если постоянно напоминаю " контролируйте риски"?

и пишу про «дополнительные варианты в случае поставки БА и риска дальнейшего падения цены БА.»?

вам не понравилось видео Гвардиева — напишите свои варианты, как действовать при риске дальнейшего падения.

чем торговать или не торговать — это выбор каждого.

торгуйте купленными стрэддлами — и вам всегда будет комфортно!

«а «опыт» вашего коллеги — полная туфта!»

коллега прилично зарабатывает на многих стратегиях.

как можно, не зная деталей, так оценивать трейдинг ?

про Севена 7 вы тоже так думаете?

и про других?

если «чужие матрицы» не интересуют, зачем походя негативить и троллить коллег?

или они вам не коллеги?

мы же здесь просто общаемся, как можем, для пользы дела.

опционщиков и так мало.

в общем, давайте хоть и не дружить, так хоть и не кидаться каменьями...(((

я стараюсь писать про удочку, а вы показываете мельком садок с выловленной вами рыбой...

процесс ловли мною рыбы — монотонный и скучный, народ не вдохновил, интересантов оказались единицы.

в личке на все конкретные вопросы стараюсь отвечать.

как-то так.

На более сложное пока не замахиваюсь, этого пока хватает.

Пожалуйста, пишите ещё. Читать интересно.

спасибо за коммент!

значит, хоть кому-то интересно читать про разные стратегии.

если полезный пост, закиньте его в избранное себе.

многие забывают про эту полезную фичу )))

предложите свою стратегию.

а так ваш коммент имеет нулевую ценность.

и относится к категории «чушь собачья», которую вы, очевидно, хорошо знаете (((

надо уметь зарабатывать на эффективности рынка.

множество давно проданных Р55000… Р75000 на сишку до конца года уже принесли и приносят профит каждый день.

не нравится колесо?

в корзину его и полный игнор!

и нет смысла писать про дешево/дорого.

линейщики всегда страдают этим.

drive.google.com/file/d/1RtNcLEJCzYkgYoVLktnhyF7UpPVvbVKD/view?usp=drivesdk

Рекомендую внимательно изучить. В табл.3 приведен численный пример для бестрендового рынка (когда якобы стратегия должна раскрыться во всей красе)

По вашей рекомендации для начала решил посмотреть сразу в таблицу 3.

Пример, конечно интересный, но на мой взгляд специально подобранный пример.

Что мешает в рассматриваемом примере на этапе получения Базового актива по 103 продавать опционы Call каждый месяц именно по этому страйку (103). И тогда пример получает совсем другой смысл. Мы соберём в данном примере все премии и не получим убыток по БА.

Автор в примере при снижении цены до 100 продаёт Call по текущим ценам (100), фиксируя тем самым каждый раз убыток по Базовому активу, при дальнейшем росте до 103.

На мой взгляд, пример притянут немного за уши.

И потом, сейчас есть недельные опционы, с ними картинка получается намного интереснее.

А вообще на более детальное изучение статьи уйдёт время)) И ещё раз спасибо! Интересное чтиво)))

А продавать всегда по 103 имеет смысл именно в том случае если мы не хотим получать убыток по БА. Нам по идее и не надо знать куда рынок пойдёт. Мы просто владеем БА по 103 и регулярно получаем на него премию по опционам. (а если это будут недельки, то суммарный процент премий будет чуть интереснее чем на месячных опционах). Об этом я выше и говорил, что если у нас есть инвестор, который и так планирует держать БА, то почему бы ему не продавать постоянно опционы Call «вне денег», чтобы получить доп. доходность.

Ну и для примера последнего времени, RI не растёт уже достаточно давно, при этом доходность проданных недельных Call опционов на страйке выше на одну ступень от текущей цены колеблется что то около 500-1000 пунктов (0,5-1% на капитал), что даёт максимальную потенциальную доходность в год от (1,005)^52 = 27% до (1,01)^52 = 67% .

Ришка вообще не подходит для бай-холда в принципе из-за особенностей дизайна контракта, на долгосрочном периоде будет наблюдаться нехилый распад

продажа пута это принятое обязательство КУПИТЬ актив по заранее известной цене ( цена страйка), если она дойдет до этого уровня.

для этого у вас должны быть на счете свободные деньги для такой покупки.

знание-сила!

тогда соглашайтесь, все внимательно читайте, считайте и вперед!

продайте сегодня 1 (один) ПУТ на Си под завтрашнюю экспирацию.

PS — я продаю в моменте Р94000 за 60 рублей.

присоединяйтесь!

«это шесть сотых процента в неделю от цены БА.»

цифры в студию!

вы о чем пишете?

60/13140=0,457% за 1 день/х360=164,52% годовых

Экспирация завтра, если вы про мою продажу пута Р94000 за 60 руб.

вы так и не поняли, в чем суть.

60/13140=0,457 это за ДЕНЬ, то есть до конца сегодняшнего дня.

а вы подумали 60/94000=0,064 от номинала страйка?

считать нужно от ГО.

но даже если за неделю будет плюс 0,457, это будет 0,457х52=23,76% годовых.

лучше всякого депозита в банке.

реально по доходности от номинала счета 30-50% годовых это минимум, ниже которого вообще не стоит торговать деривативами.

имхо, облигации 8-10%, акции 15-20% и деривативы

45-50% годовых это и есть бенчмарки для рынка на сегодня при всех рисках и текущей волатильности.

Stanis, у меня руки чешутся продать, но пока некоторые моменты не понятны и надеюсь с Вашей помощью проясню.

посмотрите лучше видео на ютубе от Александра Гвардиева про колесо.

а руки чесаться не должны )))

им надо еще лимитки выставлять!

Начала слушать.

Кажется, я про опционы весь ЮТуб перелопатила. Ан нет, с ним я не пересекалась.

«Кажется, я про опционы весь ЮТуб перелопатила.»

вы не пересекались еще со многими — Плешков, Активный Инвестор, Такоев, Каленкович, Твардовский, Чекулаев, Ильинский, Коровин...

не говорю уже про англоязычных «гуру» :)

или я не прав?

От форексной песочницы не могу оторваться. Там у меня многолетний опыт. Его на фьючерсы можно перенести, а в опционах он почти бесполезен. И где Вы раньше были, когда я в одиночку грызла этот гранит!

Да, Пахомова тоже знаю.

отвечу философски — каждый должен грызть свой гранит!

это сейчас море инфы и источников.

а раньше было очень скудно.

мне повезло — начал изучение опционов с англоязычных книг.

теория это хорошо, но практика лучше.

Где ты раньше был, когда я с другим --

С нелюбимым над пропастью шла?…

==========

продажи опционов покрытые деньгами — прикольные покрышки у колесницы)))

главное, что КОЛЕСНИЦА едет!

не все поняли, что это не про одиночное «колесо».

именно колесница как набор торговых правил.

а одиночное «колесо» всегда можно пристроить к другой стратегии.

счастливого пути

(Stanis, маслопроводный шланг вышлю если чо, телеграфируйте))

так это антилопа гну!

шедевр раннего автомобилестроения.

но ведь она ездила по земле, даже с ветерком

С Veterokом на Антилопе не получится, она со мной в будущее...

(стратегию щипачей предлагаю подарить Рапсодии, это его стихия)))

про щипачей это очень неоднозначно, особенно в отношении BR.

но вам виднее — с кем и куда вы в будущее или кому чего дарите...

тут я вне ваших планов.

сегодня экспирация, цейтнот (((

Во-первых, низкая ликвидность — позиция набирается НЕДЕЛЯМИ и заявки сутками висят в ожидании исполнения. Стаканы полупустые!

Во-вторых, когда наливается профит и хочется закрыть хотя бы часть позиций — этого также не получается сделать из-за конского спрэда в стакане и приходится ждать экспирации, а к тому времени цена уже может развернуться...

В-третьих, премия недельных опционов настолько мала, что несопоставима с рисками!

И, в-четвертых, некоторые брокеры требуют закрывать фьючерсы перед экспирацией, чтобы не выйти на поставку! Да-да, к говнобирже с ее проблемами присоединяются говноброкеры.

Резюмируя: гладко на бумаге, да забыли про казино…

значит, проблема не в самой стратегии, а в нашем рынке и брокерах.

может, кто-то еще вам ответит, но нового вы ничего не написали.

про недельки вы неправы.

смотря у кого какой опыт и как вы умеете кросс-маржировать ГО, чтобы премии были выгодными по критерию премия/ГО.

никто не мешает «колеса»комбинировать с другими стратегиями и получать желаемое.

Для фиксации профита приходится выкручиваться — продавать и докупать новые опционы, что снижает доходность и увеличивает риски, т.к. вместо сокращения числа контрактов их наоборот приходится наращивать и затем хэджировать.

«Для фиксации профита приходится выкручиваться — продавать и докупать новые опционы, что снижает доходность и увеличивает риски, т.к. вместо сокращения числа контрактов их наоборот приходится наращивать и затем хэджировать.»

именно так!

правда, можно сделать проще — поставить «замок» для фиксации профита.

но для этого вам нужно досконально изучить марицу Такоева, внести в нее некоторые дополнения и понимать, как синтетика может помочь в такой ситуации.

то есть у вас должен быть готовый алгоритм как для фиксации текущей прибыли, так и для конвертации «колеса» в некий «квадрат», который перестанет катиться и будет покорно ждать либо экспирации, либо использоваться как элемент другой комбинации.

ведь опционы это универсальный конструктор для построения любой стратегии для любой ситуации на рынке.

мощь и красота опционов кроется в их НЕлинейности и возможности всегда ограничивать риски!!!

Еще издавна усвоил, что с опционами на акции сложно из-за низкой ликвидности и большого спрэда: «вход — рубль, выход — десять», а ведь именно под них заточена «Колесница». :)

Предусмотрено автоматическое исполнение, если опцион окажется в деньгах.

Еще может случиться так, что спекулятивная поза создается за несколько дней перед экспирацией в надежде, что цена не дойдет до страйка и контракты «сгорят»; но из-за каких-нибудь внезапных геополитических событий, цена резко уходит вопреки ожиданиям и приходится оперативно вмешиваться, докупаясь фьючерсами или новыми опционами. Иначе запросто можно получить маржин-колл на несколько миллионов.

В случае с «колесницей» ГО должно полностью покрывать стоимость поставки, там таких рисков уже не будет. :)

Да и доход 50-100% без серьезного риска не бывает.

Если бы так было, то никто бы не работал на дядю, а колесил опционы :)

используйте «колеса» с хеджем и в спрэдах.

и колесите с профитом :)

Заодно новорожденный кальк от мосбиржи прорекламируете ))

-Р+С-F-C

завтра важная для меня экспирация — нет времени сейчас больше!

Если можно поясните пожалуйста такой риск и что делать в этот случае. Сейчас сморю на стоимость пута Si 96 страйк с волотильностью 24,847 экспирация 17,08,23 теоретика у него 1455. К примеру я его продал и завтра-послезавтра начнется безоткатное укрепление рубля. К следующему ПН 14.08.23 страйк уже будет 94 т.е. я буду в небольшом убытке, и далее на экспирацию я выйду на страйке 93,5.

Как бы вы обыграли данную ситуацию. Спасибо за ответ.

PS В опционах не силен немного знаю теорию и пару раз покупал путы и колы.

скачайте бесплатно книгу Силантьева «Логика опционной торговли»

в конце есть справочник стратегий.

так очень доходчиво и подробно интересующая вас стратегия разобрана.

Для активного управления — продаем ПУТЫ с дельтой 0,5 на ЦС

Дл пассивного управления — продаем ПУТЫ с дельтой 0,10-0,20, то есть вне ЦС

Выбираем опционы с экспирацией 1-4 недели (для начала).

Удачи!

1. ПУТы продаём по активам, в которых прогнозируем рост, боковик, или не сильное падение.

2. Управление Капиталом. Продаём такое количество ПУТов, чтобы при получении БА не вылезти за отведённую для данного актива долю в Капитале.

Например.

1. Прогнозируем, что рубль не начнёт в ближайшую неделю сильно укрепляться.

2. По нашей стратегии, к примеру, 1 контракт SI (что равнозначно владению 1 т$) как раз подходит по стратегии управления общим портфелем.

3. Продаём 1 ПУТ...

P.S. эххх не удержался, чтобы не «Поумничать». Если что — сорри, что влез не в свой топик. Тема просто откликается)))

отлично!

дополняйте и аргументируйте.

без обратной связи получится монолог.

а нужен активный диалог для общей пользы.

«3. Продаём 1 ПУТ...»

а можете дать свой пример и расчет, например, на следующую недельку по Si?

для наглядности и корректности.

Сразу оговорюсь, это только пример и не является ИИР.

На момент написания поста 11.08.2023, перед открытием торговой сессии, Сентябрьский фьючерс на доллар 96 800

Можно поработать по стратегии Опционного колеса.

Несколько допущений для примера:

— Допустим наш капитал, задействованный в торговле на фондовой бирже составляет 1 млн. руб.

— Допустим по нашей стратегии диверсификации мы должны держать 20% от своего капитала в $, чтобы таким образом покрыть часть риска от девальвации.

Итого, мы готовы владеть долларами США примерно на 200 т.р., что составляет чуть больше, чем 2 000 $. Или если переводить на количество фьючерсных контрактов то по текущим ценам – 2 контракта сентябрьского фьючерса на $ (SIU2023).

Итак, ПРИМЕР:

На момент написания поста теоретическая цена PUT опционов

1026 п. (страйк 96 500) и 796 п. (страйк 96 000). (Данные приложения ВТБ)

Или в процентах к стоимости контракта (1,06% и 0,83% соответственно)

Более консервативно – оба на страйке 96 000

Чуть более рисково – один на 96 500 и один на 96 000

Максимально близко к текущей цене – оба на 96 500

ВАРИАНТ 1. Цена фьючерса выше 96 500. Т.е. выросла.

Опционы не исполнились, мы получаем всю премию полностью. Итого примерно 2 000 п. Или примерно 1 % в неделю от выделенной под $ доли в капитале (т.е. от 200 т.р.)

ВАРАНТ 2. Цена фьючерса – снизилась ниже 96 500.

— У нас в портфеле появляется 2 фьючерсных контракта на $ по стоимости 96 500.

— Мы получили полностью премию за два опциона примерно 2000 п.

Или другим словами у нас есть два контракта, которые обошлись нам по 95 500, с учётом полученной премии от продажи PUT опционов.

Ну, а дальше можно будет использовать вторую стадию этой стратегии. Продавать 2 опциона Call.

Отлично!

Просто супер!

Теперь посчитайте планируемую доходность.

в первом варианте.

Но так как БА у нас фьючерс, то в расчет надо брать величину ГО.

И сколько получится в годовых %%?

для второго варианта какая будет цена покупки фьючерсов с учетом премий?

Смотрим на наш расчет и принимаем решение.

Скажите ваше предложение, чуть подробнее, я скажу свое.

По поводу доходности.

В своих действиях никогда не задействую полностью всё плечо. А точнее обычно действую примерно как в описанном примере.

Поэтому и считаю доходность на капитал, именно потому, что у меня всегда на счете средств больше чем задействовано под ГО. Т.е. я торгую опционами и фьючами с плечом 1:1.

Для меня это своего рода защита от Черных Лебедей, которые нет нет да и прилетают к нам, совсем нежданно.

И итоговая годовая доходность в районе 50% меня более чем устраивает. При рисках не выше стандартных рыночных.

По поводу примера, во втором случае — если исполнится фьюч, до номинально цена его будет 96 500, а реально с учётом премии где-то около 95 500.

По поводу принятия решений на этой неделе. Я пока «на заборе». Как и писал где-то выше, сейчас в моменте использую больше спреды, нежели «колесо».

хорошо,

по вашей методике по варианту 1 какова будет доходность в %% годовых после закрытия позиции?

это я к тому, что много скептиков считают, что доходность на деривативах вообще и по «колесу» в частности «максимальная доходность при справедливой оценке опционов будет равна процентной ставке. Ну и минус комиссии брокеру за сделки.»

нужен ваш расчет по вашей методике как независимого эксперта!

При этом риск по сделке — по сути такой же, как если просто держать позицию по долларам во фьючерсе.

" если считать на капитал задействованный в сделке — 1% в неделю. Или (1,01)^52 = 67.7% годовых, что неплохо как мне кажется))"

полностью разделяю ваше мнение!

скептиков и пессимистов трудно убедить словами.

нужны только цифры.

спасибо за интерактив!

думаю, всем полезно, в том числе и «гуру» узнавать новое.

PS — риски можно снижать, купив вместо фьюча колл с дельтой 0,80..0,90 — резко экономится ГО, динамику фьюча коррелирует на 80%, а проданные сверху коллы формируют вполне спокойный управляемый спрэд.

но раз вы торгуете спрэдами, то все это знаете...

«сейчас в моменте использую больше спреды, нежели «колесо».»

я тоже сторонник спрэдов.

бОльшая часть портфеля всегда в них.

«колеса», писал уже, открываю при дельте 0,10...0,20 и 0,50 по ситуации.

и если они открыты на 3-6 месяцев, то постепенно становятся частью спрэдов либо закрываются.

Сэр, простите великодушно — сегодня действительно некогда (((

Беру отгул на СЛ.

мы же не инфоцыгане.

и сладко петь не будем.

смотрите выше, как коллега разбирает по «косточкам» колесо на Si.

у меня только одно дополнение — если каждый день на рынке вероятность движение вверх/вниз 50/50, то на опционах мы может эту вероятность для себя повысить до приемлемого уровня.

есть постулат — все стратегии хороши.

нужно только их вовремя и правильно применять.

по ситуации на рынке.

«колесом» могут быть и продажи коллов, и спрэдовые пары.

но главное — это должны быть ПОКРЫТЫЕ позиции — кэшем, БА, другими деривативами противоположного направления.

тогда все будет нормально, управляемо и комфортно.

а таблетки пьют инвесторы и трейдеры, торгующие на эмоциях и в общей толпе.

и «попадают» даже на облигациях, структурных продуктах и т.д.

в любом случае есть такая интересная стратегия.

но выбор всегда за вами!

Stanis, с первой часть опционного колеса разобрались, теперь переходим к следующей части )

Пример: 7 сентября продан 97500 пут Si

Сегодня происходит укрепление рубля, и позиция в приличном минусе.

Что-то делать в моменте? или ждать до экспирации опциона и дальше смотреть в какой из вариантов мы попадём?

Что если БА будет продолжать падать?

Итого, дотянул до экспирации )

Убыток 106р за опцион и 775р за поставленный фьючерс.

В моменте просадка была более 3к.

ГО ~13900р.

Если загружать депозит на 1/3, то итоговый убыток 2% или 110% годовых )

Этап 3 Колесницы: После экспирации продал 97500 call за 900 — и уже вышел в плюс, относительно вчерашних убытков )

как говорят англичане, «опыт это сумма собственных ошибок» )))

для начала надо поглубже продавать или наоборот на ЦС для увеличения вероятности поставки.

в общем, любую стратегию нужно обкатать и подстроить под себя.

я стараюсь продавать «колесо» с премиями 500-1000.

Stanis, правильно ли я понял теорию? )

Я посмотрел историю сделок:

8 сентября 17.59, цена БА 97950 — продал ближайший пут 97500 за 665п

14 сентября 18.50, цена БА 96700 — чтобы не попасть на поставку, мне нужно было продавать -3 страйка, там явно было меньше 500п. Вроде правильно всё сделал )

До этого уже 2 раза продавал путы и не выходил на поставку )

Я не до конца понял этот параграф:

Если откупить опцион, то что делать дальше? продавать новый пут ближе к цене БА (которая выросла)? или просто ждать экспирации?

Заранее спасибо )

все то же самое, что описано выше.

на западных биржах торгуются преимущественно ПРЕМИАЛЬНЫЕ опционы.

в отличие от наших, они поставочные.

но «колесо» одинаковое, только вид сбоку )))

замок обычно ставится, когда достигается ТБУ (точка безубыточности).

то есть «когда цена опустится ниже страйка на величину премии».

есть поставка или нет, какая разница.

не хотите исполнения, закрывайтесь досрочно или роллируйте.

удачи!