SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. InvestHero

Почему ФРС может повышать ставки не так агрессивно

- 19 июля 2022, 11:14

- |

Пролог

На прошедшей неделе инвесторы были шокированы публикацией данных по инфляции за июнь в США. Цены в стране ускорились на 9.1% г/г против ожиданий в 8.8% г/г. Основными причинами более высокого темпа роста инфляции стали рекордная стоимость энергоносителей и стоимость продовольственной корзины. В свою очередь, базовый индекс потребительских цен (не включает еду и топливо) продолжил замедляться и составил 5.9% г/г против роста на 6% г/г в мае.

Также Китай опубликовал данные по темпам роста ВВП страны, которые оказались на уровне 0.4% г/г против ожиданий в 1% г/г. Эффект замедления экономики Поднебесной был связан с карантинными ограничениями в стране, которые ослабили свое давление на экономику, но все еще присутствуют в некоторых городах. Это первый важный звонок к тому, что потребление основных промышленных товаров, таких как медь, сталь, нефть снизится и дальше, что принесет еще бОльшее охлаждение рынку товаров. Но при чем тут ФРС и Китай?

Давайте разбираться.

В статье мы расскажем, что:

Китай – это основной потребитель многих промышленных товаров

Экономика Поднебесной во втором квартале 2022 года показала рост всего на 0.4% г/г, что стало минимальным значением за последние 2 года. Замедление экономики Китая — это итог повсеместного введения карантинных ограничений в стране, которые плавно перетекли и в 3кв. 2022 года. Но почему замедление темпа роста так опасно для мировой экономической системы?

Замедление экономики мировой кузницы товаров – это снижение спроса на промышленное сырье, например медь, сталь, нефть, уголь и так далее. В первую очередь это связано с тем, что Китай потребляет от 20 до 70% мирового промышленного сырья, и значительное замедление спроса окажет негативное влияние на всю экономическую цепочку по всему миру, что может только ускорить приближение рецессии. В свою очередь, не стоит ожидать и высоких темпов роста ВВП страны в 3кв. 2022 года в связи со все еще падающими инвестициями в строительную отрасль, которая занимает около 30% в ВВП страны.

Так, например, в ожидании рецессии промышленные металлы, металлы платиновой группы, сталь, медь и так далее уже значительно скорректировались в цене, показав среднюю динамику за прошедшие 3–4 месяца -30% от максимумов. Данные по Китаю только ускорили этот процесс. Охлаждение сырьевого рынка сведет на «нет» финальный виток инфляционной спирали.

ФРС может повышать ставки не так агрессивно, как это закладывает рынок

Вышедшие данные по инфляции в США показали, что цены в стране ускорились на 9.1% г/г против ожиданий в 8.8% г/г. Основными причинами более высокого темпа роста инфляции стали рекордная стоимость энергоносителей (+41.6% г/г), стоимость продовольственной корзины (+10.4% г/г), а также shelter (стоимость домов и аренды) (+5.6% г/г). В совокупности эти категории товаров занимают около 50% в ИПЦ. В свою очередь, базовый индекс цен, без учета волатильных составляющих – продуктов питания и энергии, также оказался хуже ожиданий на уровне 5.9% г/г за счет вклада эквивалента аренды.

Мы предполагаем, что пик инфляционного витка в США уже прошел в июне и дальше пойдет замедление темпа роста инфляции г/г. Как мы указывали ранее, цены на сырье скорректировались от своих максимумов в среднем на 30%, что непосредственно будет транслироваться в уменьшение стоимости товаров и услуг. Также уходит излишний потребительский спрос на товары за счет уменьшения темпа роста располагаемых доходов. Так, например, базовый индекс личного потребления в США замедляется 4 месяц кряду. Люди меньше тратят => предприятия меньше выпускают и снижают цены, чтобы конкурировать с другими игроками. Это важный показатель, на который смотрит ФРС при решении о поднятии процентных ставок.

Также в решении о поднятии процентных ставок играет среднесрочные инфляционные ожидания. Интересный момент, что ожидания по инфляции на следующие 10 лет заякорились на уровне значений прошлого года в 2.3%, что немногим выше таргета ФРС. Инфляционные ожидания могут пойти еще ниже за счет изъятия ликвидности, которое будет идти полным ходом до 2023 года.

Наиболее важный эффект окажут продажи ипотечных облигаций. ФРС нужно стараться убирать долгосрочный фактор роста инфляции, к которым относятся цены на жилье. Скорее всего мы увидим рост ставок по ипотеке и снижение стоимости домов при сохранении арендных платежей на около текущем уровне. Также падение цен на ресурсы благоприятно сказывается на строительстве домов — предложение восстановится.

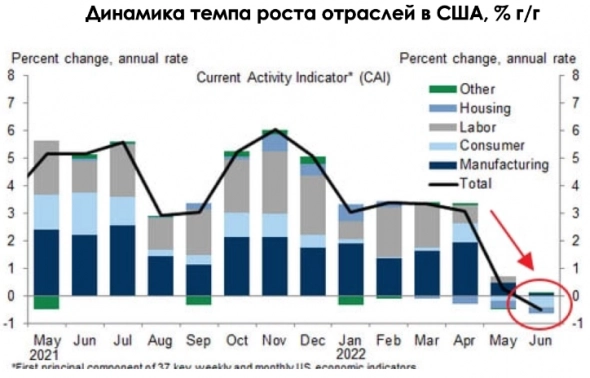

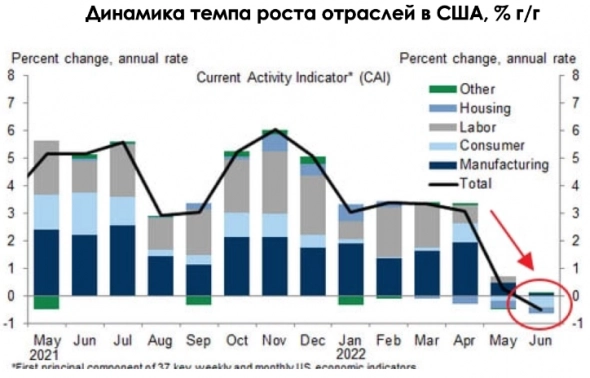

Также стоит отметить, что экономика США резко замедлилась в июне. Например, по данным GS, замедление идет по всем фронтам. Иными словами, нет поводов к тому, чтобы высокими скачками повышать ставки. Экономика охлаждается и так.

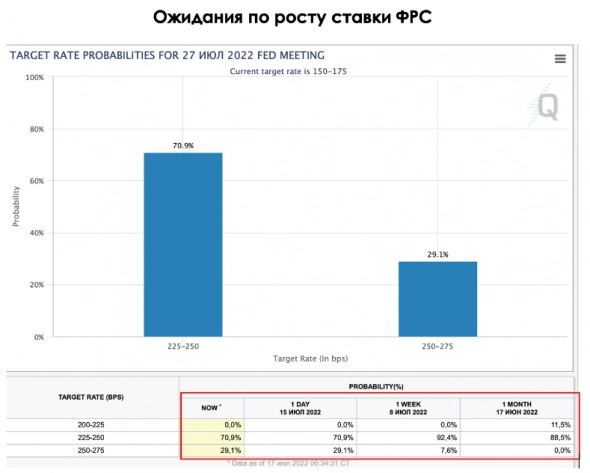

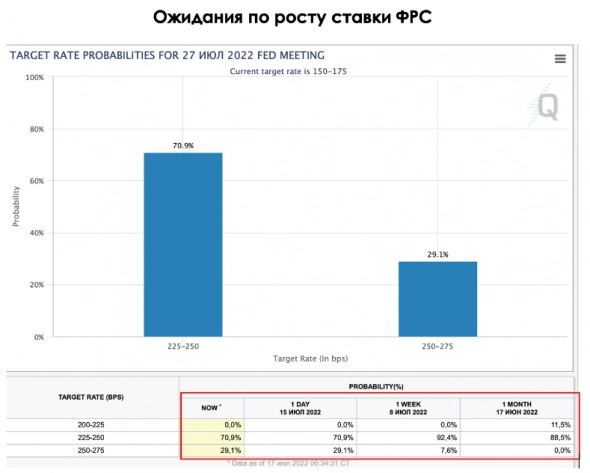

Однако рынок начал сильнее верить в поднятие ставки ФРС на следующем заседании в июле на 100 п.б., до диапазона 2.5%-2.75%. О чем также считают аналитики Citi и других инвестиционных домов, настраивая рынок на негатив.

В свою очередь, хедж фонды нарастили рекордный объем коротких позиций индекса широкого рынка, и если господин Пауэл даст намеки на «голубиную» политику в июле, то может быть резкий выкуп рынка, как раз после публикации основных отчетов у компаний. В первую очередь это техи длинной дюрации, на которые мы делаем ставки.

Вывод

Мы считаем, что у ФРС сейчас нет поводов повышать ставки выше ожиданий рынка, что в первую очередь связано с будущим снижением темпа роста инфляции, которая будет отражать падение цен на сырье и дома. Также заякоренные инфляционные ожидания около 2% нам это подтверждают. В свою очередь, экономика США начинает замедляться по всем фронтам и ускорение темпа поднятия ставок сведет экономику в рецессию и более глубокую, чем ожидает рынок. Так как с замедлением темпа роста инфляции и более быстрым поднятием ставок реальная стоимость кредита для предприятий окажется слишком высокой.

На прошедшей неделе инвесторы были шокированы публикацией данных по инфляции за июнь в США. Цены в стране ускорились на 9.1% г/г против ожиданий в 8.8% г/г. Основными причинами более высокого темпа роста инфляции стали рекордная стоимость энергоносителей и стоимость продовольственной корзины. В свою очередь, базовый индекс потребительских цен (не включает еду и топливо) продолжил замедляться и составил 5.9% г/г против роста на 6% г/г в мае.

Также Китай опубликовал данные по темпам роста ВВП страны, которые оказались на уровне 0.4% г/г против ожиданий в 1% г/г. Эффект замедления экономики Поднебесной был связан с карантинными ограничениями в стране, которые ослабили свое давление на экономику, но все еще присутствуют в некоторых городах. Это первый важный звонок к тому, что потребление основных промышленных товаров, таких как медь, сталь, нефть снизится и дальше, что принесет еще бОльшее охлаждение рынку товаров. Но при чем тут ФРС и Китай?

Давайте разбираться.

В статье мы расскажем, что:

- Китай – это основной потребитель многих промышленных товаров;

- На ожидании рецессии цены на сырье снизились и продолжают падать;

- ФРС может повышать ставки не так агрессивно, как все ожидают.

Китай – это основной потребитель многих промышленных товаров

Экономика Поднебесной во втором квартале 2022 года показала рост всего на 0.4% г/г, что стало минимальным значением за последние 2 года. Замедление экономики Китая — это итог повсеместного введения карантинных ограничений в стране, которые плавно перетекли и в 3кв. 2022 года. Но почему замедление темпа роста так опасно для мировой экономической системы?

Замедление экономики мировой кузницы товаров – это снижение спроса на промышленное сырье, например медь, сталь, нефть, уголь и так далее. В первую очередь это связано с тем, что Китай потребляет от 20 до 70% мирового промышленного сырья, и значительное замедление спроса окажет негативное влияние на всю экономическую цепочку по всему миру, что может только ускорить приближение рецессии. В свою очередь, не стоит ожидать и высоких темпов роста ВВП страны в 3кв. 2022 года в связи со все еще падающими инвестициями в строительную отрасль, которая занимает около 30% в ВВП страны.

Так, например, в ожидании рецессии промышленные металлы, металлы платиновой группы, сталь, медь и так далее уже значительно скорректировались в цене, показав среднюю динамику за прошедшие 3–4 месяца -30% от максимумов. Данные по Китаю только ускорили этот процесс. Охлаждение сырьевого рынка сведет на «нет» финальный виток инфляционной спирали.

ФРС может повышать ставки не так агрессивно, как это закладывает рынок

Вышедшие данные по инфляции в США показали, что цены в стране ускорились на 9.1% г/г против ожиданий в 8.8% г/г. Основными причинами более высокого темпа роста инфляции стали рекордная стоимость энергоносителей (+41.6% г/г), стоимость продовольственной корзины (+10.4% г/г), а также shelter (стоимость домов и аренды) (+5.6% г/г). В совокупности эти категории товаров занимают около 50% в ИПЦ. В свою очередь, базовый индекс цен, без учета волатильных составляющих – продуктов питания и энергии, также оказался хуже ожиданий на уровне 5.9% г/г за счет вклада эквивалента аренды.

Мы предполагаем, что пик инфляционного витка в США уже прошел в июне и дальше пойдет замедление темпа роста инфляции г/г. Как мы указывали ранее, цены на сырье скорректировались от своих максимумов в среднем на 30%, что непосредственно будет транслироваться в уменьшение стоимости товаров и услуг. Также уходит излишний потребительский спрос на товары за счет уменьшения темпа роста располагаемых доходов. Так, например, базовый индекс личного потребления в США замедляется 4 месяц кряду. Люди меньше тратят => предприятия меньше выпускают и снижают цены, чтобы конкурировать с другими игроками. Это важный показатель, на который смотрит ФРС при решении о поднятии процентных ставок.

Также в решении о поднятии процентных ставок играет среднесрочные инфляционные ожидания. Интересный момент, что ожидания по инфляции на следующие 10 лет заякорились на уровне значений прошлого года в 2.3%, что немногим выше таргета ФРС. Инфляционные ожидания могут пойти еще ниже за счет изъятия ликвидности, которое будет идти полным ходом до 2023 года.

Наиболее важный эффект окажут продажи ипотечных облигаций. ФРС нужно стараться убирать долгосрочный фактор роста инфляции, к которым относятся цены на жилье. Скорее всего мы увидим рост ставок по ипотеке и снижение стоимости домов при сохранении арендных платежей на около текущем уровне. Также падение цен на ресурсы благоприятно сказывается на строительстве домов — предложение восстановится.

Также стоит отметить, что экономика США резко замедлилась в июне. Например, по данным GS, замедление идет по всем фронтам. Иными словами, нет поводов к тому, чтобы высокими скачками повышать ставки. Экономика охлаждается и так.

Однако рынок начал сильнее верить в поднятие ставки ФРС на следующем заседании в июле на 100 п.б., до диапазона 2.5%-2.75%. О чем также считают аналитики Citi и других инвестиционных домов, настраивая рынок на негатив.

В свою очередь, хедж фонды нарастили рекордный объем коротких позиций индекса широкого рынка, и если господин Пауэл даст намеки на «голубиную» политику в июле, то может быть резкий выкуп рынка, как раз после публикации основных отчетов у компаний. В первую очередь это техи длинной дюрации, на которые мы делаем ставки.

Вывод

Мы считаем, что у ФРС сейчас нет поводов повышать ставки выше ожиданий рынка, что в первую очередь связано с будущим снижением темпа роста инфляции, которая будет отражать падение цен на сырье и дома. Также заякоренные инфляционные ожидания около 2% нам это подтверждают. В свою очередь, экономика США начинает замедляться по всем фронтам и ускорение темпа поднятия ставок сведет экономику в рецессию и более глубокую, чем ожидает рынок. Так как с замедлением темпа роста инфляции и более быстрым поднятием ставок реальная стоимость кредита для предприятий окажется слишком высокой.

4.4К |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Итоги первичных размещений ВДО и некоторых розничных выпусков на 10 марта 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:34

теги блога Сергей Пирогов

- ЕС

- Fix Price

- headhunter

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Итоги года

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- ММК

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- норникель

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- Ритейл

- роснефть

- рубль

- русал

- рынок акций

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- стратегии

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс ртс

- ЦБ РФ

- цены на нефть

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс

А инфляция то? Какова причина инфляции? Откуда она берется, не из воздуха же?

ФРС и есть рынок. В одном лице и ожидания, и ставки. Надо поднять ставку посильнее — выйдет плохой отчёт по инфляции и хороший по занятости. Надо не поднимать ставку — будет наоборот. Всё это одна большая игра в напёрстки. Вопрос только где была ФРС, когда инфляция росла?!.. А я скажу где — она её создавала! Задачей JP Morgana Powella было просто тянуть время. Парнишки нормально выдали бабла лохам под кредиты на кратно подорожавшие товары, теперь пришло время собирать камни, а то слишком много радостных человечков нарисовалось за последние 2 года:

— А я успел однушку до подорожания купить

— А я двушку

— А я видюшку

— А я автомобиль

а few moments later:

— Блин, хаты подешевели, а мне ещё 15 лет платить

— Биток обвалился, зря видюху брал, зачем она мне теперь

— А я взял Гранту без подушек и до сих пор доволен как слон, правда на работе сократили, ну ничего, продам её на Авито за 750, с руками оторвут!

Выше 3% прогнозы показывают, что они поднять не смогут. Но и этой ставки, вкупе с QT хватит, чтобы из 9% инфляции получить, скажем, 3%.

Металлы фсё! Золото, биток фсё! Остались фонда, нефть (особенно), авторынок и ипотечка.

А вообще они ссыкуны, я вам по секрету скажу. И будут искать малейший повод для смягчений ужесточений. Будут очередные омикроны с кентаврами или ещё какая ересь будет внедряться в инфополе для обоснования.