Блог им. Geolog72

Анализ Московской биржи

- 13 мая 2019, 17:33

- |

Московская биржа – российская биржевая площадка по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами. В состав Группы входит центральный депозитарий, а также клиринговый центр, выполняющий функции центрального контрагента на рынках, что позволяет Московской бирже оказывать клиентам полный цикл торговых и пост-трейдинговых услуг.

Группа Московская биржа монополист в нашей стране, в связи с этим, стоит сравнивать её с зарубежными аналогами:

Компания оценивается дешевле своих конкурентов – в два раза ниже среднемировых значений, но учитывая санкционные риски и малый объём рынка, низкие мультипликаторы по отношению к западным аналогам справедливы.

Операционные результаты:

Группа Московская биржа подвела итоги торгов за апрель 2019 г. Общий объём торгов составил 73,8 трлн руб.

За 2018 г. объёмы торгов снизились, это связано с санкционным давлением, многие западные участники торгов ушли, но восходящая динамика сохраняется. Лучшую динамику за апрель продемонстрировал рынок облигаций, рост составил 24,3%, рынок РЕПО с клиринговыми сертификатами участия показал +22,2%.

За 2018 г. объёмы торгов снизились, это связано с санкционным давлением, многие западные участники торгов ушли, но восходящая динамика сохраняется. Лучшую динамику за апрель продемонстрировал рынок облигаций, рост составил 24,3%, рынок РЕПО с клиринговыми сертификатами участия показал +22,2%. Объем торгов на фондовом рынке в апреле вырос на 0,9% по сравнению с аналогичным периодом прошлого года — до 3,163 трлн руб., на срочном рынке объём торгов снизился с 8,2 в апреле 2018 г. — до 6,3 трлн руб. На валютном рынке объём торгов составил 30,8 трлн руб. против 31,8 трлн руб. в прошлом году, на денежном рынке объём остался почти без изменений – 31,4 трлн руб.

Объем торгов на фондовом рынке в апреле вырос на 0,9% по сравнению с аналогичным периодом прошлого года — до 3,163 трлн руб., на срочном рынке объём торгов снизился с 8,2 в апреле 2018 г. — до 6,3 трлн руб. На валютном рынке объём торгов составил 30,8 трлн руб. против 31,8 трлн руб. в прошлом году, на денежном рынке объём остался почти без изменений – 31,4 трлн руб. Что касается клиентских счетов, то тренд на открытие новых счетов ускоряется. Более 300 тыс. новых инвесторов – физических лиц пришло на российский биржевой рынок с начала года. Всего в прошлом году на российский фондовый рынок пришло 700 тыс. новых участников торгов.

Количество открытых счетов составило 3,6 млн, а количество активных клиентов достигло 214 тыс. – это рекордные показатели Московской биржи.

В связи с тем, что на заседании в апреле ЦБ РФ сообщил о возможном снижении ключевой ставки во II-III кв. 2019 г., восходящий тренд на открытие счетов продолжится, так как ставки по депозитам будут снижаться и люди пойдут на фондовый рынок за большей доходностью. Банк России будет принимать решения по ключевой ставке с учетом динамики инфляции и экономики относительно прогноза, а также оценивая риски со стороны внешних условий и реакции на них финансовых рынков.

Финансовые результаты:

Компания за 2018 г. сократила чистую прибыль по МСФО на 2,6% по сравнению с 2017 г. – до 19,7 млрд руб. Прибыль превзошла прогнозы участников рынка благодаря частичному роспуску резервов по судебному иску с конкурсным управляющим ИК «Энергокапитал» в размере 654,7 млн руб. Как сообщил журналистам финансовый директор компании Максим Лапин, биржа решила высвободить 75% в связи с выигрышем суда. Часть резервов оставили для верховного суда, который может и не состояться.

Операционные доходы биржи за 2018 г. увеличились на 3,5% по сравнению с прошлым годом и составили 39,9 млрд руб. Комиссионные доходы выросли на 11,5% — до 23,6 млрд руб. и составили в структуре операционных доходов 59,3%. Компания обновила рекорд по размеру годового комиссионного дохода. Процентные доходы биржи снизились на 7,1% в результате снижения процентных ставок в первом полугодии 2018 г.

Операционные доходы биржи за 2018 г. увеличились на 3,5% по сравнению с прошлым годом и составили 39,9 млрд руб. Комиссионные доходы выросли на 11,5% — до 23,6 млрд руб. и составили в структуре операционных доходов 59,3%. Компания обновила рекорд по размеру годового комиссионного дохода. Процентные доходы биржи снизились на 7,1% в результате снижения процентных ставок в первом полугодии 2018 г.Снижение ключевой ставки может спровоцировать дальнейшее падение процентных доходов, но рост клиентских счетов и комиссионных доходов может компенсировать это.

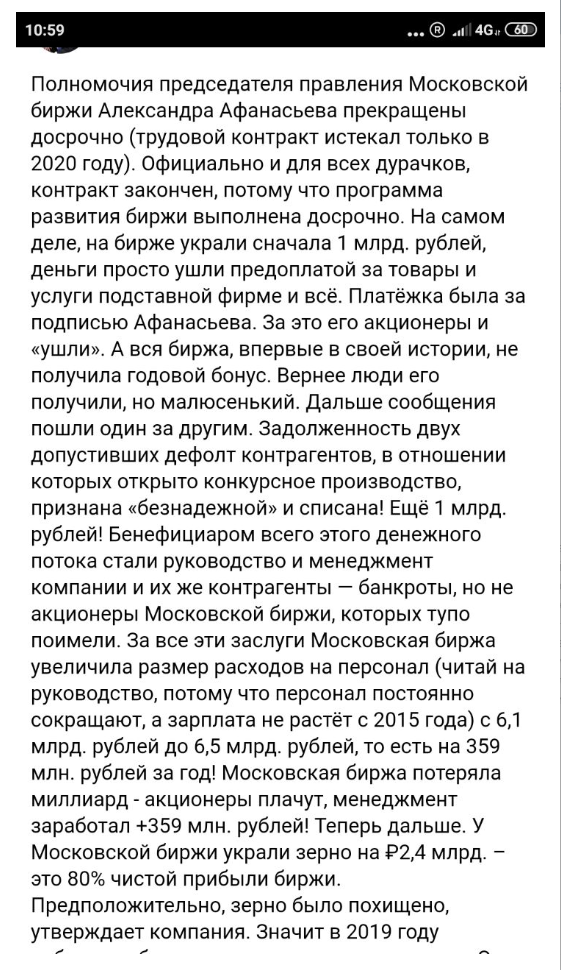

Один из главных вопросов, который волнует всех: «Как повлияет резерв из-за недостачи зерна?» — негативно.

МосБиржа заявила, что столкнулась с рядом случаев недостачи зерна, выступающего обеспечением по сделкам своп, предположительно вследствие хищения. Компания потребовала начать расследование, а также создала резерв в размере 2,4 млрд руб. – около 10% от ожидаемой годовой чистой прибыли. В пресс-службе МосБиржи пояснили, что созданный резерв — это верхняя оценка возможного финансового риска, которая включает в себя оценку как уже выявленных недостач на шести элеваторах, так и оценку подобного риска по другим элеваторам, которые сейчас работают в нормальном режиме.

Резерв в размере 2,4 млрд руб., который будет отражен в финансовой отчетности Московской биржи по МСФО за I кв. 2019 г., негативно повлияет не только на её квартальную прибыль, но и на прибыль за год.

Но тут же компания заявляет, что есть четыре источника для восстановления резервов: погашение открытых свопов участниками, исполнение обязательств по хранению остальными элеваторами, взыскание задолженности по пропавшему зерну и получение страхового возмещения. Также Московская биржа прекращает работу с проблемными элеваторами. По остальным элеваторам будут вводиться дополнительные требования по снижению риска хранения — в частности, банковские гарантии.

В связи с резервом в размере 2,4 млрд руб., котировки Московской биржи окажутся под давлением в краткосрочной перспективе, но учитывая тренд открытия счетов и рост комиссионного дохода – в долгосрочной перспективе акции компании выглядят привлекательно. На фоне этого стоит набирать позицию по акциям Московской биржи частями:

· после дивидендной отсечки — акции откроются гепом вниз приблизительно на уровень дивидендов 7,7 руб.;

· после публикации отчёта за I кв. 2019 г. по МСФО 17 мая 2019 г. – в нём Московская биржа отразит убыток по резерву.

С технической точки зрения под давлением котировки могут снизиться к 82-84 руб.

P.S.: Дорогие читатели, плюсуйте, комментируйте! Буду и дальше стараться для вас!

Всем спасибо за внимание! Присоединяйтесь к Passive Invests и получайте новые идеи и альтернативный взгляд на инвестиции.

Telegram — @Passive_Invests

VKontakte — @passiveinvests

- 13 мая 2019, 17:59

- 01 июня 2019, 10:31

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ПИК

- Группа Позитив

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- итоги дня

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- лента

- Лукойл

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания