Блог им. OneginE

Спекулянты отказываются «шортить» американские акции

- 05 мая 2019, 16:38

- |

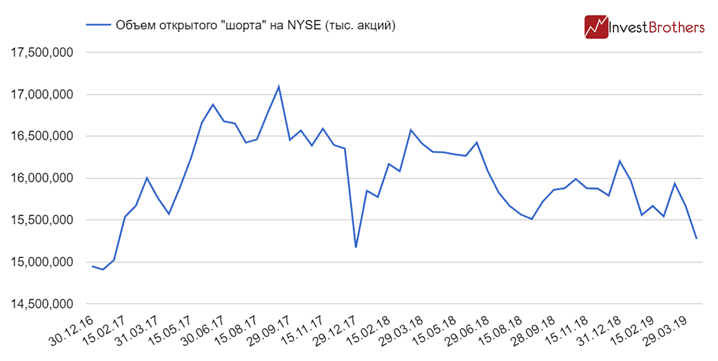

Объем открытого «шорта» на Нью-Йоркской фондовой бирже упал до уровня декабря 2017 г.

Согласно данным биржи, к середине апреля объем открытого «шорта» снизился до 15,3 млрд акций, что на 391 млн акций меньше, чем в конце марта 2019 г.

Объем открытого «шорта» на NYSE (тыс. акций)

Источник: NYSE

Таким образом, число акций, оказавшихся в короткой позиции, опустилось к уровням декабря 2017 г. Напомним, что через месяц после этого началось коррекционное движение вниз.

Сокращающийся объем «шорта» обычно указывает либо на то, что на рынке все меньше желающих сыграть на понижении рынка, либо на то, что их число было сокращено принудительно. Часто второй вариант вызывает рост активов.

Также в последние месяцы произошли интересные движения и в акциях некоторых компаниях. Резкие изменения были замечены в бумагах Apple и Qualcomm.

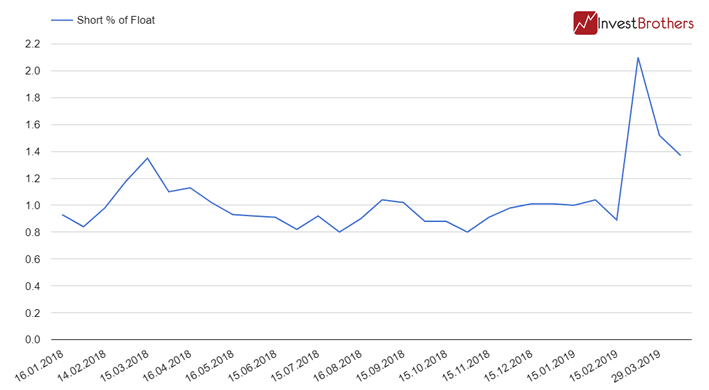

В середине февраля значительно вырос объем открытого «шорта» по акциям Apple, так всего за две недели доля бумаг, находящихся в короткой позиции, увеличилась с 0,89% от «флоата» до 2,1%. К 15 апреля она упала до 1,37%.

Доля акций Apple в «шорте» (%)

Источник: NYSE

На фоне сокращения «шорта» акции подскочили в цене на 22%.

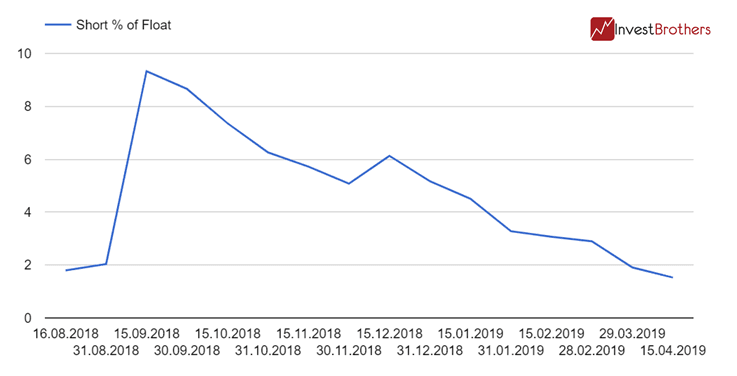

Другое движение наблюдалось в бумагах Qualcomm, где с середины сентября 2018 г. доля акций в «шорте» упала с 9,33% от «флоата» до 1,53%.

Доля акций Qualcomm в «шорте» (%)

Источник: NYSE

Тем самым, желающих играть на понижение этих бумаг практически не стало. Напомним, что с начала сентября 2018 г. по февраль 2019 г. акции потеряли в стоимости 35%, но уже вчера они установили новые исторические максимумы, подскочив в цене с 15 апреля на 54%. Учитывая столь стремительный рост и отсутствие «шортистов», по нашему мнению, данные акции могут подвергнуться хорошему коррекционному движению в ближайшее время.

Резюме

За январь-апрель фондовые индексы США прибавили в капитализации примерно 25%, восстановившись от потерь в 20%. К примеру, весной 2018 г. S&P 500 упал на 13%, но отыгрывал потери на протяжении шести месяцев, сейчас же хватило четырех.

По нашим наблюдениям, крайне редко когда падение фондовых рынков начинается на максимумах по объему открытого «шорта», напротив, это частенько происходит в моменты разворота.

Кроме того, перед падением индексов спекулянты предпочитают сокращать ставку на падение, так было в декабре 2017 г. и в августе 2018 г. Так как объем коротких позиций упал к уровням концу 2017 г., то, как нам кажется, вероятность коррекции в ближайший месяц достаточно высока.

Ссылка на статью

Другая статистика:

- Открытые короткие позиции по акциям США

- Объем «кэша» в портфелях взаимных фондов

- Объем акций и «кэша» в портфелях простых инвесторов

Может быть интересно:

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс

Пользователь разрешил комментарии только друзьям.