SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader

CBonds: Конференция "Денежный и вексельный рынок 2013". Тезисы презентаций:

- 09 сентября 2013, 19:15

- |

Альфа-Банк:

Промсвязьбанк:

ВТБ:

Вексельную «часть» (и не только) можно посмотреть по линку:

http://smoketrader.ru/index.php/denezhnyj-rynok/99-cbondsprez060913

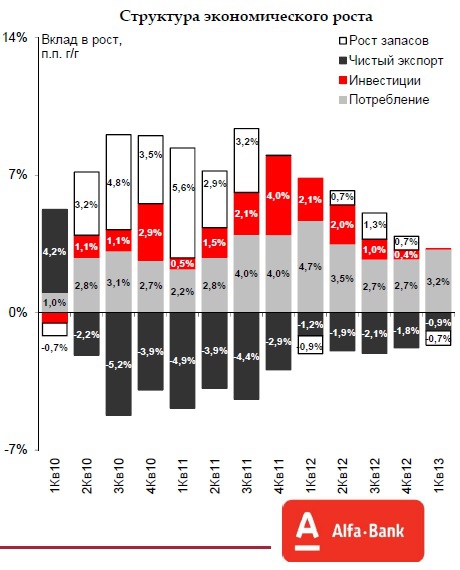

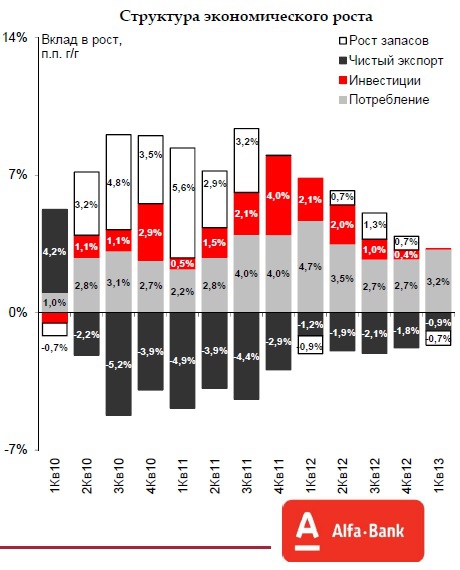

- Рост ВВП замедляется. До 2% в 2013

- Низкая безработица и рост доходов пока поддерживают потребление

- В ближ. 10 лет предложение на рынке труда будет сокращаться

- Рекордное снижение спроса на продукцию => что вызывает снижение загрузки мощностей => снижает стимулы к инвестированию

- Слабый внешний спрос ведет к сокращению текущего счета, даже несмотря на значительное замедление импорта

- Падение собираемости бюджетных доходов указывает на то, что жесткий план по росту расходов на 3% в 2014 году после 4% в 2013 году, скорее всего не будет пересмотрен

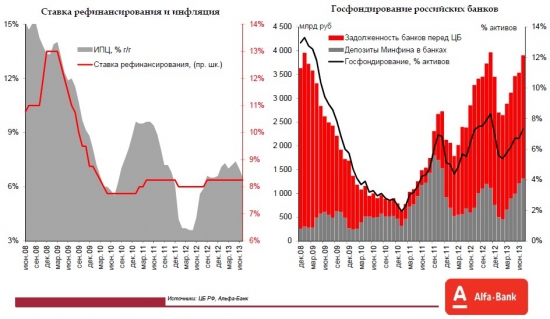

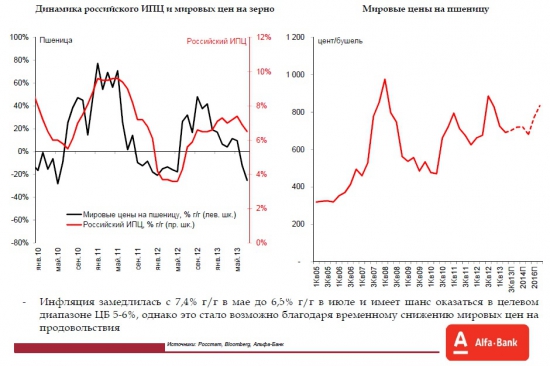

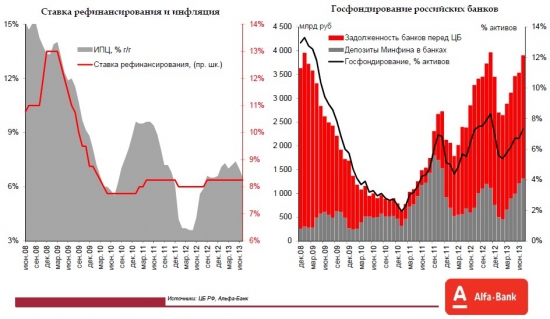

- С 2010 ЦБР оказывает поддержку банковскому сектору через рост объемов рефинансирования, но стоимость денег не снижается

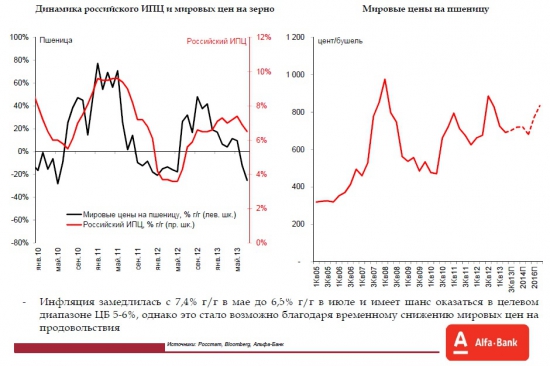

- Из-за сохраняющейся высокой инфляции реальные ставки по депозитам в рублях снижаются, что дестимулирует сбережения в рублях. Около 50% притока базы фондирования банков в 1П13 приходится на иновалюту

- Прогноз роста ВВП на 2013 – снижен до 2%, на 2014-16 – до 1,8%. Экономика продолжает расти за счет потребления, рост доходов опережает ожидания на фоне низкой безработицы

Промсвязьбанк:

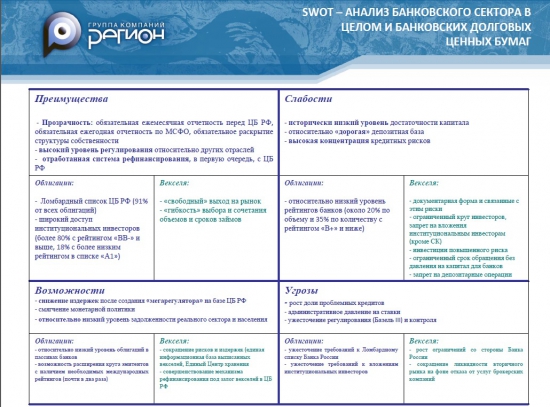

- Номинальный объем рынка рублевых облигаций вырос до 8,5 трлн. руб

- Темпы роста рынка облигаций сопоставимы с динамикой роста активов росс.банков

- Доля банков в объеме выпущенных облигаций постепенно растет

- Банки являются держателями порядка 70% объема облигаций в обращении

- Количество рыночных эмитентов сократилось до 300 с 470 в 2008-2009 гг.

- Среднедневной оборот (осн. + РПС) вторичных торгов 30-65 млрд. руб.

- За 7м2013 г. корп.эмитенты разместили рублевые облигации на 900 млрд. руб. против 530 млрд. руб. за 7м2012г.

- Ожидания завершения QE привели к росту доходности UST на 50-100 б.п. за последние 2 месяца

- На фоне роста базового актива доходность долгов EMEA также выросла

- Рост экономики США и замедление роста развивающихся стран вызвали снижение спроса на риск. Отток капитала с развив.рынков вызвал девальвацию сырьевых валют и расширение спредов

- В 2012 г. и за 7м2013 г. росс.эмитенты существенно увеличили объем заимствований на внешнем рынке

- На фоне роста базового актива доходность долгов EMEA также выросла

ВТБ:

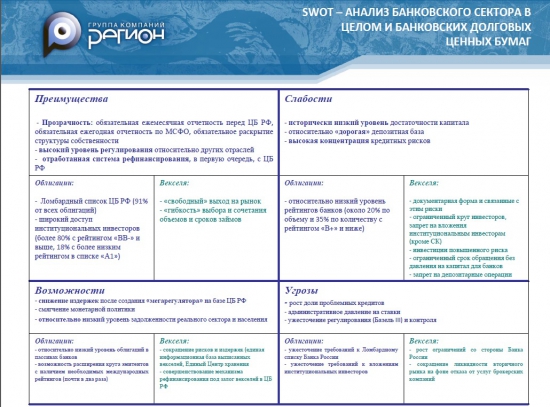

- Структурный дефицит ликвидности и рост ставок денежного рынка, вызванный недостатком имеющегося у банков залогового обеспечения. РФ – страна с мин.суверенным долгом в мире; либерализация рынка ОФЗ привела к вытеснению банков из госбумаг за счет притока инокапитала; «бум» потребкредитования обострил конкуренцию за срочные пассивы и снизил «аппетит» к корп.инструментам; отсутствие «массовой» секьюритизации (только ипотека)

- Значительная бюджетная стерилизация ликвидности в 2011-2012 гг. На протяжении последних лет гос-во пополняло Резервный фонд за счет заемных средств

- Недостаточно эффективный механизм адаптации операционного коридора бивалютной корзины к рыночным условиям

- Фрагментированность денежного рынка с несколькими крупнейшими банками в роли доминирующих игроков

- На протяжении последних трех лет центральная зона коридора для бивалютной корзины практически не меняется. Как следствие, де-факт ЦБР не только сглаживает волатильность, но и таргетирует более крепкий рубль

- Валютная политика ЦБР не представляла проблемы пока глобальные факторы работали в пользу укрепления рубля: благоприятные условия внешней торговли, приток капитала на развивающиеся рынки, ожидания институциональных преобразований

- Впервые за 3 года курс бивалютной корзины находится на границе операционного коридора, что выражается в максимальном объеме интервенций

- ЦБР старается проводить монетарную политику по лекалам ЕЦБ, который также пополняет банковскую ликвидность через залоговые операции рефинанс. с облигациями

- Однако исходные у ЕЦБ и ЦБР – разные. Коэфф.утилизации залогового обеспечения в РФ достигал 50-60% в ноябре. В Европе этот показатель вырос всего до 18% даже после LTRO и вливаний ликвидности

Вексельную «часть» (и не только) можно посмотреть по линку:

http://smoketrader.ru/index.php/denezhnyj-rynok/99-cbondsprez060913

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- втб

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- корпорации

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- размышления

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ

после 9 обещали Промсвязьбанк и Балтинвестбанк проверить…

плиз…