Блог им. VladProDengi

🔖 Обзор Хедхантера — считаем дивиденды за 2-е полугодие!

- 14 ноября 2025, 18:53

- |

Сегодня компания отчиталась за 3 квартал. Разбираю отчет для вас.

❌ Выручка 3 кв. = 10,94 млрд руб. (рост на 1,9% г/г)

Спас ситуацию по выручке HR-Tech (+145%), по основному бизнесу мы видим снижение выручки на -1,5%.

Хедхантер скорректировал прогноз по выручке по году с +8-10%, до +3%. Если 4-й квартал будет в рамках прогноза — это -3%.

✔️❌ EBITDA 3 кв. = 6,57 млрд руб. (снижение на 5,4% г/г)

✔️❌Скор. чистая прибыль 3 кв. = 6,13 млрд руб. (снижение на 15,5% г/г)

Чистая прибыль снизилась из-за роста налога на прибыль (в 3 кв. 2025 заплатили 10,5% налога на прибыль против -0,4% в 3 кв. 2024 года) и роста операционных расходов на 17% г/г.

При этом, компания даже в сложнейшей для себя конъюнутуре продолжает хорошо зарабатывать.

✔️❌ FCF 3 кв. = 4,7 млрд руб. (тут были изменения оборотного капитала на -1,1 млрд руб.; так что скорректированный FCF = 5,8 млрд руб.)

Радует, что выплаты на основе акций стали меньше в объеме в сравнении со 2 кварталом 2025 года (0,35 млрд руб. против 0,54 млрд руб.).

💸 Дивиденды

Хедхантер уже выплатил 233 руб. дивидендов за 1П 2025 года (на выплату ушло 10,4 млрд руб., это важно — части невыкупленных нерезидентов дивиденды не платят, поэтому часть денег остается в компании).

На балансе компании на конец 2 кв. находится 17,4 млрд руб., — 10,4 млрд руб. из них ушли дивидендами — итого 7 млрд руб. В четвертом квартале по моим расчетам эти 7 млрд руб. превратятся в 11 млрд руб., что даст нам выплату в марте-апреле в 216 руб. на 1 акцию, доходность к текущей цене 7,8%.

В 2026 году многое будет зависеть от того, как быстро ЦБ будет снижать ставку и когда начнет усиливаться деловая активность. Мой базовый прогноз — повторение дивиденда 2025 года и выплата 440-470 руб. на 1 акцию, это дивидендная доходность от 15,9% до 17%. Кто из качественных компаний даст больше?

📊 Оценка компании

Хедхантер оценивается в 7,3 прибыли 2025 года и 6 прибылей 2026 года, для компании, у которой прибыль = денежному потоку, и он весь идет на дивиденды, с потенциалом разворота цикла, конечно, дешево.

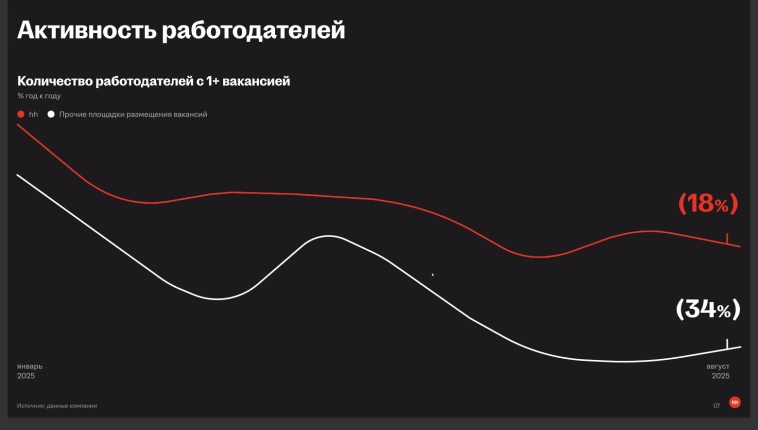

⚠️Риски тут тоже есть — 1) долго будем ждать разворота деловой активности (в октябре снижение вакансий было на 30% г/г и пока не факт, что оно полностью компенсировано ростом цен с учетом нового гайденса компании); 2) могут отменить льготу по налогу на прибыль (при этом, отмечаю, что средняя ставка по бизнесу 10%, а не 5%); 3) внимание ФАС, хотя с момента новости прошло уже полгода.

Акции Хедхантера год назад стоили 4 000, с того момента компания выплатила 1 140 руб. дивидендов, и акции снизились примерно на величину дивидендных выплат. У меня прибыли нет, но акций стало точно больше)

Продолжаю удерживать акции ХХ, меня устраивает дивидендная доходность, которую я тут получаю. Считаю, что с текущих уровней потенциал падения ограничен, при этом, компания является бенефициаром снижения ставки, и потенциал роста при восстановлении числа вакансий будет существенным.

Друзья, если вы взяли пользу из обзора Хедхантера, покажите мне это лайком 👍

Разбираю для вас отчеты, которые выпускают компании за 3 квартал, разобрал уже:

Позитив: t.me/Vlad_pro_dengi/2022

Сбер: t.me/Vlad_pro_dengi/1988

X5: t.me/Vlad_pro_dengi/1987

Ленту: t.me/Vlad_pro_dengi/2001

Совкомбанк: t.me/Vlad_pro_dengi/2025

ММК: t.me/Vlad_pro_dengi/1999

Северсталь: t.me/Vlad_pro_dengi/1979

Яндекс: t.me/Vlad_pro_dengi/1991

Все обзоры вы можете прочитать по ссылкам. И приглашаю вас подписаться на канал, чтобы не пропускать новые обзоры и экономить время на анализ!

- 14 ноября 2025, 19:05

- 14 ноября 2025, 19:06

- 14 ноября 2025, 19:32

- 14 ноября 2025, 21:45

- 15 ноября 2025, 14:02

- 15 ноября 2025, 17:06

- 27 ноября 2025, 17:10

теги блога Влад | Про деньги

- Headhunter

- IMOEX

- IPO

- IPO 2024

- Ozon

- Positive Technologies

- Whoosh

- X5

- X5 Retail Group

- акции

- Акции РФ

- Алроса

- анализ

- анализ акции

- аналитика

- Аренадата

- банк

- Банк Санкт-Петербург

- банки

- башнефть

- БСП

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- дивиденды

- Европлан

- золото

- инарктика

- инвестиции

- Индекс МБ

- Интер РАО

- интеррао

- инфляция

- инфляция в России

- итоги месяца

- Ключевая ставка ЦБ РФ

- коррекция

- лента

- Лукойл

- Магнит

- ММК

- МосБиржа

- Московская Биржа

- мтс

- Нефть

- НЛМК

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- позитив

- полюс

- полюс золото

- портфель

- портфель инвестора

- прибыль

- прогноз по акциям

- Ренессанс Страхование

- рецензия на книгу

- Ритейл

- Роснефть

- Россия

- Ростелеком

- Русская аквакультура

- рынки

- рынок

- сбер

- Сбербанк

- Северсталь

- Сегежа

- совкомбанк

- ставка

- сталь

- стратегия

- сургут

- сургутнефтегаз

- т-технологии

- татнефть

- Тинькофф

- тинькофф банк

- Транснефть

- Транснефть преф

- трейдинг

- фундаментал

- фундаментальный анализ

- фьючерс mix

- Хедхантер

- ЦБ

- ЦБ РФ

- ЮГК

- ЮГК Южуралзолото

- Юнипро

- Яндекс