Воронов Дмитрий

⭐️ Сургутнефтегаз: тайна третьей планеты

- 18 октября 2020, 14:00

- |

Добрый день, друзья!

Прошу Смарт-Лабовцев помочь разгадать очередную загадку, которую нам подкинула самая таинственная публичная компания российского фондового рынка.

Конечно же, Вы поняли, что речь идёт о Сургутнефтегазе («Сургуч» — как ласково его прозвали российские инвесторы). Чем известен этот нефтегазовый гигант? Тем, что о нём почти ничего не известно. Абсолютно непрозрачная структура собственников и абсолютно непрозрачная схема бизнеса.

🚀 Все помнят, как в сентябре прошлого года котировки акций Сургутнефтегаза начали стремительный взлёт, показав к концу года рост почти в 100% (за 4 месяца!!!). До сих пор никто не знает факторов и причин того ошеломительного роста.

😀 Эта таинственность могла бы показаться забавной, если бы не тот факт, что Сургутнефтегаз входит в Топ-10 эмитентов РФ по капитализации и является «голубой фишкой» российского фондового рынка. Вот такой он, российский фондовый рынок. Однако, топик не об этом.

( Читать дальше )

- комментировать

- 7.6К | ★10

- Комментарии ( 51 )

⭐️ Американские эмитенты: P/E>100 – это нормально!

- 11 октября 2020, 20:47

- |

Добрый день, друзья!

Оценивая доходность своей инвестиционной стратегии (https://smart-lab.ru/blog/649918.php), я пришёл к выводу о том, что фактором, ограничивающем её доходность, выступает отказ от покупки акций с высокими мультипликаторами.

В частности, вследствие экстремально высоких значений мультипликаторов я не покупаю акции таких компаний, как NVIDIA (P/E = 101) и Amazon (P/E = 126). В то же время, мне уже надоело наблюдать со стороны за тем как котировки финансово устойчивых компаний растут на 100-200% в год и убеждать себя в том, что они переоценены.

Поэтому я решил пересмотреть свой консервативный подход и сегодня я хотел бы вместе со Смарт-Лабовцами порассуждать о том, следует ли в современном мире считать компанию переоцененной, если значение её мультипликатора P/E > 100.

( Читать дальше )

⭐ Американские эмитенты: Akamai Technologies

- 06 октября 2020, 11:50

- |

Здравствуйте, друзья!

В связи с приближением сезона публикации квартальных отчетов в США, рассказываю ещё об одном американском эмитенте, финансовые результаты которого представляют интерес для долгосрочных инвесторов (оценку доходности предыдущих инвестиционных идей см. здесь: https://smart-lab.ru/blog/649918.php).

✅ Компания Akamai Technologies (AKAM) специализируется на предоставлении облачных сервисов для ускорения, улучшения передачи и защиты информации корпоративным клиентам по всему миру. Компания была основана в 1998 году.

Растущий спрос на облачные услуги эмитента обеспечил значительный рост его денежных потоков и капитализации: с 2015 по 2019 гг. годовая выручка компании увеличилась с 2 197 до 2 893 млн. USD, а цена акции выросла с 55 до 90 USD.

( Читать дальше )

⭐️ Американские эмитенты: оценка доходности стратегии

- 04 октября 2020, 14:06

- |

Добрый день, друзья!

😀 Сам себя не похвалишь – никто не похвалит. Руководствуясь этим правилом, я решил оценить доходность своих инвестиционных идей по американскому рынку.

Очевидно, что лучшим показателем результативности инвестиционной идеи является её доходность. А поскольку речь идёт о долгосрочной стратегии – горизонт оценки должен быть более года.

⭐️ Поэтому я взял все свои идеи по американскому рынку, опубликованные на Смарт-Лабе в период с мая по июль 2019 года и оценил их доходность путем расчёта роста котировок акций с момента опубликования по 03.10.2020 года.

Поступление дивидендов по акциям при расчёте доходности не учитывалось. На американском рынке дивидендная доходность очень мала (в среднем 1,0-1,5% годовых), и поэтому я исходил из предположения о том, что поступающие дивиденды идут на уплату комиссий брокера и биржи (их суммы сопоставимы).

( Читать дальше )

⚡ Вниманию лауреатов конкурса МЕДЬ-2020

- 01 октября 2020, 20:17

- |

Американские эмитенты: Intuit

- 27 сентября 2020, 15:50

- |

Здравствуйте, друзья!

Сегодня я хотел бы поделиться новой инвестиционной идеей по американским эмитентам.

✅ Компания Intuit (INTU) специализируется на предоставлении услуг для физических лиц, предпринимателей и малых предприятий США и Канады по управлению финансами. Облачные сервисы компании помогают осуществлять всевозможные платежи, производят автоматическое исчисление и выплату заработной платы и налогов на неё, автоматизируют подачу электронных налоговых отчетных форм, а также предлагают множество других полезных функций для малого бизнеса. Компания была основана в 1983 году.

Растущий спрос на облачные услуги эмитента обеспечил значительный рост его денежных потоков и капитализации: с 2015 по 2019 гг. годовая выручка компании увеличилась с 4 192 до 6 784 млн. USD, а цена акции выросла с 95 до 265 USD.

📊 Текущие финансовые показатели компании также впечатляют: за 2 квартал 2020 г. рентабельность продаж составила 25 %, рост выручки к АППГ превысил 83% (!!!), а коэффициент текущей ликвидности составил 2,3х (более подробно с финансовыми показателями можно ознакомиться здесь:

( Читать дальше )

❓ IPO американских эмитентов

- 20 сентября 2020, 19:08

- |

Добрый вечер, друзья!

На фоне взрывного роста котировок многих американских эмитентов, вышедших на первичное размещение акций в 2020 г., особое внимание сейчас привлекает тема IPO на американских рынках. Из IPO последнего времени отмечу Unity Software (U) и Snowflake (SNOW). Полную статистику последних IPO можно посмотреть здесь. Календарь предстоящих IPO можно посмотреть на нашем любимом Инвестинге.

Однако, высокая доходность IPO для рядового инвестора недоступна, поскольку сопряжена с повышенными рисками, в силу чего для покупки акций на первичном размещении требуется статус квалифицированного инвестора.

Поскольку большинство моих друзей, которые пользуются моими инвестиционными идеями, не обладают статусом квалифицированного инвестора и не имеют счетов у иностранных брокеров, я попытался найти способ заработать на IPO через российских брокеров.

( Читать дальше )

❓ Кто-то торгует этот инструмент?

- 15 сентября 2020, 11:30

- |

Добрый день, друзья!

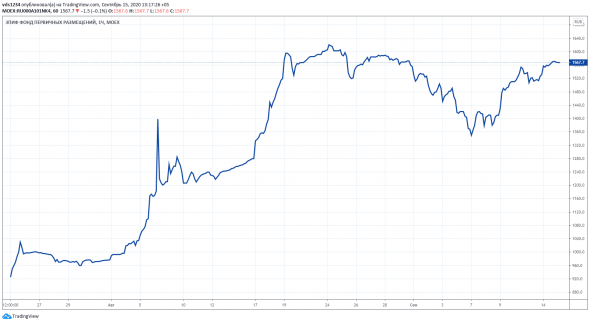

Менеджеры Фридом Финанса рекомендуют вложиться в американские IPO через некий «Фонд первичных размещений» (ISIN RU000A101NK4).

🚀 С одной стороны, привлекает очень хорошая доходность, которая на данный момент превышает 100% годовых.

❗ С другой, — смущает то, что на сайте МосБиржи (https://www.moex.com/ru/issue.aspx?board=TQIF&code=RU000A101NK4) эмитентом указано никому не известное ООО «Управляющая компания „Восток-Запад“ со среднесписочной численностью 4 человека (по данным СПАРК).

Также обращает на себя внимание очень короткий период жизни инструмента (начало торгов — 23.07.2020).

Да и вообще, как известно, высокодоходный сыр бывает только в мышеловке.

❓ Друзья, кто-то уже торговал этим ПИФом? Можете ли порекомендовать его или держаться от него подальше?

Заранее благодарю.

Американские эмитенты: обзор компании EPAM Systems

- 13 сентября 2020, 21:09

- |

Здравствуйте, друзья!

Сегодня я хотел бы поделиться новой инвестиционной идеей.

✅ Компания EPAM Systems (EPAM), специализируется на предоставлении инжиниринговых услуг по обслуживанию сетевых и мобильных инфраструктур для управления приложениями, базами данных, сетями, серверами, хранилищами и цифровыми платформами. Заказчиками компании выступают организации из сферы финансовых услуг, программного обеспечения, здравоохранения и других отраслей. Компания была основана в 1993 году.

Растущий спрос на услуги эмитента обеспечил значительный рост его денежных потоков и капитализации: с 2015 по 2019 гг. годовая выручка компании увеличилась с 914 до 2 294 млн. USD, а цена акции выросла с 70 до 200 USD.

📊 Текущие финансовые показатели компании также впечатляют: за 2 квартал 2020 г. рентабельность продаж составила 11 %, рост выручки к АППГ превысил 14%, а коэффициент текущей ликвидности составил 4,4х (более подробно с финансовыми показателями можно ознакомиться здесь:

( Читать дальше )

🚀 Российские эмитенты: Русская Аквакультура

- 06 сентября 2020, 18:29

- |

📊 В самом начале лета мной была сформулирована инвестиционная идея по компании Русская Аквакультура (https://smart-lab.ru/blog/626550.php). В конце августа эмитент опубликовал свою финансовую отчетность, что даёт повод для того, чтобы проанализировать, насколько предложенная идея реализуется.

Напомню, что основным направлением деятельности компании является выращивание атлантического лосося в акватории Баренцева моря, а также форели в озерах Республики Карелия (https://russaquaculture.ru/company/about/).

До последнего времени основной проблемой Русской Аквакультуры был периодический мор мальков и прочие «обесценения биологических ресурсов», в результате чего выручка компании год к году могла с одинаковой вероятностью вырасти или упасть в 3-4 раза.

💡 В основу инвестиционной идеи легло предположение о том, что Русская Аквакультура смогла освоить поточную организацию рыбного хозяйства путем перехода на (цитирую годовой отчёт компании за 2019 г.) «ежегодное зарыбление, когда одновременно содержится рыба трех поколений: молодь текущего года, а также товарная рыба генераций двух прошлых лет».

( Читать дальше )

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Aнтoн Cилуaнoв

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс