Воронов Дмитрий

⭐️ Американские эмитенты: компания Encore Wire

- 31 октября 2021, 16:33

- |

Добрый день, друзья!

Декарбонизация, о которой грезит всё прогрессивное человечество в надежде на спасение от потепления климата, основана на отказе от двигателей внутреннего сгорания углеводородов и «зелёном» переходе на электрическую тягу.

Основным способом передачи электроэнергии в ближайшие десять лет останется электрокабель. Поэтому встречайте одного из бенефициаров грядущей декарбонизации – компанию Encore Wire (WIRE), которая производит медные и алюминиевые электрические провода и кабели. Компания основана в 1989 году.

📊 Компания отчиталась за третий квартал 26 октября и опубликованные финансовые результаты превзошли ожидания аналитиков: рентабельность продаж составила 25%, рост выручки к АППГ составил 111% (!!!), а коэффициент текущей ликвидности вырос до 6,1х (подробнее с отчетностью можно ознакомиться здесь).

( Читать дальше )

- комментировать

- 3К | ★4

- Комментарии ( 29 )

⭐️ Американские эмитенты: компания Steel Dynamics

- 24 октября 2021, 16:02

- |

Добрый день, друзья!

Общеизвестно, что в условиях инфляции в первую очередь растут котировки сырьевых компаний. Поэтому последние три недели (https://smart-lab.ru/blog/728141.php) я внимательно изучал сектор commodities и нашёл несколько весьма интересных эмитентов, о которых начинаю рассказывать сегодня.

Компания Steel Dynamics (STLD) является одним из крупнейших производителей стали в США. Основана в 1993 году.

📊 Компания отчиталась за 3 кв. 2021 г. на прошлой неделе и опубликованные финансовые результаты превзошли ожидания аналитиков: рентабельность продаж выросла до 20 %, прирост выручки к АППГ составил 118%, а коэффициент текущей ликвидности составил 2,9х. (с отчётностью компании можно ознакомиться здесь).

( Читать дальше )

🦄 Яндекс-доставка: троянский конь в стане розницы

- 17 октября 2021, 16:29

- |

Добрый день, друзья!

Совсем недавно я обращался к Смарт-Лабовцам за помощью в толковании любопытного феномена, который нам демонстрирует Яндекс (Яндекс-доставка: экономическая загадка).

❓Напомню, что суть вопроса состояла в том, кто и с какой целью финансирует доставку продуктов из розницы?

Забегая вперёд, подчеркну, что мой интерес к этому вопросу носит не умозрительный, а вполне прикладной характер. Я пытаюсь понять, сохраняет ли Яндекс потенциал дальнейшего роста, либо пора фиксировать прибыль по его акциям, которые находятся в российской части моего инвестиционного портфеля.

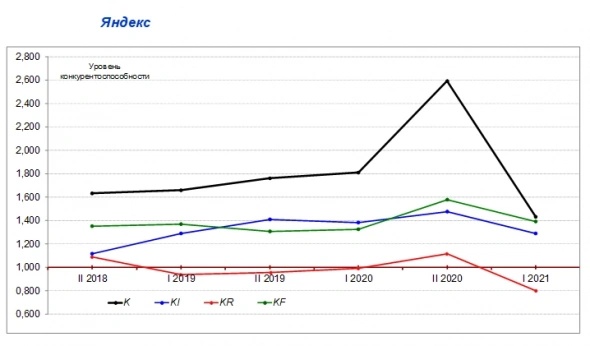

Дело в том, что по моим индикаторам во II полугодии прошлого (2020) года наметился тренд на повышение конкурентного потенциала Яндекса (см. график), благодаря чему котировки акций компании показали неплохой рост.

( Читать дальше )

Завершение инвестиционного эксперимента

- 14 октября 2021, 20:26

- |

Добрый вечер, друзья!

После публикации отчёта по статистике в США завершаю свой инвестиционный эксперимент и вновь откупаю свой инвестиционный портфель.

Подробнее о результатах эксперимента – в выходные.

P. S. Пост создан в качестве хронологической закладки об окончании эксперимента.

❓ Финансовая головоломка для продвинутых инвесторов

- 12 октября 2021, 20:53

- |

Добрый вечер, друзья!

В ожидании завтрашней статистики по инфляции в США прошу помочь Смарт-лабовцев в разгадке следующей головоломки.

✅ Общеизвестно, что повышение доходности гособлигаций вызывает отток капиталов с рынка акций. Поэтому держатели акций опасаются роста инфляции, поскольку она приводит к увеличению доходности облигаций.

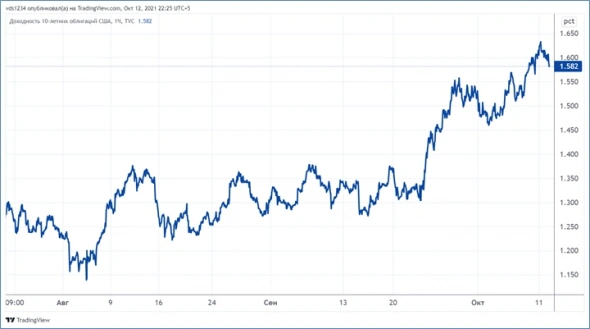

❓ В этом свете не совсем понятно, почему при росте доходности американских 10-леток за последние два месяца с 1,3 до 1,6% годовых (см. график) коррекция индекса S&P 500 оказалось не столь мощной.

Пытаясь понять причины происходящего, я обратил внимание на одну любопытную коллизию.

❗ Как правило, доходность гособлигаций и уровень инфляции находятся примерно на одном уровне. Однако, в настоящее время ФРС при помощи ставок обратного РЕПО искусственно удерживает доходность трежарей значительно ниже инфляции.

( Читать дальше )

⭐️ Американские эмитенты: компания Virtus Investment Partners

- 10 октября 2021, 19:52

- |

Добрый день, друзья!

Несмотря на временную коррекцию, я продолжаю поиск новых инвестиционных идей на американском фондовом рынке – ведь надо будет вновь формировать портфель акций после того, как коррекция завершится.

Компания Virtus Investment Partners (VRTS)оказывает услуги по управлению инвестициями и фондами для физических лиц и организаций. Компания была основана в 1988 году.

Высокий спрос на инвестиционный консалтинг обусловил отличную динамику финансовых результатов Virtus Investment Partners. За последние пять лет (с 2016 по 2020 гг.) годовая выручка компании увеличилась с 330 до 609 млн. USD (в 1,8 раза), годовая чистая прибыль возросла с 49 до 80 млн. USD (в 1,6 раза), а котировки акций выросли с 96 до 214 USD (в 2,2 раза).

📊 Финансовые результаты Virtus Investment Partners за 2 квартал 2021 г. превзошли ожидания аналитиков: прирост выручки к АППГ (

( Читать дальше )

✅ Рынки снижаются: всё идет по плану

- 03 октября 2021, 20:13

- |

Добрый день, друзья!

Вот уже почти месяц как я в ожидании коррекции закрыл свой инвестиционный портфель. За это время индекс S&P 500 снизился на 4,5%, что даёт основания положительно оценивать результаты моего инвестиционно-спекулятивного эксперимента.

Допускаю, что коррекция рынка акций продолжится и далее, поэтому пока остаюсь в кэше.

В то же время, сидеть на заборе уже надоело и поэтому я активно готовлюсь к формированию нового инвестиционного портфеля.

Точку входа буду определять по совокупности следующих критериев:

👉 прекращение роста доходности 10-летних гособлигаций США

👉 отсутствие плохих новостей из Китая (поднебесная еженедельно нас пугает то банкротством Evergrande, то энергетическим кризисом)

👉 хороший отчёт по занятости в США (ожидается в пятницу (08.10), после чего рынок окончательно отыграет неизбежность повышения ставок и сворачивания QE в ближайшее время)

Ещё пару недель назад я планировал откупить тех же эмитентов, которые были у меня в портфеле месяц назад (в нём были в основном высокотехнологичные компании, о которых я рассказываю в своём блоге на Смарт-Лабе:

( Читать дальше )

❓ Глобальный энергетический кризис?

- 29 сентября 2021, 21:52

- |

Добрый день, друзья!

В последние дни заголовки информационных каналов пестрят новостями об энергетическом кризисе в Европе и Китае.

Сначала недальновидная Европа в погоне за экологией стала отказываться от нефти и угля, чем загнала цены на газ на заоблачные высоты.

Теперь к ней присоединился Китай, который выстрелил себе в ногу, введя квоты на эмиссию углекислого газа, тем самым посадив значительную долю своего населения и промышленности на голодный энергетический паёк.

Друзья, мне кажется, что нам что-то недоговаривают.

Я готов поверить в то, что европейцы, впечатлённые рыданиями Греты Тунберг, принимая решение об отказе от традиционных энергоносителей, забыли учесть климатические риски.

А вот в то, что хитрые китайцы не просчитали баланс существующих энергетических мощностей и потребностей своей экономики перед тем, как вводить ограничения на угольную энергогенерацию, я не верю.

( Читать дальше )

❓ Яндекс-доставка: экономическая загадка

- 27 сентября 2021, 19:28

- |

Коллеги, столкнулся с одной экономической загадкой, для разгадки которой требуется Ваша помощь.

Недавно супруга через мобильное приложение заказала доставку на дом продуктов, которые мы еженедельно закупаем в ближайшем супермаркете.

Призна́юсь, первоначально я скептично отнёсся к этой затее, предположив, что за доставку придётся заплатить круглую сумму, либо к доставленным товарам будут претензии по качеству.

✅ Доставка была заказана через приложение торговой сети (не буду указывать её название), а продукты привёз курьер от Яндекс-Доставки. Заказ был выполнен оперативно (в течение часа) и к продуктам не возникло ни одной претензии (молоко свежее, фрукты без порчи, яйца не битые).

И вот здесь начинается самое интересное. За доставку с нас не взяли ни копейки: с карты супруги списалась сумма точно по кассовому чеку торговой сети. При этом цены на продукты были без каких-либо наценок и точно соответствовали тем, по которым мы обычно покупаем в этом супермаркете хлеб и молоко.

( Читать дальше )

⭐️ Американские эмитенты: инвестиционный эксперимент продолжается

- 26 сентября 2021, 19:42

- |

Добрый день, друзья!

Прошло почти три недели с того момента как я в ожидании коррекции закрыл свой инвестиционный портфель. За это время индекс S&P 500 снизился на 1,2%. Снижение индекса – весьма незначительное и на коррекцию явно не тянет. Поэтому говорить о каком-либо выигрыше от моего манёвра пока рано.

Похоже, что рынок практически проигнорировал ястребиный разворот ФРС, который по оценке всех аналитиков произошёл 22.09.2021. Напомню, что на заседании ФРС был повышен прогноз по инфляции, ожидание первого повышения ставки ФРС приближено с 2023 на 2022 год, а сворачивание QE запланировано уже к середине 2022 года.

Несмотря на очевидное ужесточение денежно-кредитной политики, рынки весьма благосклонно восприняли риторику Пауэлла, и индекс S&P 500 со среды по пятницу рос, прибавив за три торговых сессии 2,3%. 🙈

На фоне безоткатного роста котировок я почти готов признать, что рынок всегда прав и, вероятно, денежные деревья всё же растут до небес.

( Читать дальше )

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Aнтoн Cилуaнoв

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс