Владислав Кофанов

Ожидаемое решение СД Роснефти по дивидендам. Восток Ойл - главный инвестиционный проект.

- 15 ноября 2022, 10:12

- |

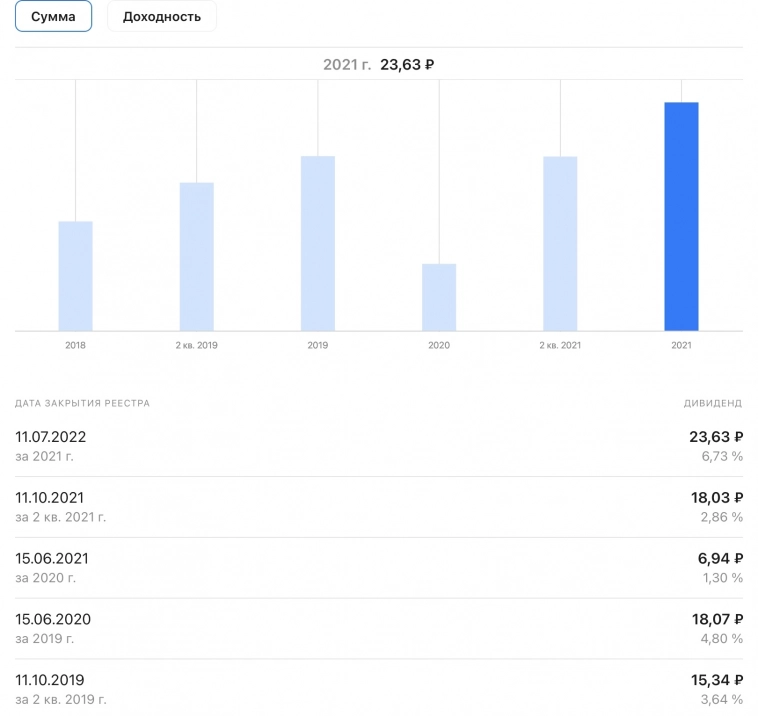

Совет директоров Роснефти рекомендовал выплату дивидендов по результатам 9 месяцев 2022 года в размере 20,39 рублей на акцию. Дата закрытия реестра определена на 12 января 2023 года (последний день покупки бумагах для получения дивидендов — 10 января).

📑 Не так давно я разбирал пресс-релиз Роснефти. В посте мы обсуждали, что у компании есть желание и возможности для выплаты дивидендов, а также предполагали выплату в 20,4 рублей на акцию (учитывая 50% выплаты от чистой прибыли в качестве дивидендов). На сегодняшний момент мы имеем дивидендную доходность около 5,7% и держим в уме выплату по итогам 2022 года.

📈 Что же насчёт перспектив самой компании? Восток Ойл — главный инвестиционный проект, от него будет зависеть будущая прибыль. Все мы понимаем, что Роснефти необходимо перенаправить свои поставки из Европы и она с этим прекрасно справляется (активно сотрудничает с Китаем, планомерно переходит на расчёты в нац. валютах и выпускает бонды в юанях). А ещё Роснефть нарастила добычу газа (36,4 млрд куб. м. +16,6% г/г), а значит не одной нефтью единой. Учитывая цену Urals, курс валют и почти рекордный

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Объём ФНБ в октябре увеличился на 582 млрд рублей. Средства Минфина начали использовать для финансирования бюджетного дефицита.

- 13 ноября 2022, 13:45

- |

МинФин России опубликовал результаты размещения средств ФНБ за октябрь. В данном отчёте мы можем наблюдать, что «изъятие» валюты было совершено в пользу бюджета РФ, об этом расскажу ниже, а сейчас к статистике. По состоянию на 1 ноября 2022 г. объем ФНБ составил 11 374 082,0 млн. рублей или 8,5% ВВП (месяцем ранее объём средств был равен 10,8 трлн руб. или 8,1% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 7 872 548,3 млн. рублей или 5,9% ВВП (месяцем ранее 7,5 трлн руб. или 5,6% ВВП).

( Читать дальше )

VK опубликовала финансовые результаты за 3 кв. 2022г - ожидаемо положительные. Теперь менеджмент заинтересован в выплате дивидендов.

- 11 ноября 2022, 22:17

- |

📱 VK опубликовала финансовые результаты за 3 квартал 2022 года. Наконец-то акционеры могут сказать, что покупают данную бумага из-за её финансовых показателей и перспектив, а не ради мелких спекуляций. Перейдём же к основным показателям:

▪️ Выручка выросла на 21% год к году до 24 119 млн руб. Рост выручки был обусловлен ростом продаж онлайн рекламы на 29% год к году

▪️ Скорректированный показатель EBITDA компании вырос на 16% год к году до 9 807 млн руб. (EBITDA маржа: 30,6%) с улучшением рентабельности почти на 3 процентных пункта. Это произошло благодаря росту рентабельности в сегментах «Социальные сети и коммуникационные сервисы» и «Образование» — на 3 и 34 процентных пункта год к году соответственно

▪️ Чистая прибыль VK составила 41 197 млн руб., против 2 354 млн руб. чистого убытка годом ранее

( Читать дальше )

Пресс-релиз Сбербанка. Заявили о чистой прибыли, намекнули на дивиденды в 2023 году, но об этом уже вещал Минфин.

- 11 ноября 2022, 14:48

- |

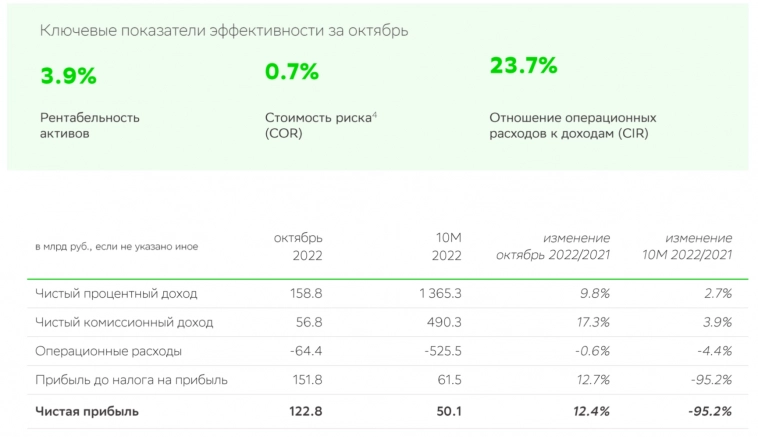

🏦 Сбербанк представил сокращённые результаты по РПБУ за 10 месяцев 2022 года. Впервые с начала года Сбербанк отчитался, понятно, что отчёт получился в сокращённом варианте и не по МФСО, но это уже даёт хоть какую-то ясность в положении дел у эмитента. Главное из релиза:

▪️ Количество розничных клиентов достигло 106 млн человек, а юридических лиц превысило 3 млн компаний.

▪️ Розничный кредитный портфель составил 11,6 трлн руб., показав рост на 9% с начала года.

▪️ Качество кредитного портфеля остается стабильным. Доля просроченной задолженности (2,2%) ниже уровня конца прошлого года.

▪️ С начала года Сбер почти вдвое сократил долю активов, номинированных в долларах США и евро.

▪️ Чистая прибыль за октябрь 2022 года составила 122,8 млрд руб., а с начала года превысила 50 млрд руб.

( Читать дальше )

Почти рекордный спрос на танкера для перевозки нефтепродуктов. Дивидендный сезон нефтяной отрасли продолжается.

- 10 ноября 2022, 10:28

- |

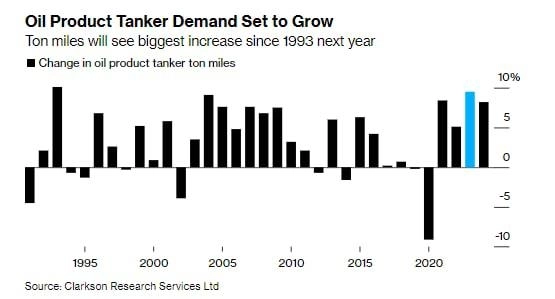

⛽️ Совет директоров Татнефти 15 ноября рассмотрит размер дивидендов за 9 месяцев. Всё же определённость с дивидендами за 3 квартал наступила, и акционеры могут выдохнуть. Ожидаемый размер выплат небольшой (не более 2%), но перспективы нефтяного сектора в этом году — предельно ясны.

🛢 Я уже описывал перспективы выплат дивидендов от нефтяного сектора и приводил свои аргументы (в этом посте делился выплатой дивидендов за 1 полугодие 2022г от Татнефти и ставил на выплату дивидендов от ЛУКОЙЛа). Все пункты остались в силе, а тот же спрос на танкеры для перевозки нефтепродуктов и топлива — почти рекордный (график выше все вам демонстрирует). Это вызвано приближающимися санкциями на поставки нефтепродуктов из РФ.

💼 Во всей этой ситуации комично смотрятся армагедонщики, которые рассказывали, что дивидендов в этом году частным инвесторам не видать или выплаты будут существенно ниже, чем в 2021 году. Лично у меня полученные дивиденды/купоны в этом году превышают выплаты за 2021 год. А это я ещё не получил 2 выплаты от ЛУКОЙЛа, Роснефть

( Читать дальше )

Очередной подрыв доверия к инвестированию. Спасибо Детский Мир.

- 08 ноября 2022, 16:34

- |

🧸 В очередной раз частных инвесторов поджидал сюрприз, на этой неделе отличился — Детский Мир. Не так давно Газпром подпортил свою репутацию невыплатой дивидендов (да я знаю, что заплатил за 2022 год, только куда ушла прибыль за 2021?) и по сути отвернул круг лиц от инвестиций. Очередное клеймо на фондовой бирже поставят именно из-за действий Детского Мира.

▪️ Совет директоров Компании планирует рассмотреть решение о поэтапной трансформации «Детского мира» в частный бизнес

▪️ После завершения Реорганизации и частичного перехода акционеров в ООО «Детский мир» в 2023 году дочернее общество Компании предложит всем акционерам Компании продать акции ПАО «Детский мир» по рыночной цене, которая будет определена Советом директоров в размере (далее – «Предложение») не ниже средневзвешенной цены акций «Детского мира», определенной по результатам торгов на Московской бирже за шесть месяцев

( Читать дальше )

Учитесь принимать риски.

- 07 ноября 2022, 17:31

- |

IMOEX зеленеет, соответственно большинство значимых эмитентов тоже. В последние время наш новостной фон стал благоприятным, некоторые СМИ заговорили о переговорах и желании США урегулировать конфликт (выборы в конгресс завтра, необходимо учитывать и это). Я на всё это смотрю осторожно, потому что любое лишние движение и рынок снова захлестнёт волатильность, а паника поселится в умах частных инвесторов.

Согласен, что приятно наблюдать за котировками, которые показывают рост и это успокаивает психологически, но некоторые просто не умеют принимать на себя риски. При инвестировании необходимо учитывать те или иные события, снимать розовые очки и не надеяться на каждодневный рост эмитентов. Те эмоциональные качели, которые себе устраивают инвесторы из-за красного/зелёного фона — губительны для них самих и их капитала.

📉 На наши плечи свалились различные риски, даже диверсификация по странам оказалась опасной (сюда можно добавить иностранных брокеров). Кто хотел себя уберечь в криптовалюте (привет адептам биткоина по 100$ тысяч) или долларе, скупая его по +100₽ с комиссией, тоже сейчас находятся у разбитого корыта. А самое главное, как себя ведёт золото в этот кризис, согласитесь волатильность в защитном активе поражает многих специалистов. Каждый кризис проходит по-разному, да есть некоторые сходства, но всегда будут наступать новые риски.

( Читать дальше )

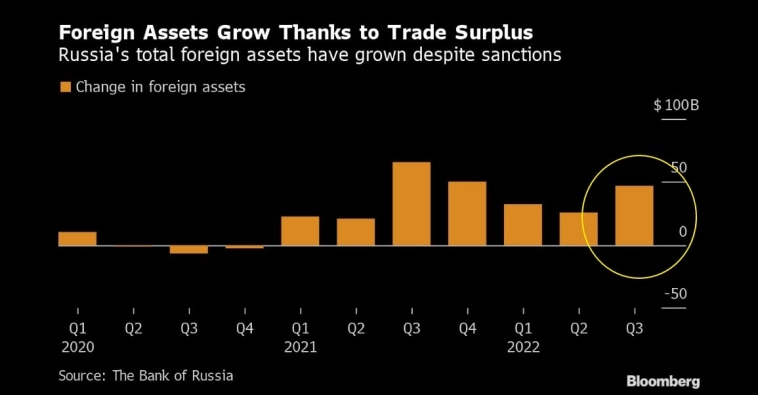

Международные резервы РФ растут в 3 квартале, доходы от экспорта удалось спрятать.

- 05 ноября 2022, 10:24

- |

🇷🇺🏦 Национальный клиринговый центр (НКЦ далее) продемонстрировал рост своих валютных резервов. НКЦ — центральный контрагент Мосбиржи. Участники торгов не взаимодействуют друг с другом напрямую, сделки на бирже заключаются с НКЦ. Он имеет лицензию ЦБ и по сути берет на себя возможные риски, гарантируя безопасность сделки.

Сейчас НКЦ является ключевым звеном в торговле газом, избегая санкции и запреты со стороны Европы/США (хотя тот же ЦБ и основные финансовые эмитенты получили свою порцию санкций). Избежать санкций удалось благодаря тому, что ещё весной Россия потребовала от покупателей российского газа в Европе направлять платежи через НКЦ, если бы ввели ограничения на использование НКЦ, то это поставило бы под угрозу поставки энергоносителей (

( Читать дальше )

Дивиденды ЛУКОЙЛа, возможно, ещё не всё. Нефтяная отрасль чувствует себя отлично.

- 03 ноября 2022, 22:03

- |

🛢 При обсуждении нефтяных эмитентов и в частности дивидендов ЛУКОЙЛа за 2021 год, я намекал, что это ещё не все дивиденды от данной компании. Частные инвесторы, которые негативно восприняли первую выплату, оказались в очередной раз не сильно дальновидными.

⛽️ ПАО «ЛУКОЙЛ» — Решения совета директоров (наблюдательного совета). Выплатить дивиденды по обыкновенным акциям ПАО «ЛУКОЙЛ» по результатам девяти месяцев 2022 года в размере 256 рублей на одну обыкновенную акцию. Дивидендная отсечка — 21 декабря.

💡 В итоге общая выплата составит – 793 рубля или дивидендная доходность к текущим ценам составляет 16,9%. Нужно понимать, что компания опять же выплачивает дивиденды за часть 2022 года, а значит стоит ожидать ещё каких-либо «сюрпризов» (напомню, что компания обычно в формулировке по дивидендным выплатам приводит значение 9 месяцев, но базой для выплаты служит период 6 месяцев).

( Читать дальше )

В Еврозоне рекордная инфляция - 10,7%. В странах Прибалтики выше 20%, экономически стабильная Германия показывает 11,6%.

- 01 ноября 2022, 11:29

- |

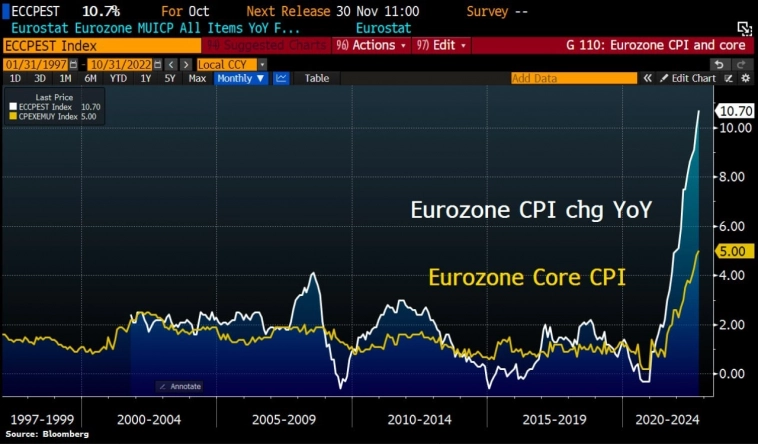

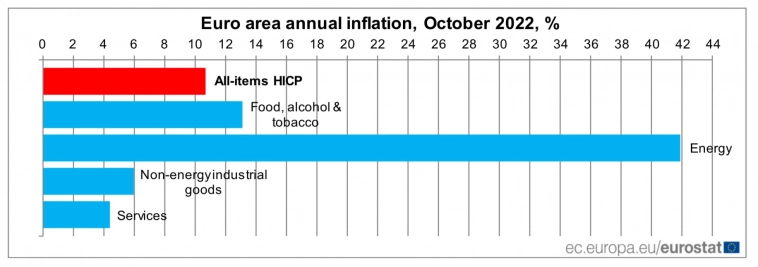

🔥🇪🇺 Общий уровень инфляции в странах Еврозоны (валютный союз, использующий евро) поднялся до 10,7% гг в октябре vs 9,9% гг месяцем ранее, и это вновь абсолютный рекорд (начиная с 1997 года). Помесячная динамика тоже увеличилась 1,5% мм vs 1,2% мм. Чудовищные показатели, учитывая, что инфляция в среднем не поднималась выше 1,5%, а в некоторые периоды была отрицательной (берём период начиная с 2014 года). Если смотреть на темпы прироста, то можно с уверенностью говорить, что Еврозона может догнать по инфляции Россию, а для них эти цифры страшнее, чем для нас.

( Читать дальше )

теги блога Владислав Кофанов

- IMOEX

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс