Finindie

Российские облигации в июле 2021 года, срез и 16 тезисов

- 19 июля 2021, 14:37

- |

Вчерашний эфир, как мне кажется, по объёму полезной информации стал рекордным. Дабы не тратить ваше время и не усложнять, вот 16 тезисов по облигациям:

▪️ Зафиксированная Росстатом инфляция составляет 6,5% г/г, а если считать с начала 2021, то накопленная инфляция уже 4,2% и продолжает расти;

▪️ Мои банки дают мне 4% (Тинькофф) и 4,7% (Открытие) по накопительным счетам (не вкладам). Реальная ставка в глубоком минусе;

▪️ При этом, 1-летние ОФЗ уже дают 6,6%, что с учётом налога на купоны даёт около 5,7% чистой доходности;

▪️ 10-летки ОФЗ дают сейчас 7,2% (около 6,2% чистыми);

▪️ Так как мы, очевидно, находимся в цикле повышения ключевой ставки ЦБ и конца и края пока не видно, лучше воздерживаться от покупки длинных облигаций, тем более что разница между 10-летками и 1-летками всего 0,6% (даже в США разница между 2- и 10-летками сейчас 1,2%);

▪️ При этом, 1-летки для тех, кому актуален вопрос наполнения портфеля облигациями, выглядят привлекательно;

▪️ В любом случае, на этой неделе не торопясь выписывайте себе наименования выпусков и ждите заседания ЦБ 23 июля, и только с 26 июля (когда рынок отыграет решение и намёки на дальнейшее движение ставки) — предпринимайте какие-то действия;

▪️ Субфедеральные облигации (облигации российских регионов) могут давать премию вплоть до 1% к ОФЗ;

▪️ Лично я бы воздерживался от покупок субфедералов от регионов, где отношение долга к ВВП больше 100% (из ярких примеров — Мордовия, Хакасия, Удмуртия). Зачем мне эти фантомные риски, если есть «здоровые» регионы;

▪️ Корпоративные короткие облигации от довольно надёжных эмитентов дают сейчас вплоть до 9% грязными (7,8% после налога на купон);

▪️ Мои облигации ЦППК (почти 3 года получаю 9,5%) и РОСНАНО (2,5 года получаю почти 9%) погашаются в августе и декабре этого года;

▪️ Мой принцип при выборе корп. облигаций простой: покупаю выпуски от аффилированных с государством компаний, что с ними будет;

▪️ ЦППК выпускают новые 3-летние бонды взамен старых, ориентировочная ставка купона очень жирная — под 9,5%, хотя не верится, наверное при выходе на широкий рынок доходность будет ниже;

▪️ Я б переложился из старого в новый выпуск, но по своей стратегии в обозримом будущем планирую заряжать всё в акции;

▪️ Самый «вкусный» момент для покупки облигаций — когда инфляция нащупала пики, Эльвира улыбается на заседаниях и намекает на то, что ставку пока что повышать не планирует. В такой момент можно приглядываться к длинным облигациям. Но такой момент очень сложно идеально поймать;

▪️ Я надеюсь, что такой момент к концу 2021 наступит (но это неточно) и, если интуиция даст сигнал, вновь переобуюсь в воздухе и прикуплю себе облигаций.

( Читать дальше )

- комментировать

- 4.1К | ★6

- Комментарии ( 2 )

Воскресный прямой эфир

- 18 июля 2021, 17:30

- |

Уже 3 недели не было прямых эфиров, а значит пора. Хочу сегодня окинуть взглядом сложившуюся на рынке ситуацию и решить для себя — а что делать мне как долгосрочному инвестору в июле 2021 года?

Темы сегодня:

▪️ Инфляция, вклады, ОФЗ, надёжные корпоративные облигации;

▪️ Акции российских компаний: большой дивидендный сезон закрывается, сезон отчётности — открывается;

▪️ Акции американских компаний — сезон отчётов, на что стоит обратить внимание.

Сегодня, 18 июля, в 17:30 (время московское), приглашаю на прямой эфир в YouTube по ссылке:

( Читать дальше )

Отчётности за 2Q2021

- 16 июля 2021, 13:11

- |

Пришёл сезон отчётности за 2-й квартал 2021 «послевоенного» года. Из моего портфеля отчиталось уже 12 компаний, и в основном это банки.

EPS — Earnings Per Share — метрика, демонстрирующая, сколько денег за 3 месяца компания заработала на каждую вашу акцию.

Для меня не стало неожиданностью, что все компании показывают цифры больше, чем от них ожидали прогнозисты. Так, Голдманы, Сити и Велс Фарго заработали чуть ли не в 1,5 раза больше ожиданий.

Р/Е здесь — отношение текущих цен (уже после отчётности, т.е. рынок уже переоценил компании с учётом новых циферок) к прибыли за период 01.04.2021-30.06.2021 в годовом выражении.

Банки всегда имеют низкий Р/Е. Но сравнивая с тем, что было в 2018 или 2019, я не вижу никакой разницы в оценке компаний.

Меня всегда удивляют «свидетели пузыря», которые берут сегодняшние цены и делят их на древние прибыли за 2020 год.

Если брать совокупность 12 компаний, взвесив их по капитализации, то получится Р/Е = 17. Продолжаю вести наблюдение.

Я всё посчитал! Пенсий не будет, расходимся

- 09 июля 2021, 13:09

- |

Проблема пенсий в России — очень больная. Кажется, что проблему невозможно решить, пенсионная система РФ будто проклята. Сразу скажу, чтобы не питать вас надеждой — я в этом посте тоже не найду способа решения и не предложу ничего нового.

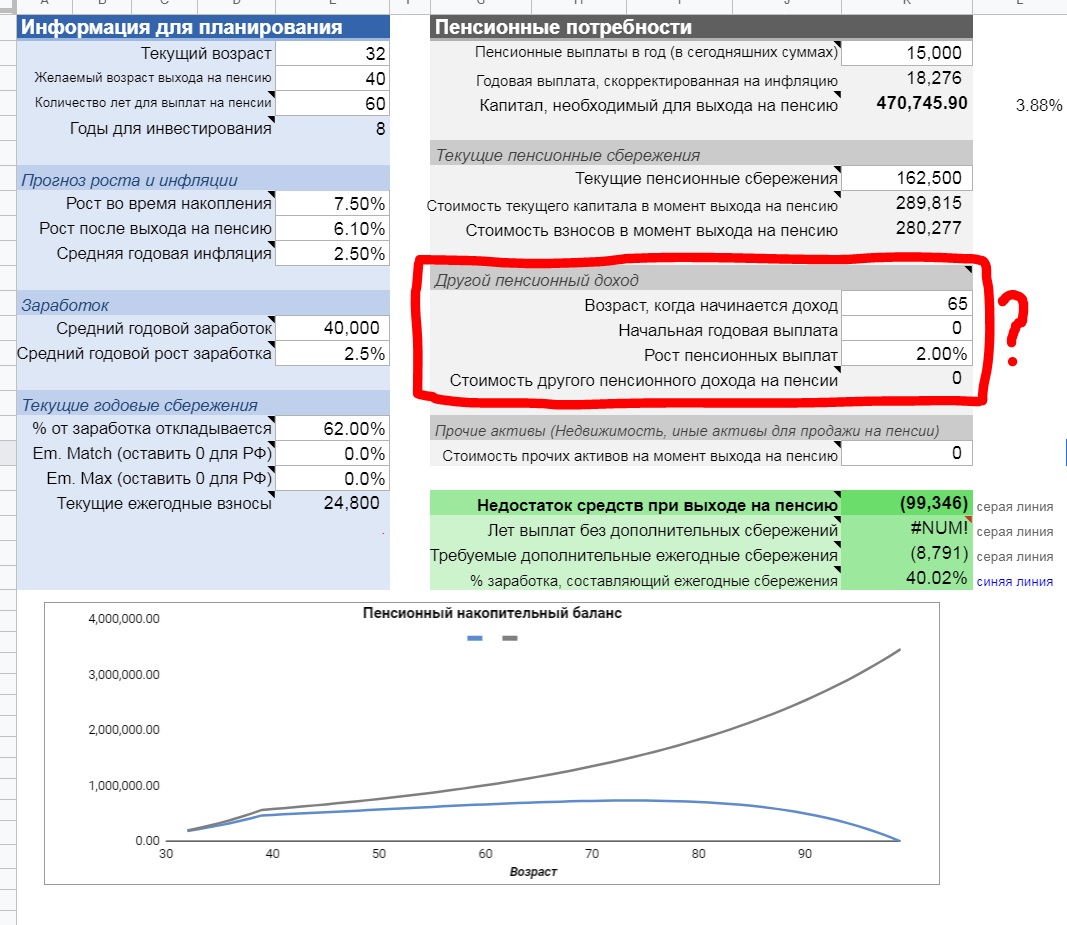

Я родился в 1988 году, мне сейчас 32 года. По нынешним правилам, мой пенсионный возраст наступит в 65 лет или в 2053 году. Возможно, я переигрываю с финансовым планированием — это справедливое утверждение (как будто бы это что-то плохое). Но я нашёл тысячи единомышленников, и нам с ними вполне ОК живётся — подавляющее большинство этих «помешанных на циферках» людей очень хорошо себя чувствуют в финансовом плане — то ли это причина, то ли следствие...

Так вот, есть одна труднопрогнозируемая переменная, которую я не понимаю как считать — страховая пенсия. Страховая — это та самая «стандартная» в нашем понимании — та, что 15000₽/месяц или сколько там сейчас.

На скрине — мой калькулятор для расчёта «ранней пенсии» — это не совсем пенсия в классическом российском понимании, ну да не суть. Здесь все расчеты в долларах, и один блок — про страховую гос.пенсию — я не могу заполнить для более точного расчёта.

( Читать дальше )

Рэй Далио: есть ли пузырь на фондовом рынке?

- 07 июля 2021, 12:25

- |

Удивительное дело происходит на наших глазах: миллиардеры, управляющие огромными хедж-фондами, один за другим начинают развивать свои личные медиаресурсы. Вот и Рэй Далио, оказывается, начал в ютубчике отвечать на вопросы подписчиков (скоро за донат приветы передавать начнёт).

И вопрос, волнующий всех:

А есть ли пузырь на фондовом рынке сегодня?

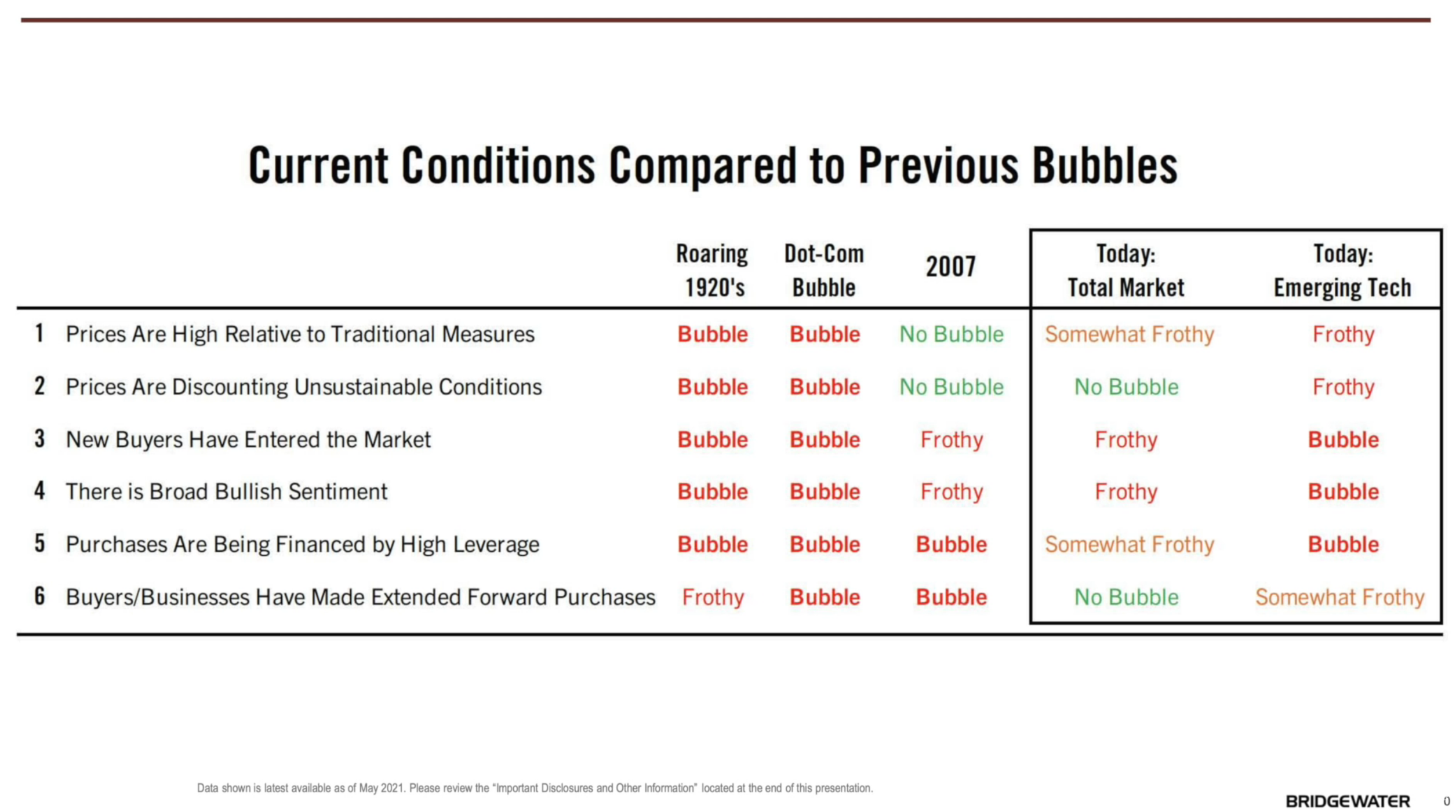

Рэй оценивает «пузыристость» рынка по 6 критериям:

1. Цены на активы высоки по отношению к традиционным мерам оценки.

2. Цены учитывают возможные неустойчивые условия.

3. Много новых покупателей пришло на рынок.

4. Очень сильные бычьи настроения.

5. Используется большое кредитное плечо для покупки активов.

6. Предприниматели и покупатели произвели увеличенные закупки на будущее.

Рэй сравнивает сегодняшнюю ситуацию на фондовом рынке в целом и ситуацию в «развивающихся технологических компаниях» с другими пузырями в истории:

- «Ревущие 1920-е» — тогда рос сильнейший пузырь во всех акциях;

- «Пузырь доткомов» — в период до марта 2000 года был сильнейший пузырь в технологических компаниях;

- 2007 год — момент надувания пузыря в недвижимости, повлекшего мировой финансовый кризис.

( Читать дальше )

Кэти Вуд: Технологические инновации способствуют дефляции

- 06 июля 2021, 12:15

- |

Посмотрел на выходных свежий 37-минутный монолог Кэти Вуд. Для тех, кто не в курсе: ей 65 лет, она начинала карьеру помощником экономиста в далёком 1977 году, а в 1998 основала свой первый хедж-фонд. Сейчас она у всех на слуху — её компания ARK Invest управляет 8 ETF'ами с суммарными активами $50 млрд. Флагманский ARK Disruptive Innovation (ARKK) показал результат +150% по итогам 2020 года против S&P500 c +16%. А если смотреть со старта торгов в 2014 году, то результат ARKK +530% против +118% у S&P500. Её фонды отличаются от привычных ETF тем, что они являются фондами с активным управлением. Они не следуют какому-то рассчитываемому на стороне индексу, а все решения основываются на выводах их собственного центра исследований инноваций.

И нет, покупать их фонды с активным управлением с расчётом на то, что тренд продолжится, и им удастся и в следующее десятилетие бить рынок, я не стану. Но позицию человека с 44-летним опытом и заслуживающими уважения результатами труда выслушал с удовольствием. И вот вам главные тезисы:

1. Долговой рынок в 2021 году ведёт себя странно.

( Читать дальше )

Аристократы

- 29 июня 2021, 13:45

- |

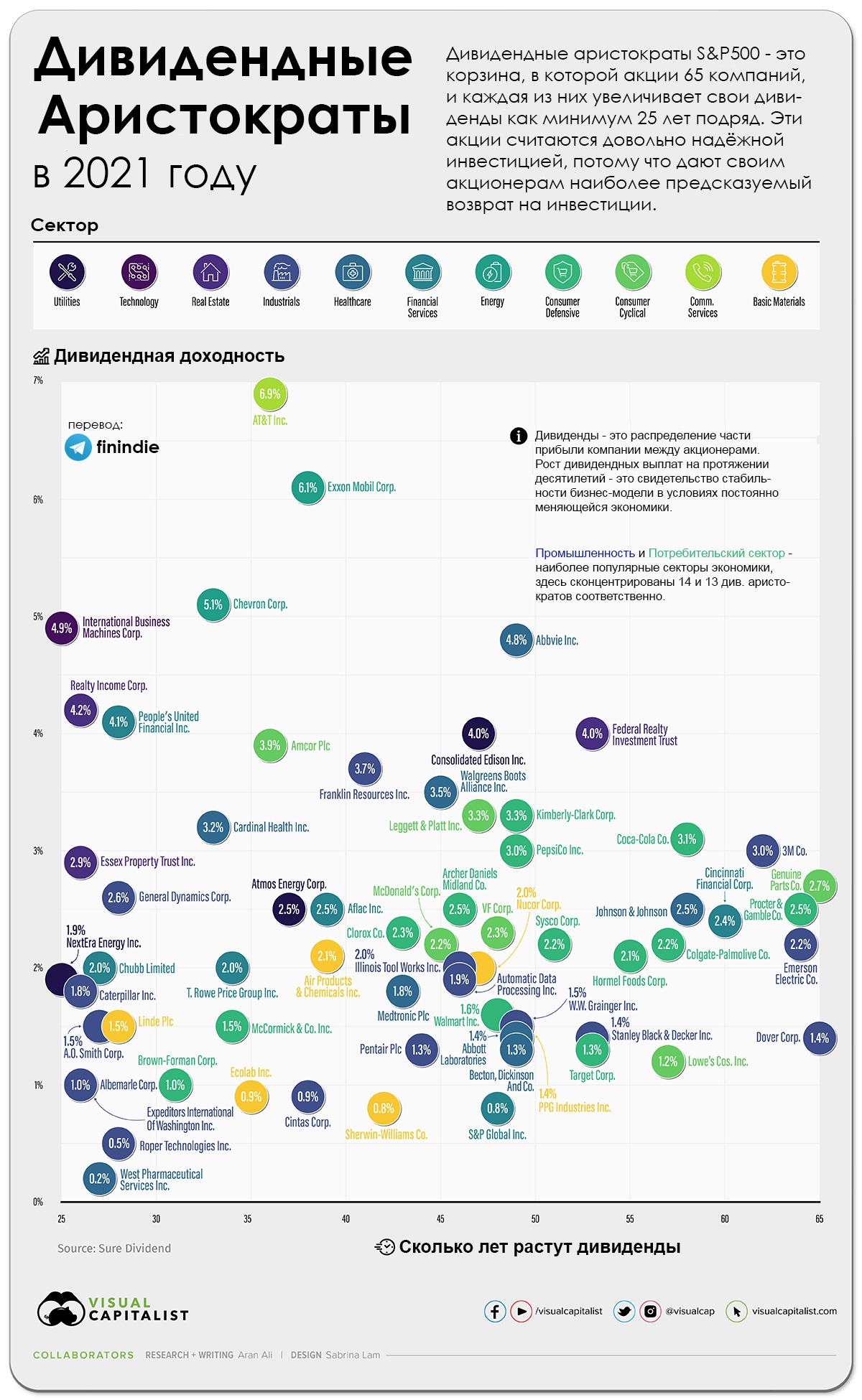

VisualCapitalist опубликовал красивую и информативную графику по американским дивидендным аристократам, и я с удовольствием перевёл её для вас:

Дивидендные аристократы США в июне 2021 года — это целых 65 компаний из индекса S&P500, и все 65 компаний непрерывно каждый год повышают свои дивиденды на протяжении как минимум 25 лет.

Это легче сказать, чем сделать, ведь компаниям приходится распределять эти дивиденды ежеквартально, независимо ни от чего. Я лишь отмечу, что чтобы иметь этот статус сегодня, компании должны как минимум с 1996 года не только не прекращать выплаты дивидендов, но и каждый год повышать их. А за это время мы увидели: пузырь доткомов, ипотечный пузырь и мировой финансовый кризис, мировой локдаун и вирусную пандемию. Чтобы выплачивать и приумножать дивиденды в такие разные по своей сути кризисы, необходима очень устойчивая бизнес-модель.

Какие-то компании из списка известны во всём мире — Coca-Cola, Pepsi, McDonalds или Procter&Gamble. Какие-то компании хоть и являются очень крупными, но их деятельность сконцентрирована только в США, и нам эти названия мало о чём говорят — Expeditors International of Washington или People's United Financial.

( Читать дальше )

Как я на конференцию Смартлаба сходил

- 27 июня 2021, 17:43

- |

Вчера состоялась конференция Смартлаба, и большой честью для меня было выступить там со своим скромным докладом среди мастодонтов мира трейдинга и инвестиций.

Сегодня вечером есть возможность рассказать обо всём в формате стрима на YouTube. Расскажу о своих впечатлениях как со стороны зрителя (слушал выступления с самого утра и до вечера), так и со стороны выступающего. Обсудим также, насколько это необходимо — посещать подобные мероприятия.

Всех, кому это интересно и у кого есть время, жду сегодня в 17:45 (время московское) по ссылке:

( Читать дальше )

Падение рынка акций неизбежно! Уже со следующей недели [сарказм]

- 23 июня 2021, 13:23

- |

Постоянно слышу от окружающих, что фондовый рынок вот-вот упадёт, и я потеряю все свои деньги! Ни в коем случае нельзя покупать акции сейчас, ведь они ужасно перегреты!

Я уже 141 неделю покупаю акции (и не продаю), и за это время я слышал 141 железобетонную причину, почему акции упадут в цене уже на следующей неделе — да, каждую неделю без исключения! Из 141 недели недель этак 130 эти несчастные акции были перегреты. Не верите? А я проверил, и у меня есть все пруфы.

![Падение рынка акций неизбежно! Уже со следующей недели [сарказм] Падение рынка акций неизбежно! Уже со следующей недели [сарказм]](https://telegra.ph/file/f9d923acfa21bab1f8ed5.png)

Знаете, как я провёл вчерашний вечер? Я несколько часов посвятил тому чтобы проверить свою гипотезу, которую могу сформулировать так:

В любой момент времени, независимо от условий вокруг, вы можете наткнуться на очень аргументированный материал от уважаемого издания или исследование от уважаемого финансового института, в котором вам расскажут, почему рынок акций не будет больше расти и почему он упадёт уже на следующей неделе.

Как я проверял? Пользуясь поиском Google, я выставлял интервал с понедельника по воскресенье для каждой из 52 недель, начиная с текущей недели и до июня 2020 года. Можно пойти дальше и проверить несколько лет, но я уверен, нет смысла себя дальше мучить.

( Читать дальше )

Развивающиеся рынки - сколько вешать в граммах?

- 17 июня 2021, 16:59

- |

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ России

- Яндекс