Finindie

Яндекс: конвертируемые облигации

- 14 июня 2022, 14:11

- |

В пятницу Яндекс объявил о том, что он-таки договорился с держателями конвертируемых облигаций о сроках и условиях их погашения. Чтобы понимать, что это такое и почему это важно, надо вернуться в февраль 2020 года и посмотреть, что это за облигации такие.

25.02.2020 Яндекс выпустил конвертируемые облигации на сумму $1,25 млрд с очень низкими купонными выплатами (0,75% годовых) и рядом важных условий:

▪️ Погашение может произойти как акциями, так и деньгами. Решение, в какой пропорции погашать (сколько денег и сколько акций отправлять), остается за Яндексом;

▪️ Если при погашении будут использованы акции, то они должны оцениваться на уровне +47,5% к цене на дату выпуска этих самых облигаций — 25 февраля 2020 года. Акции YNDX на бирже NASDAQ стоили в тот день $42,50, так что акции при погашении могли использоваться как эквивалент $62,70. Расчет покупателей облигаций был на то, что акции Яндекса будут стоить сильно дороже, и на конвертации даже части долга в акции можно будет хорошо заработать;

▪️ Погашение должно произойти в 2025 году. Однако, было описано казавшееся на тот момент несущественным и маловероятным условие: если торги акциями на NASDAQ будут приостановлены более чем на 5 дней, держатели облигаций могут затребовать досрочного погашения. Торги могут быть приостановлены только в случае какой-то катастрофы, ну собственно она и произошла: с конца февраля акции YNDX не торгуются в США, а торгуются только на Мосбирже.

( Читать дальше )

- комментировать

- 5.2К | ★1

- Комментарии ( 1 )

Фонды решено переупаковать

- 08 июня 2022, 12:10

- |

ЦБ принял решение, куда послать фонды с заблокированными активами на борту (Коммерсант, РБК). Таких активов на балансе разных фондов (БПИФ, ОПИФ и прочие) насчитали на сумму аж 379 млрд ₽. Их будут в большинстве случаев упаковывать в новые закрытые паевые инвестиционные фонды (ЗПИФ). Причем, сейчас выделяют три разные категории «попавших» фондов:

1. Фонды, в которых заморожено менее 10% активов. Представим, что таким фондом может быть фонд на индекс S&P500 от Тинькофф TSPX (мы не знаем наверняка, я просто предполагаю). Таким фондам будет разрешено сохранить свою прежнюю структуру и в скором времени возобновить торги. Заблокированная часть будет каким-то образом оцениваться на балансе, но впрочем это не так важно, ибо даже при оценке в 0₽ это будет выглядеть как просадка менее 10%.

2. Фонды, в которых заморожено от 10% до 90% активов. Таким фондом может быть «вечный портфель» в евро TEUR. Ведь в нем около 30% золота, а 70% — это европейские бумаги, которые скорее всего недоступны из-за Euroclear. Такие фонды разделятся на два — старый фонд и новый ЗПИФ. В новый ЗПИФ после форка попадут все замороженные активы, а владельцам БПИФ выдадут паи нового фонда в дополнение к паям старого. Управляющий нового закрытого фонда будет распродавать активы при первой открывшейся возможности, а вырученные средства будут выплачиваться в виде дивидендов.

( Читать дальше )

Потери держателей фондов FinEx продолжают расти. Уже 8 млрд ₽

- 02 июня 2022, 11:10

- |

Вчерашнюю ситуацию с обнулением 3-миллиардного фонда FXRB от FinEx очень понятным языком описал Павел Комаровский, да и уже каждый отписался на Смарт-Лабе. Не вижу смысла повторять написанное по второму кругу. Я тоже время не терял, и решил изучить 200-страничный англоязычный отчет FinEx перед ирландским регулятором, который был опубликован вчера. Пишу о том, что FinEx решил оставить за скобками.

И здесь будут плохие новости, готовьте корвалол.

1. FXRU.

Как оказалось, FinEx Tradable Russian Corporate Bonds — это один фонд, и активы внутри него были единым целым. Два тикера на бирже — FXRB (с хэджем) и FXRU (без) — не что иное, как надстройки над единым фондом. Пай FXRB теперь стоит 0₽ 00 копеек. На данный момент в фонде осталось $18,6 млн активов — все они отныне причитаются только держателям паев FXRU. Это $0.27 (примерно 16,60₽) на один пай. Активы скукожились в 5 раз. Отчасти это связано с тем, что сами облигации оцениваются значительно ниже номинала, но наверняка это произошло и из-за принудительных продаж. Совокупные потери фонда >7 млрд ₽.

Получается, что держатели паев FXRU частично заплатили за держателей FXRB с рублевым хеджем при ликвидации их надстройки над единым фондом. Несправедливо, но факт.

( Читать дальше )

❗️ Индекс компаний с наименьшим санкционным давлением: Таблица готова

- 31 мая 2022, 13:36

- |

Ввели-таки 6-й пакет санкций, и среди прочего в нем есть секторальные санкции против российской нефти. Ну а я доделал таблицу, и готов поделиться с вами её первой версией.

Создать собственную копию вы можете бесплатно по этой ссылке

———

Инструкция в видео-формате здесь

( Читать дальше )

На пенсию в 35, на завод - в 36! Мой пенсионный портфель. Май 2022

- 18 мая 2022, 14:33

- |

Рынок акций российских компаний рухнул, рынок акций США сейчас также находится в затяжном падении. У меня выдался свободный час для того чтобы посмотреть, а что там с результатами — где я сейчас нахожусь и куда мне двигаться дальше в реализации своего плана.

Американские акции

Американские акции на данный момент являются основной частью моего Net Worth* — примерно 61%.

*Net Worth в данном случае — совокупная стоимость всех инвестиционных активов и сбережений (не учитывается стоимость жилья, авто, бизнес-активов).

( Читать дальше )

- комментировать

- 10.4К |

- Комментарии ( 55 )

Расконвертация расписок

- 16 мая 2022, 17:05

- |

На иностранных биржах (преимущественно на Лондонской, но не только) торговались депозитарные расписки российских компаний. Такие расписки удостоверяют право владения некоторым количеством акций. Расписки долгое время торговались совершенно открыто, и для компаний это было хорошим средством для привлечения иностранных инвестиций — можно продать часть компании иностранцам, конвертировав российские рублевые акции в удобные для них расписки.

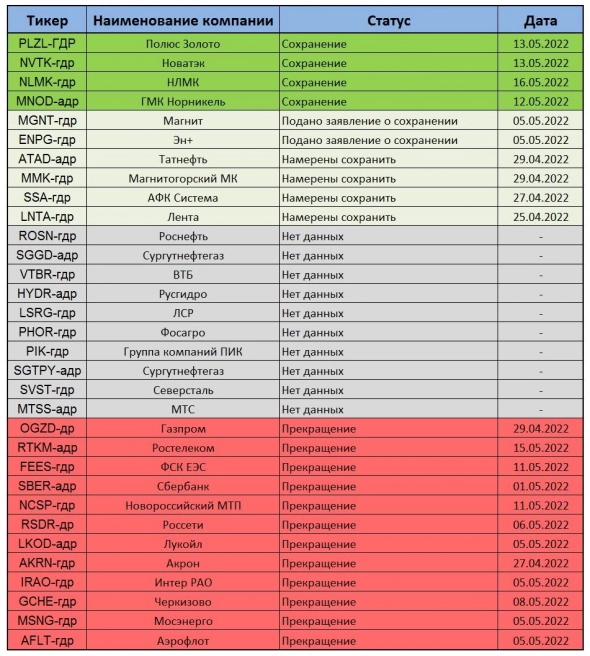

С недавних пор в России действует закон, по которому все эти расписки подлежат расконвертации с последующим прекращением такой практики. Законом предусмотрено право компании обратиться в правительственную комиссию и попросить сохранить программу. Этим правом некоторые компании воспользовались. Я собрал информацию о текущем статусе.

Как видно, все госкомпании прекращают обращение расписок. Несколько частных компаний также не захотели сохранять программу. В данный момент компании расторгают свои договоры с инвест-банками. За этим последует расконвертация расписок в акции, торгующиеся на Мосбирже за рубли.

( Читать дальше )

Крипто-доллар: что-то пошло не так

- 12 мая 2022, 13:35

- |

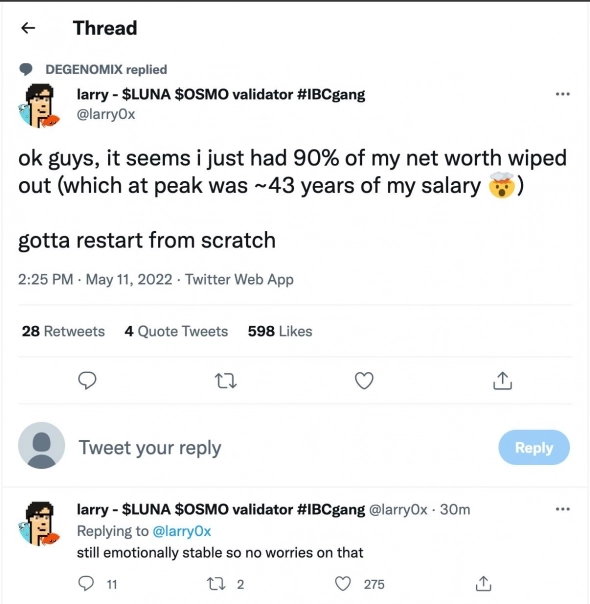

В крипто-мире разворачивается драма. Люди теряют целые состояния, а один из крупнейших стейблкойнов с рыночной капитализацией более 16 млрд долларов — Terra USD — за два дня почти самоуничтожился.

Окей, чуваки, 90% моего состояния просрано (это было сопоставимо примерно 43 моим годовым зарплатам). Начинаю с нуля. Эмоционально стабилен, так что не переживайте за меня.

Что вообще происходит? Давайте разбираться.

Стейблкойны

Если говорить простым языком и утрировать, то стейблкойны можно описать следующим образом: это криптовалюты, курс которых жестко привязан к доллару. Зачастую это привязка по курсу 1:1, и в ходе торгов наблюдаются небольшие (десятые доли процента) отклонения. Разные стейблкойны используют разные принципы этой самой привязки, и на самом деле стейблкойнов уже несколько десятков штук (но крупных — пять). Нет смысла в рамках текущей статьи описывать принципы этой самой привязки и повторять на 90% прекрасную статью Павла Комаровского — я лучше оставлю ссылку на неё.

( Читать дальше )

IPO-бум 2020-2021

- 11 мая 2022, 15:58

- |

Отлив покажет, кто купался голым

Уоррен Баффетт, письмо к акционерам Berkshire Hathaway, 2001 год.

Период, начавшийся во второй половине 2020 года и продлившийся до конца 2021 года был примечателен огромным количеством очень дешёвых (почти «бесплатных») денег в мировой экономической системе. Как следствие, огромное количество компаний подсуетились и совершили публичное размещение своих акций на бирже. Часть вырученных средств (а счёт шел зачастую на миллиарды долларов!) компании оставляли для своего развития и борьбы с конкурентами. Часть средств ушла создателям компаний и венчурным фондам, которые вкладывались в перспективные проекты на стадии зарождения. Спонсорами таких размещений становились другие фонды, которые видели перспективы в развитии таких компаний (ну или им просто некуда было девать дешевые деньги, а ведь нужно что-то делать! — если ничего не делать, инвесторы не поймут и уйдут к другим). Большое значение здесь имели и частные инвесторы — они были как никогда активными, и покупали акции новых компаний, уплачивая комиссии в несколько процентов от сделки.

( Читать дальше )

Как работает РЕПО?

- 28 апреля 2022, 12:17

- |

Уважаемый Роман Юрьевич сказал, что это не головотяпство, ничей косяк, и так вообще-то делали всегда, это стандартная практика, просто никто не мог предположить, что в на утро Euroclear не выйдет на связь, это виделось невозможным.

Исходя из этого, можно ли предположить, что ВТБ, Открытие (да и вообще еще несколько брокеров) — каждую ночь гоняли весь свой пул иностранных акций в НРД для РЕПО с ЦК? Сделали они и в ночь Х, а на утро оказалось, что обратно их не перегнать.

Уважаемые знающие внутреннюю кухню биржи смарт-лабовцы, подскажите — насколько это может быть близко к правде? Или здесь чушь написана? Мне чисто для себя разобраться.

Пользовательский индекс "Акции РФ без иностранных ценных бумаг"

- 27 апреля 2022, 10:27

- |

Рассчитываемые Мосбиржей индексы, к сожалению, не обладают гибкостью. Коллективные инвестиции (ETF, БПИФ) также продемонстрировали наличие не известных нам ранее рисков. Чем больше посредников между частным инвестором и самой компанией, акции которой мы покупаем, — тем больше вероятность, что что-то может пойти не так. Мой личный опыт на практике доказывает, что в случае с российским рынком есть несложное решение, которое позволяет собирать инвестиционный портфель, который (несмотря на мелкие погрешности) очень точно повторяет движение индекса Мосбиржи.

Если институт частных инвестиций каким-то чудесным образом выкарабкается из всего дерьма, в котором он оказался, я вполне допускаю, что самостоятельная покупка акций станет чуть более популярным решением. А значит, кто-то должен пилить практические решения для народа!

Напомню, что стандартная табличка для формирования портфеля по принципу максимального приближения к индексу Мосбиржи (которую я изначально делал для себя, и пользуюсь вот уже 4-й год) — работала и обновлялась каждый день, несмотря на происходящий на рынке ад. Интерфейс у неё как из задницы, но привыкаешь быстро. Денег я за это никаких не беру (и не брал никогда).

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ России

- Яндекс