SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

RUH666

Медвежий цикл волн Эллиотта для ETHUSD почти завершен

- 05 июня 2021, 15:02

- |

Время с 12 по 23 мая — период, о котором быки по ETHUSD хотели бы забыть. Вторая по величине криптовалюта упала с исторического максимума в 4380 долларов до 1730 долларов. Хотя некоторые могут посчитать криптовалюту золотом 2.0, подобные сбои показывают, что это пространство по-прежнему остается дико волатильным. Что еще более интересно для нас, так это структура волны Эллиотта этого 60-процентного падения. Трехволновое движение указывало бы на то, что более крупный восходящий тренд все еще продолжается. Пятиволновой импульс означал бы, что мы должны ожидать дальнейшего ослабления. Давайте взглянем.

К несчастью для быков, падение до 1730 долларов больше похоже на импульсную модель, а не на коррекцию. Он обозначен как 1-2-3-4-5, где волна 2 представляет собой расширяющуюся плоскость, а волна 4 — зигзаг. После этого восстановление от нижней части волны 5 должно стать еще одним зигзагообразным откатом A-B-C. Если этот подсчет верен, ETHUSD находится на грани завершения медвежьего волнового цикла 5–3. Согласно теории, как только волна C закончится, мы можем ожидать возобновления тренда в направлении импульсной последовательности. Шансы против быков больше, чем в их пользу. Начальные цели ниже нижней границы волны 5 имеют смысл, когда медведи вернутся. По сравнению с текущей ценой в ~ 2780 долларов это означает еще одно падение как минимум на 35%. Скорее всего, больше.

К несчастью для быков, падение до 1730 долларов больше похоже на импульсную модель, а не на коррекцию. Он обозначен как 1-2-3-4-5, где волна 2 представляет собой расширяющуюся плоскость, а волна 4 — зигзаг. После этого восстановление от нижней части волны 5 должно стать еще одним зигзагообразным откатом A-B-C. Если этот подсчет верен, ETHUSD находится на грани завершения медвежьего волнового цикла 5–3. Согласно теории, как только волна C закончится, мы можем ожидать возобновления тренда в направлении импульсной последовательности. Шансы против быков больше, чем в их пользу. Начальные цели ниже нижней границы волны 5 имеют смысл, когда медведи вернутся. По сравнению с текущей ценой в ~ 2780 долларов это означает еще одно падение как минимум на 35%. Скорее всего, больше.

перевод отсюда

( Читать дальше )

К несчастью для быков, падение до 1730 долларов больше похоже на импульсную модель, а не на коррекцию. Он обозначен как 1-2-3-4-5, где волна 2 представляет собой расширяющуюся плоскость, а волна 4 — зигзаг. После этого восстановление от нижней части волны 5 должно стать еще одним зигзагообразным откатом A-B-C. Если этот подсчет верен, ETHUSD находится на грани завершения медвежьего волнового цикла 5–3. Согласно теории, как только волна C закончится, мы можем ожидать возобновления тренда в направлении импульсной последовательности. Шансы против быков больше, чем в их пользу. Начальные цели ниже нижней границы волны 5 имеют смысл, когда медведи вернутся. По сравнению с текущей ценой в ~ 2780 долларов это означает еще одно падение как минимум на 35%. Скорее всего, больше.

К несчастью для быков, падение до 1730 долларов больше похоже на импульсную модель, а не на коррекцию. Он обозначен как 1-2-3-4-5, где волна 2 представляет собой расширяющуюся плоскость, а волна 4 — зигзаг. После этого восстановление от нижней части волны 5 должно стать еще одним зигзагообразным откатом A-B-C. Если этот подсчет верен, ETHUSD находится на грани завершения медвежьего волнового цикла 5–3. Согласно теории, как только волна C закончится, мы можем ожидать возобновления тренда в направлении импульсной последовательности. Шансы против быков больше, чем в их пользу. Начальные цели ниже нижней границы волны 5 имеют смысл, когда медведи вернутся. По сравнению с текущей ценой в ~ 2780 долларов это означает еще одно падение как минимум на 35%. Скорее всего, больше.перевод отсюда

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Почему на рынке жилья США назревают проблемы (перевод с elliottwave com)

- 04 июня 2021, 19:15

- |

«Снижение цен на жилье следует за падением продаж жилья»

Во многих частях страны цены на дома стремительно растут. Действительно, хорошо известный индекс цен на жилье в 20 крупных городах в марте вырос на 13,3% за год. Эта статистика, по-видимому, свидетельствует о хорошем состоянии рынка жилья. Итак, вы можете спросить: «Почему назревают проблемы?» Что ж, этот график и комментарии к нашему майскому финансовому прогнозу волн Эллиотта дают представление:

Во многих частях страны цены на дома стремительно растут. Действительно, хорошо известный индекс цен на жилье в 20 крупных городах в марте вырос на 13,3% за год. Эта статистика, по-видимому, свидетельствует о хорошем состоянии рынка жилья. Итак, вы можете спросить: «Почему назревают проблемы?» Что ж, этот график и комментарии к нашему майскому финансовому прогнозу волн Эллиотта дают представление:

( Читать дальше )

Во многих частях страны цены на дома стремительно растут. Действительно, хорошо известный индекс цен на жилье в 20 крупных городах в марте вырос на 13,3% за год. Эта статистика, по-видимому, свидетельствует о хорошем состоянии рынка жилья. Итак, вы можете спросить: «Почему назревают проблемы?» Что ж, этот график и комментарии к нашему майскому финансовому прогнозу волн Эллиотта дают представление:

Во многих частях страны цены на дома стремительно растут. Действительно, хорошо известный индекс цен на жилье в 20 крупных городах в марте вырос на 13,3% за год. Эта статистика, по-видимому, свидетельствует о хорошем состоянии рынка жилья. Итак, вы можете спросить: «Почему назревают проблемы?» Что ж, этот график и комментарии к нашему майскому финансовому прогнозу волн Эллиотта дают представление:

( Читать дальше )

Слово Пауэллу! (перевод с elliottwave com)

- 04 июня 2021, 16:03

- |

Председатель ФРС находится в «самой сложной ситуации с тех пор, как липкое насекомое застряло в липкой булочке».

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.

На графике ниже показано годовое процентное изменение «жестких» потребительских цен в США. Это товары и услуги, цены на которые, по мнению специалистов по статистике, меняются нечасто. Например, даже если оптовая цена на помидоры может сильно колебаться ежемесячно, владелец ресторана, вероятно, не будет менять цену салата Капрезе каждый месяц. Однако, когда жесткие цены действительно начинают меняться, на это стоит обратить внимание.

( Читать дальше )

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.

Кстати, эта фраза взята из легендарного британского комедийного сериала 1980-х годов «Блэкэддер», псевдоисторического ситкома. У главного героя, сэра Блэкэддера, есть помощник Болдрик, у которого всегда есть «хитрый план» на любую ситуацию. Что ж, председателю Пауэллу лучше иметь один из них в рукаве.На графике ниже показано годовое процентное изменение «жестких» потребительских цен в США. Это товары и услуги, цены на которые, по мнению специалистов по статистике, меняются нечасто. Например, даже если оптовая цена на помидоры может сильно колебаться ежемесячно, владелец ресторана, вероятно, не будет менять цену салата Капрезе каждый месяц. Однако, когда жесткие цены действительно начинают меняться, на это стоит обратить внимание.

( Читать дальше )

На рынках никогда не было так хорошо

- 04 июня 2021, 12:20

- |

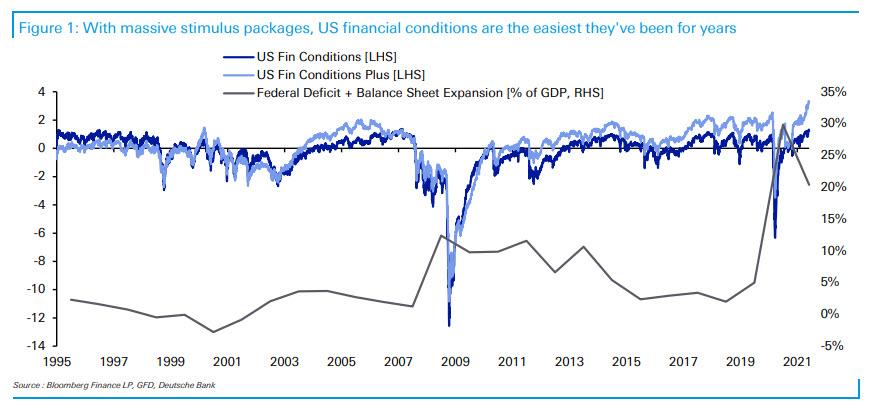

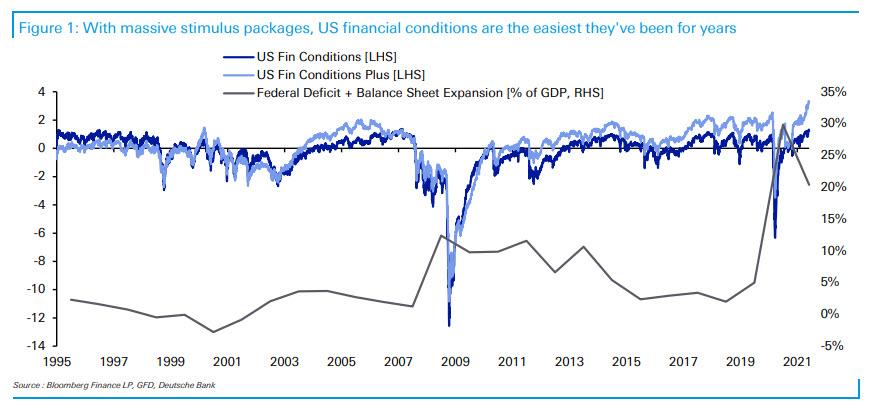

Как отмечает Джим Рид из Deutsche Bank в своем последнем «Графике дня», индекс финансовых условий Bloomberg в США достиг новых 14-летних максимумов. Этот индекс учитывает денежные рынки, различные кредитные спреды и рынки акций. Однако Bloomberg также составляет индекс финансовых условий «плюс», который включает индикаторы пузырей цен на активы, включая акции технологических компаний, рынки жилья и дополнительные отклонения доходности от среднего значения. Как отмечает Рид, этот «плюс» индекс действительно резко вырос за последние несколько недель, комфортно достигнув рекордных максимумов. Когда мы добавляем комбинацию бюджетного дефицита и расширения баланса ФРС в процентах от ВВП, можно легко понять, почему финансовые условия настолько нестабильны, а пузыри появились в различных местах за последние несколько месяцев.

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

перевод отсюда

( Читать дальше )

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».

Итак, да, на рынках никогда не было так хорошо, но что будет дальше? Как риторически заключает кредитный стратег DB, «будут ли политики сожалеть о таких экстремальных стимулах в предстоящих кварталах? Многое будет зависеть от того, вернется ли инфляция в норму в результате тенденций, видных на графике».перевод отсюда

( Читать дальше )

Отказ от долларов в ФНБ - реальный ахтунг или очередной пиар?

- 03 июня 2021, 19:49

- |

Когда увидел эту новость, сначала перепугался, ибо перепутал с ЗВР (для меня всё на три буквы одинаково))). Ведь продажа долларов на низах годового цикла — явно плохая идея. В целом, прогноз по индексу доллара, доллар/рублю и другим рынкам, а также по инфляции (США и РФ), которая сейчас является основным поводом для беспокойства, озвучивал в сегодняшнем видео

( Читать дальше )

( Читать дальше )

Бомба ликвидности ФРС подтолкнула базовую ставку к нулю

- 03 июня 2021, 16:03

- |

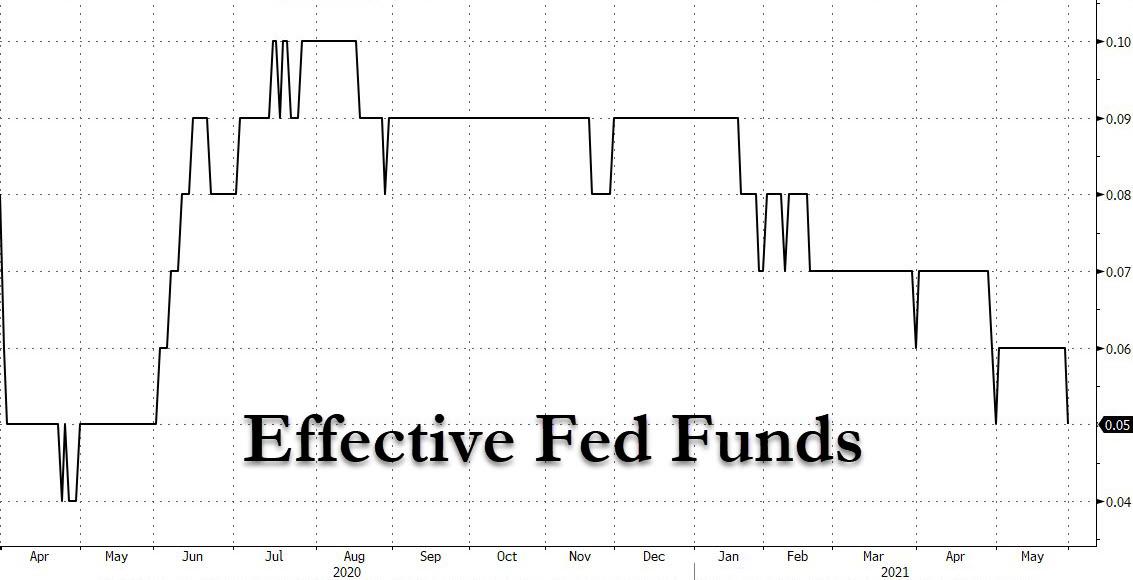

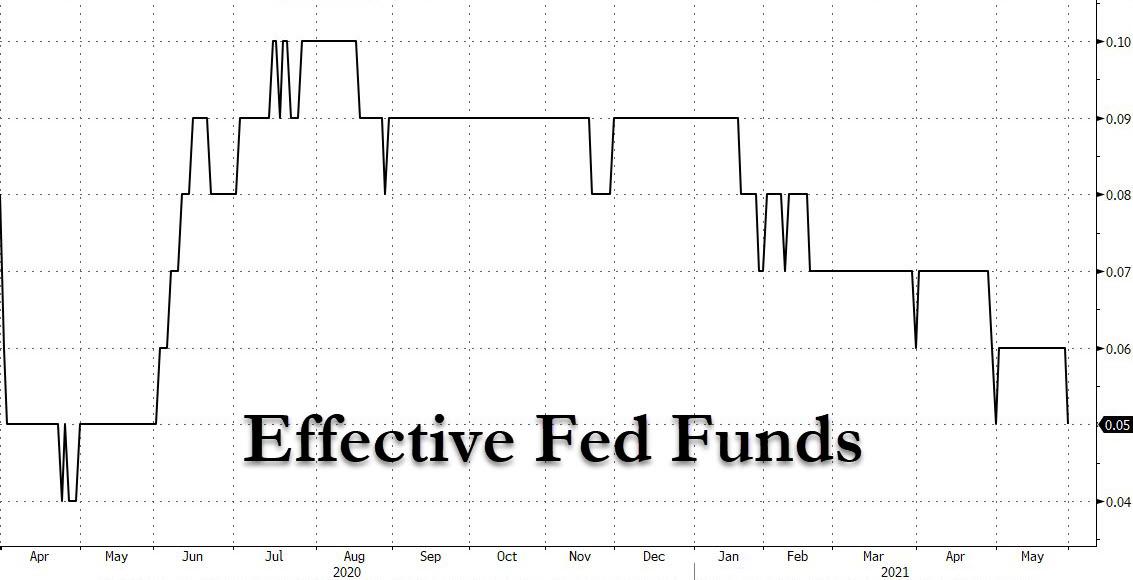

Через месяц после того, как ключевая базовая ставка ФРС — эффективная ставка по фондам ФРС — достигла второго самого низкого уровня за всю историю, или 0,05%, только для того, чтобы провести небольшое повышение в мае, когда она торговалась на уровне 0,06% для большую часть месяца, потом EFF снова упал, постепенно вернувшись близко к нулю, и находится всего в 1 базисном пункте от самого низкого показателя за всю историю.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

( Читать дальше )

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.

Эффективная ставка по федеральным фондам, которую центральный банк в настоящее время стремится удерживать в диапазоне от 0% до 0,25%, упала на 1 базисный пункт до 0,05% 28 мая, самого низкого уровня с апреля. Хронически более низкий уровень EFF повышает вероятность того, что банк изменит ставки, которые он устанавливает для процентов по избыточным резервам и соглашениям об обратном репо, хотя, по мнению Goldman, простое повышение IOER не будет столь же эффективным как повышение и RRP, и IOER ставок. Если бы ФРС действительно подняла обе ставки на 5 б.п., модель Goldman предполагает, что Fed funds и SOFR поднимутся до 8 б.п. и 5 б.п. соответственно.( Читать дальше )

Перспектива волн Эллиотта: почему инвесторы потеряли «аппетит» к Deliveroo (перевод с elliottwave com)

- 03 июня 2021, 12:15

- |

«За один месяц продавцы почти вдвое снизили цену акций»

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

Сегодня, напротив, размещение акций уже торгуемых компаний превышает доходность от новых размещений, «это произошло два месяца назад, когда первичное публичное размещение акций приносило необычно сильную прибыль в ходе их дебютов». (Bloomberg, 06.04.21)… По словам одного из парижских управляющих, IPO больше не имеют «привлекательной цены с точки зрения долгосрочных инвестиций».

Ярким примером нынешней слабости рынка IPO является Deliveroo Holdings, лондонская компания по доставке еды через Интернет, которая начала публичные торги несколько недель назад. Вернемся к майской Global Market Perspective, в которой подробно рассказывались о динамике акций компании до конца апреля:

( Читать дальше )

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:

В первом квартале этого года Лондонская фондовая биржа «зашибала» выручку от IPO. Совсем недавно, в марте, эта выручка достигла 5,2 миллиарда фунтов стерлингов, что стало новым максимумом после финансового кризиса. Тем не менее, все изменилось довольно быстро — как выключатель света. Как говорится в нашей майской Global Market Perspective:Сегодня, напротив, размещение акций уже торгуемых компаний превышает доходность от новых размещений, «это произошло два месяца назад, когда первичное публичное размещение акций приносило необычно сильную прибыль в ходе их дебютов». (Bloomberg, 06.04.21)… По словам одного из парижских управляющих, IPO больше не имеют «привлекательной цены с точки зрения долгосрочных инвестиций».

Ярким примером нынешней слабости рынка IPO является Deliveroo Holdings, лондонская компания по доставке еды через Интернет, которая начала публичные торги несколько недель назад. Вернемся к майской Global Market Perspective, в которой подробно рассказывались о динамике акций компании до конца апреля:

( Читать дальше )

Рон Пол разоблачает "прогрессивистскую" ФРС

- 02 июня 2021, 19:17

- |

Президент Джо Байден приказал Совету по надзору за финансовой стабильностью подготовить отчет о том, как финансовая система может снизить риски, связанные с изменением климата. Совет по надзору за финансовой стабильностью был создан на основании закона о реформе финансового регулирования Додда-Франка и призван выявлять и контролировать чрезмерные риски для финансовой системы. Совет состоит из глав основных федеральных агентств финансового регулирования, включая Федеральный резерв.

Председатель Федеральной резервной системы Джером Пауэлл, несомненно, доволен приказом Байдена. Пауэлл настаивал на том, чтобы ФРС присоединилась к другим центральным банкам в борьбе с изменением климата. Среди способов, которыми ФРС может попытаться снизить риски, связанные с изменением климата, является использование своих регулирующих полномочий для «поощрения» банков к кредитованию «зеленого» бизнеса и отказа в капитале «загрязнителям». ФРС также может использовать «количественное смягчение», чтобы дать «зеленой» промышленности преимущество перед ее неэкологичными конкурентами. Еще один способ «борьбы с изменением климата» для ФРС — это монетизация всего федерального долга, созданного в результате принятия законодательства о реализации Зеленого нового курса.

( Читать дальше )

Председатель Федеральной резервной системы Джером Пауэлл, несомненно, доволен приказом Байдена. Пауэлл настаивал на том, чтобы ФРС присоединилась к другим центральным банкам в борьбе с изменением климата. Среди способов, которыми ФРС может попытаться снизить риски, связанные с изменением климата, является использование своих регулирующих полномочий для «поощрения» банков к кредитованию «зеленого» бизнеса и отказа в капитале «загрязнителям». ФРС также может использовать «количественное смягчение», чтобы дать «зеленой» промышленности преимущество перед ее неэкологичными конкурентами. Еще один способ «борьбы с изменением климата» для ФРС — это монетизация всего федерального долга, созданного в результате принятия законодательства о реализации Зеленого нового курса.

( Читать дальше )

«Абсолютный шок»: базовый индекс потребительских цен достигнет 4% за две недели?

- 02 июня 2021, 16:19

- |

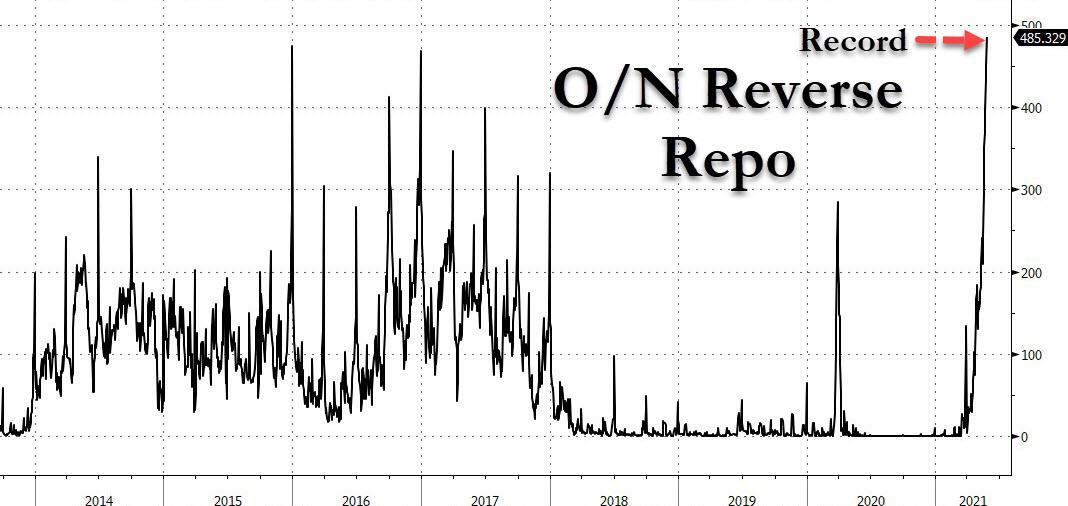

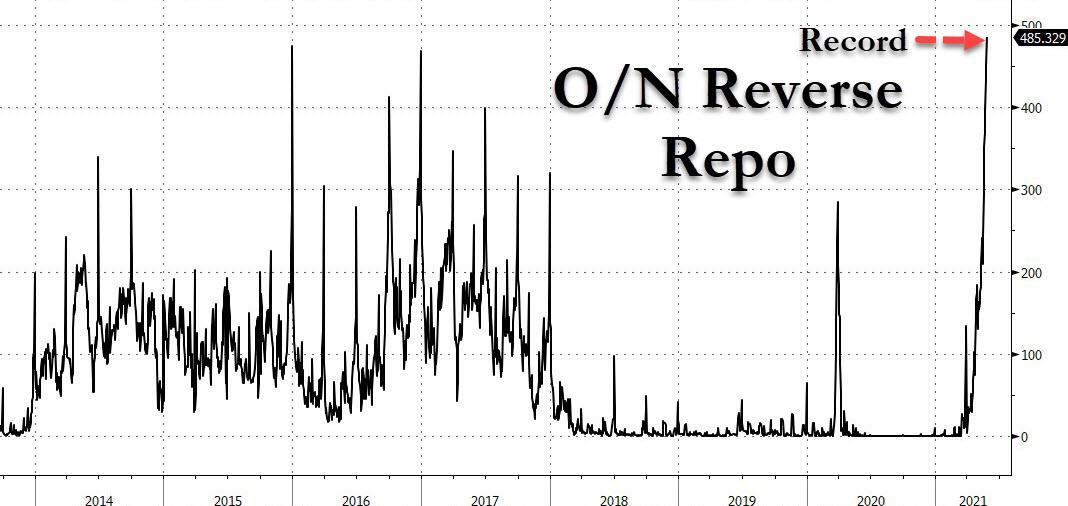

В то время как эксперты спорят о том, станет ли рекордное использование средств обратного репо ФРС, которое на прошлой неделе достигло рекордных 485 млрд долларов, а затем несколько снизилось ...

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:

( Читать дальше )

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:

… техническим катализатором, который вынудит ФРС, наконец, поднять IOER на 5 базисных пунктов на июньском заседании (шаг, который, как Пауэлл повторит несколько сотен раз, не свидетельствует о более широкой денежно-кредитной политике ФРС, направленной на то, чтобы избежать паники), более серьезная угроза общей (и чрезмерно «голубиной») денежно-кредитной политике ФРС заключается в том, что, как писал Nordea на прошлой неделе, существует явный риск того, что майский отчет по инфляции, опубликованный 10 июня, «окажется абсолютным шоком с ростом подержанных автомобилей и грузовиков на 50% в годовом исчислении, а также возможным дальнейшим увеличением ежегодного роста арендной платы за жилье». Для тех, кто не видел, что происходит с подержанными автомобилями, вот график индекса подержанных автомобилей Мангейма:( Читать дальше )

Развивающиеся рынки: долг более чем удвоился за последнее десятилетие (перевод с deflation com)

- 02 июня 2021, 12:14

- |

В статье CNBC от 24 мая обсуждается стремительный рост долга на развивающихся рынках и упоминается страна с наиболее «повышенным долговым бременем»:

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

теги блога RUH666

- bitcoin

- brent

- Dow Jones

- etf

- ethereum

- gold

- light sweet

- Nasdaq

- qe

- S&P500 фьючерс

- WTI

- Австрийская экономическая школа

- акции

- АЭШ

- Байден

- банки

- биткоин

- Биткойн

- британский фунт

- валюта

- война

- война с украиной

- волатильность

- Волновая разметка

- волновая теория Эллиотта

- Волны Эллиотта

- выборы

- госдолг

- госрегулирование

- государство

- Демура

- деньги

- дефляция

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕЦБ

- золото

- инвестирование

- Инвестиции в недвижимость

- индекс S&P

- индекс РТС

- инфляция

- йена

- карантин

- Китай

- ковидобесие

- количественное смягчение

- коронавирус

- коронаистерия

- кредит

- кризис

- криптовалюта

- либертарианство

- медицина

- навальный

- налоги

- недвижимость

- нефть

- облигации

- обучение

- ОФЗ

- оффтоп

- прогноз

- пропаганда

- процентная ставка

- процентные ставки

- пузырь

- путин

- россия

- рубль

- рынок

- рюхизм

- санкции

- сентимент

- серебро

- социализм

- социальные настроения

- ставка фрс

- Степан Демура

- США

- сырьевые товары

- сырьё

- технический анализ

- товарные фьючерсы

- Трамп

- трейдинг

- украина

- фибоначчи

- фондовый рынок

- форекс

- ФРС

- фьючерс на индекс S&P

- ЦБ РФ

- центральный банк

- экономика

- эллиотт

- юмор