Андрей Михайлец

Как выгодно покупать акции? Три стратегии оценки стоимости. Видеолекция по инвестициям

- 22 августа 2021, 16:00

- |

- комментировать

- 216

- Комментарии ( 0 )

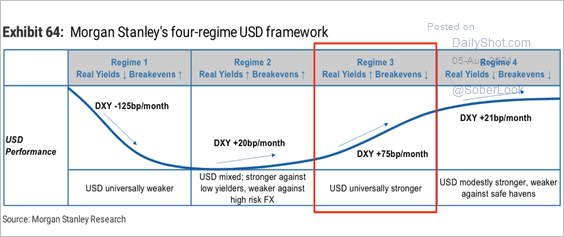

Четыре “режима” существования доллара, и почему происходит его рост сейчас

- 21 августа 2021, 13:22

- |

Вчера на трансляции, посвященной Global Macro в инвестиционном клубе Modern Rentier, осталась не раскрыта одна очень интересная тема, и я решил осветить ее тут. Речь о долларе и так называемых режимах его существования от Morgan Stenley:

- Рост ожиданий инфляции + снижение реальных процентных ставок = падение доллара

- Рост ожиданий инфляции + рост реальных процентных ставок = флет с позитивным уклоном

- Рост реальных процентных ставок + падение ожиданий инфляции = рост доллара

- Падение реальных процентных ставок + падение ожиданий инфляции = умеренный рост доллара

Третий вариант, это то, что мы наблюдаем прямо сейчас. Мы видим, как долгосрочные ожидания по инфляции падают (не путать с текущей инфляцией), номинальные ставки стоят во флете, а значит, реальные ставки растут. И если посмотреть на динамику доллара последние пару месяцев, мы видим фактическое подтверждение этого концепта.

( Читать дальше )

ФРС больше НЕ может спасать рынки? Что происходит на фондовом рынке и что делать инвесторам?

- 18 августа 2021, 16:38

- |

$760.000.000 против Маска и Кэти Вуд!!! Майкл Барри (Big Short) раскрыл свою огромную ставку

- 17 августа 2021, 15:19

- |

Задался вопросом

- 17 августа 2021, 00:48

- |

Задался вопросом, а кто же растет сейчас на рынке, ведь много интересных (казалось бы) идей либо во флете, либо вообще падают. Ответ оказался — Utilities. Причем они лидеры не только за день, но и за последнюю неделю.

Для тех кто не “в теме” это защитный сектор, куда входят различные коммунальные компании. Почему это защитный сектор? Потому, что новую Tesla вы может быть и не купите, но счет за электричество и воду скорее всего оплатите. Поэтому эти компании считаются относительно устойчивыми к кризисам и экономическим потрясениям.

Кто и почему, если все так хорошо, может заходить в этот сектор, вместо “модных” и перспективных компаний? Видимо крупные фонды начинают прайсить идеи и риск, о котором я рассказывал сегодня в видео — замедление экономики.

Авторский Telegram канал.

Почему серебро больше не “блещет”?

- 16 августа 2021, 11:21

- |

Один из ТОП инструментов 19-20 годов, сейчас находится на задворках рыночного нарратива, и в целом, мало кому интересен. Оно и не удивительно, ведь ровно за год цена не изменилась совсем, в то время как рынок акций показал головокружительный рост.

Почему так происходит, ведь казалось бы, денег напечатали столько, что с нулями запутаться на раз два, инфляция на рекордных уровнях, а серебро, да и в целом драгоценные металлы, особо не растут?

Ответ кроется в понимании бизнес цикла. 19 год был годом, когда по многим параметрам мы видели затухание одной из самых длинных фаз экономического роста в истории. Когда и как она закончится никто не знал, но рано или поздно всему приходит конец, поэтому рос спрос на защитные инструменты, в которых можно было пересидеть надвигающийся шторм. В 20 году произошло что-то типа обнуления, и мы получили новую фазу экономического роста. Отчасти искусственную и не устойчивую, но все же фазу роста.

А зачем покупать защитные инструменты когда экономика растет? Вот и у рынка нет ответа на этот вопрос. Технический вынос стопов на золоте может задать импульс вверх во всем секторе драгметаллов. Но пока технически это скорее история конкретно золота, нежели, чем всего сектора.

Подписывайтесь на авторский Telegram канал, чтобы не пропускать свежие публикации.

Юмор из твиттера

- 14 августа 2021, 14:23

- |

Авторский Telegram канал.

Ошибки “крутых парней” или как лучшие инвесторы теряют деньги

- 13 августа 2021, 10:01

- |

Многие начинающие инвесторы ошибочно считают, что убытки от инвестиций, это что-то такое, что присуще только “мелким” рыбешкам. И что если иметь много денег, связей и лучшую экспертизу, то такой неприятный атрибут инвестиционного процесса растворится сам собой. Но, разумеется, это не так.

На глаза попался список инвесторов такой компании как Root. Это компания, занимающаяся авто страховками, и помогающая сэкономить аккуратным водителям. Вы устанавливаете себе приложение на смартфон, и в течение нескольких недель они собирают информацию о стиле вашего вождения, и затем делают оффер по страховке.

Список инвесторов просто впечатляет, это лучшие мировые команды. Сразу бросаются в глаза DST (Миллер) и Tiger Global (крупнейший в мире венчурный фонд). Несмотря на это, дела у компании идут очень и очень слабо, что отражается в просто провальной динамике акций.

Все это говорит о том, что убытки — это часть инвестиционного бизнеса. И в конечном счете важно не то, теряете вы или нет (потому как потери будут всегда), а важно то, какой у вас баланс между прибылью и убытками.

Авторский Telegram канал

теги блога Андрей Михайлец

- amc

- Apple

- ark invest

- Bitcoin

- ETF

- eurusd

- Goldman Sachs

- IPO

- JPMorgan

- NIO

- NIO Limited

- S&P500

- S&P500 фьючерс

- SPAC

- Tesla

- TSLA

- акции

- акции сша

- аналитика

- байден

- банки

- Баффет

- биткоин

- бонды

- брокер

- вакцина

- газ

- деньги

- Джером Пауэлл

- диверсификация

- дивиденды

- доллар

- Доллар рубль

- Дональд Трамп

- доходность

- драгоценные металлы

- евро

- ецб

- золото

- идеи

- Илон Маск

- инвестиции

- инвестиционные идеи

- инвестиционный портфель

- инвестор

- индексы

- инфляция

- инфляция в сша

- Китай

- коронавирус

- коррекция

- кризис

- кризис 2020

- Криптовалюта

- курс доллара

- кэти вуд

- маркет мейкер

- Маск

- монетарная политика

- нефть

- новости

- обвал рынка

- облигации

- опрос

- опционы

- оффтоп

- портфель

- Продажа опционов

- пузырь

- рынок сша

- рынок труда

- Рэй Далио

- серебро

- сп500

- ставка фрс сша

- ставки

- стагфляция

- стимулы

- сша

- тесла

- теханализ

- технический анализ

- торговля акциями

- торговые идеи

- торговые сигналы

- Трамп

- трейдер

- трейдинг

- Украина

- Уоррен Баффет

- федрезерв

- фондовый рынок

- фонды

- форекс

- ФРС

- ФРС США

- Чамат Палихапития

- экономика

- экономика США