boomin

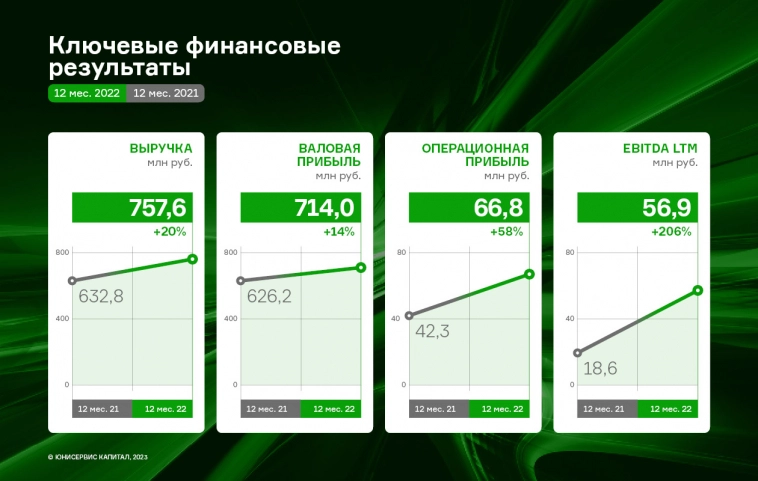

«Круиз»: рост основных финансовых показателей по итогам 2022 года

- 08 июня 2023, 06:49

- |

Сервис «Грузовичкоф» продолжает активную экспансию в регионы РФ и за пределы страны, в первую очередь в СНГ (Киргизия, Таджикистан, Казахстан, республика Беларусь), растет автопарк под управлением сервиса в городах присутствия. Всё это позитивно отразились на итогах 2022 г.

По итогам 2022 г. выручка ООО «Круиз» (центральное юридическое лицо сервиса «Грузовичкоф») составила 757,6 млн руб. (+19,7% к АППГ), а валовая и операционная прибыли увеличились к аналогичному периоду прошлого года на 14,0% и 57,9%, соответственно.

Существенный рост стал возможным благодаря увеличению количества выполненных заказов (+4,9%) при том, что средняя цена одного заказа снизилась на 10,5%, что вызвано общим спадом покупательского спроса в связи с событиями февраля 2022 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов за 07.06.2023

- 08 июня 2023, 06:21

- |

7 июня новых размещений не было.

Суммарный объем торгов в основном режиме по 286 выпускам составил 975,3 млн рублей, средневзвешенная доходность — 11,98%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Второй выпуск облигаций «СЕЛЛ-Сервис» размещен за один день

- 07 июня 2023, 11:22

- |

Размещение второго выпуска ООО «СЕЛЛ-Сервис» прошло 6 июня, инвесторы за один день раскупили весь объем облигаций в 150 млн руб. — всего совершено 942 сделки. Теперь бумаги компании доступны на вторичных торгах по ISIN-коду: RU000A106C50.

Эмитент привлекал средства для пополнения оборотного капитала для формирования запасов основного ассортимента, что позволит сократить риск перебоев в поставках и, соответственно, увеличить выручку «СЕЛЛ-Сервис»до 80% в 2023 г. по отношению к 2022 г.

Размещение выпуска СЕЛЛ-Сервис-БО-П02 проходило по открытой подписке. В течение одного торгового дня состоялось 942 сделки. При этом, максимальный объем одной заявки находился на уровне 7 млн руб., а минимальная сумма составила 4 тыс. руб. Средняя заявка зафиксирована в размере 159 тыс. руб., самая же популярная составляет 34 тыс. руб.

( Читать дальше )

Коротко о главном на 07.06.2023

- 07 июня 2023, 09:13

- |

Даты размещения и ставки купонов

- ПО «Уральский оптико-механический завод» имени Э.С. Яламова» (УОМЗ) установило премию к ключевой ставке Банка России десятилетних облигаций серии БО-05 объемом 2,5 млрд рублей в размере 2% годовых. Сбор заявок на выпуск прошел 6 июня. Размер ставки 1-6-го купонов будет рассчитываться по формуле: ключевая ставка ЦБ плюс премия. По выпуску предусмотрены полугодовые купоны и оферта через три года. Организаторы — Новикомбанк и Совкомбанк. Техразмещение начнется 8 июня.

- МФК «Лайм-Займ» установило ставку трехлетних облигаций серии 001P-02 объемом 800 млн рублей на уровне 16,5% годовых на весь период обращения. По выпуску предусмотрена амортизация: по 10% от номинала будет погашено в даты окончания 6-го, 12-го, 18-го, 24-го и 30-го купонов. Размещение выпуска по закрытой подписке среди квалифицированных инвесторов начнется 8 июня. Организатор — ИК «Иволга Капитал».

- «Ред Софт» 9 июня начнет размещение выпуска трехлетних облигаций серии 002Р-04 объемом 150 млн рублей. Ставка купона установлена на уровне 14% годовых и зафиксирована на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Риком-Траст».

( Читать дальше )

Итоги торгов за 06.06.2023

- 07 июня 2023, 07:35

- |

6 июня стартовало два размещения: СЕЛЛ-Сервис БО-П02 и СибАвтоТранс 001Р-02. «СЕЛЛ-Сервис» завершил размещение выпуска за один день.

Суммарный объем торгов в основном режиме по 228 выпускам составил 830,9 млн рублей, средневзвешенная доходность — 12,37%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Коротко о главном на 06.06.2023

- 06 июня 2023, 10:30

- |

Старт размещений, букбилдинг и новые выпуски

- «СибАвтоТранс», сегодня, 6 июня, начнет размещение пятилетних облигаций серии 001P-02 объемом 200 млн рублей. Регистрационный номер — 4B02-02-00677-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь срок обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в даты окончания 8-го и 12-го купонных периодов будет погашено по 5% от номинальной стоимости, в даты окончания 16-18-го купонных периодов — по 10% номинала, 19-20-го — по 30% номинала. Организатор — инвестиционная группа «ИВА Партнерс».

- «CЕЛЛ-Сервис» сегодня, 6 июня, начнет размещение трехлетних облигаций серии БО-П02 объемом 150 млн рублей. Регистрационный номер — 4B02-02-00645-R-001P. Ставка 1-15-го купонов установлена на уровне 15% годовых, 16-36-го купонов — 14% годовых. Купоны ежемесячные. По выпуску предусмотрено частичное досрочное погашение: в даты окончания 31-го и 36-го купонных периодов будет погашено по 50% от номинальной стоимости. Кроме того, компания установила возможность досрочного погашения по усмотрению эмитента в дату окончания 24-го купона. Организатор — «Юнисервис-Капитал».

( Читать дальше )

«Транс-Миссия» успешно решает проблему дефицита кадров

- 06 июня 2023, 09:56

- |

В условиях глобального дефицита кадров на рынке труда в России «Транс-Миссия» внедряет всевозможные инструменты привлечения, удержания и мотивации водителей, работающих под брендами «Таксовичкоф» и «Ситимобил».

«Транс-Миссия» активно расширяет географию присутствия обоих сервисов такси. В первом квартале 2023 г. продано 18 франшиз «Ситимобил» в новых городах, в 5 из них уже запущена работа. Сервис «Таксовичкоф» запустился более, чем в 6-ти городах России, а также в одном городе Казахстана. Обязательный элемент запуска — формирование штата водителей практически «с нуля», что не так просто в условиях кадрового голода. Но у компании для этих целей разработана специальная мотивационная стратегия.

Недавно в сервисах такси был запущен конкурс на выполнение «горящих заказов» с ценными призами для победителей.

( Читать дальше )

Итоги торгов за 05.06.2023

- 06 июня 2023, 03:32

- |

5 июня новых размещений не было.

Суммарный объем торгов в основном режиме по 290 выпускам составил 932,5 млн рублей, средневзвешенная доходность — 12,27%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

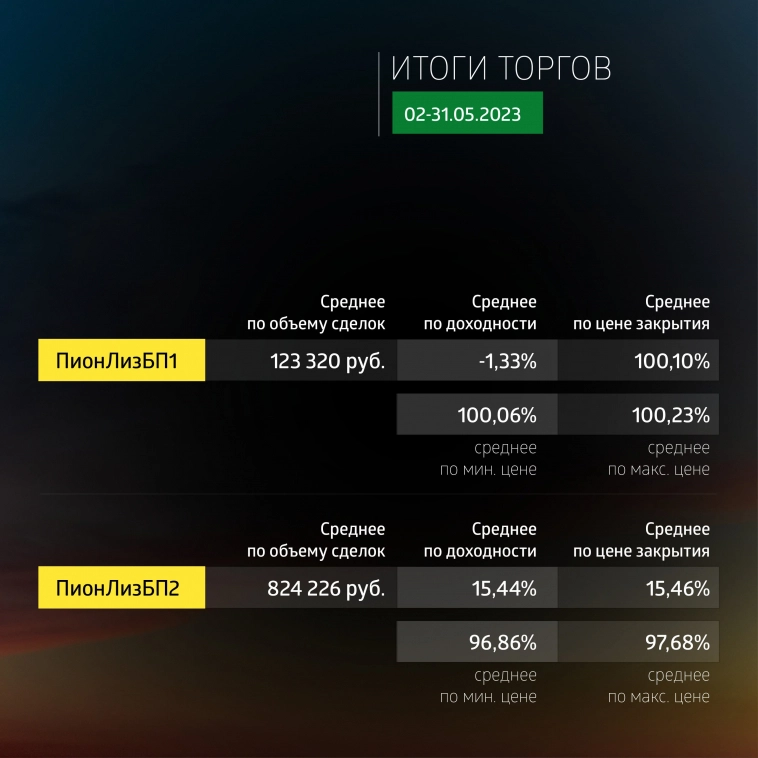

«Пионер-Лизинг»: итоги торгов на бирже и купонные выплаты за май 2023 года

- 05 июня 2023, 14:29

- |

Суммарный объем торгов на вторичном рынке по пяти выпускам эмитента составил 110,5 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход по четырем эмиссиям в размере 12,9 млн рублей.

Итоги торговВ мае особое внимание обратил на себя дебютный пятилетний выпуск ООО «Пионер-Лизинг» серии БО-П01 объемом 100 млн рублей, который эмитент успешно погасил 31 мая. Объем торгов был минимальным: остались инвесторы, рассматривающие выпуск как депозит (купон на последние три месяца составлял 6% годовых).

( Читать дальше )

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС»: итоги торгов на бирже и купонные выплаты за май 2023 года

- 05 июня 2023, 13:57

- |

Суммарный объем торгов на вторичном рынке по двум биржевым выпускам эмитента составил 68,4 млн рублей. Инвесторы получили перечисленный компанией доход в размере 5,3 млн рублей.

Итоги торговОбъем торгов во второй половине мая по выпускам ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» заметно вырос: по облигациям серии БО-01-001 — в среднем более 1,3 млн рублей в день, по облигациям серии БО-02-001 — около 1,8 млн рублей в день.

Выпуск биржевых облигаций серии БО-01-001P (4B02-01-00381-R-001P) объемом 100 млн рублей был размещен эмитентом по открытой подписке в декабре 2022 г. сроком на три года. Номинал одной облигации — 1000 рублей. В настоящее время в обращении находятся все 100 тыс. ценных бумаг выпуска. По выпуску предусмотрено 36 ежемесячных купонов.

Выпуск биржевых облигаций серии БО-01-001P (4B02-01-00381-R-001P) объемом 100 млн рублей был размещен эмитентом по открытой подписке в декабре 2022 г. сроком на три года. Номинал одной облигации — 1000 рублей. В настоящее время в обращении находятся все 100 тыс. ценных бумаг выпуска. По выпуску предусмотрено 36 ежемесячных купонов.И это не случайно: после майских праздников эмитент разместил отчетность за I квартал 2023 г., в которой зафиксировал рост ключевых показателей, а в конце мая «Эксперт РА» повысил рейтинг эмитента до уровня B+ со стабильным прогнозом.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал