Александр Здрогов

Аленка Капитал - все.

- 15 марта 2020, 10:34

- |

"Еще раз про плечи"

"Почему я не использую плечо"

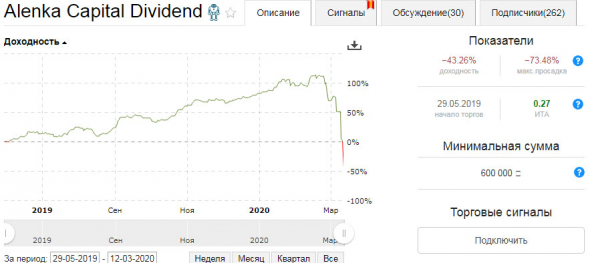

Но, как известно, наглядный пример лучше тысячи слов. Выкладываю скрины двух стратегий Аленки Капитал на сервисе comon.

Аленка Капитал Дивиденд. Автоследователей — 262. Минимальная сумма — 600 000

Аленка Капитал Value. Автоследователей — 221. Минимальная сумма — 600 000

( Читать дальше )

- комментировать

- 9.2К | ★19

- Комментарии ( 182 )

Еще раз про плечи.

- 09 марта 2020, 12:24

- |

Представьте, где окажется завтра эта стратегия если рынок рухнет на 15-20% при учете что они используют плечо 1 к 2 (т. е. на один свой рубль два заемных)? Когда вы ответите на этот вопрос, то это все что вам нужно знать про использование плечей на фондовом рынке.

Диверсификация, риск и доходность.

- 24 февраля 2020, 19:43

- |

В моем портфеле сейчас всего пять акций. Не мало ли это? Давайте разберемся.

Для начала мы разделим риск на рыночный и нерыночный. Рыночный риск — это колебания всего рынка (например ММВБ). Нерыночный риск — это возможные негативные события для отдельной компании, которые скажутся на курсе ее акций. Диверсификация помогает нам справиться с нерыночным риском.

Согласно статистике, владение только двумя акциями исключает 46 процентов нерыночного риска, связанного с владением только одной акцией. Предполагается, что этот тип риска снижается на 72 процента при портфеле из четырех акций, на 81 процент при 8 акциях, на 93 процента при 16 акциях, на 96 процентов при 32 акциях. Не ставя под сомнение точность этой конкретной статистики, следует помнить о двух вещах:

1. После приобретения пяти или восьми акций в различных отраслях промышленности, выгода от добавления еще большего количества акций в ваш портфель в стремлении снизить риск невелика, и

( Читать дальше )

Простой критерий качества бизнеса.

- 18 февраля 2020, 19:07

- |

Возьмем пятилетний период отчетом по МСФО с 2014 по 2018 год и сравним реинвестированную прибыль с ростом капитализации на акцию с 09.022015 по 09.02.2020.

Хорошие бизнесы:

Лукойл. EPS 2691.44 руб. на акцию. Дивиденды 991 руб. на акцию. Реинвестировано 1700,44 руб. на акцию. Рост капитализации 3450 руб на акцию.

Сбербанк. EPS 121,55 руб. на акцию. Дивиденды 36,42 руб. на акцию. Реинвестировано 85,13 руб. на акцию. Рост капитализации 183 руб на акцию.

Татнефть. EPS 280,51 руб. на акцию. Дивиденды 169,2 руб. на акцию.

( Читать дальше )

Важность качества компании.

- 10 февраля 2020, 17:48

- |

В инвестициях всегда хорошо оглянуться назад и посмотреть как прошли проверку временем ваши идеи. В 2016-2017 годах я написал ряд статей о важности качества бизнеса. Вы можете их найти в архивах моего блога на смартлабе или посмотреть важнейшие из них в ветке описания моей стратегии на comon.

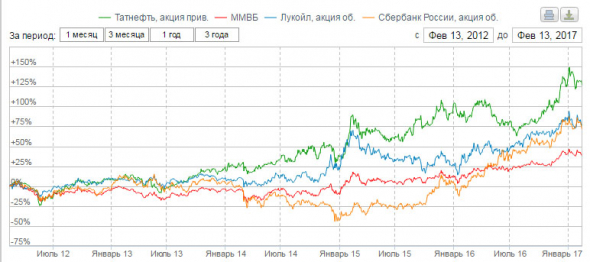

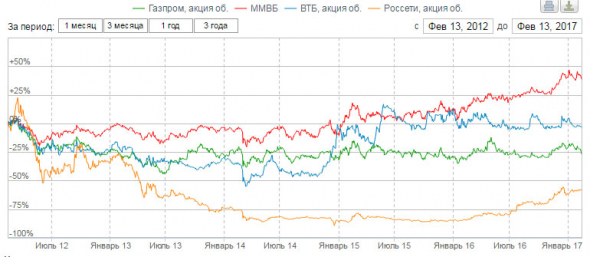

В короткой заметке от февраля 2017 года я показал два графика.

Отдача от хороших бизнесов за 5 лет в сравнении с индексом (2012-2017)

( Читать дальше )

О прогнозировании будущего.

- 03 февраля 2020, 18:50

- |

Прогнозы могут вам много сказать о предсказателе но ничего о будущем. Уоррен Баффетт.

Всякий раз когда Бену Грэму задавали вопрос о том, что произойдет с экономикой или прибылью какой-либо компании он говорил, что будущее неопределенно. Но большинство участников рынка уверены в том, что только умение предсказывать будущее приводит к заработку на бирже. Вы найдете много «пророков» среди аналитиков и околорыночных гуру но не среди тех, кто имеет отличный аудированный трэк-рекорд.

Вы должны с скептицизмом относится к своей или чьей-либо еще способности прогнозировать будущее. Вместо этого ваша стратегия должна быть, по словам Нассима Талеба, антихрупкой. То есть выигрывать от изменчивости, стресса и хаоса.

Сколько брать за управление активами?

- 27 января 2020, 19:10

- |

Чтобы ваша доходность была чуть выше индекса при плате в 6% ваш управляющий должен показывать такие результаты, что мог бы попасть в список суперинвесторов Баффетта! Какова вероятность что ваш управляющий настолько хорош?

Выражу свое мнение — нужно брать только плату за успех. То есть от заработанной прибыли а не процент от активов. Это куда более честно по отношению к инвесторам.

Возраст надежности.

- 21 января 2020, 18:19

- |

На момент создания поста (19.01.2020) на сервисе было зарегистрировано 912 стратегий автоследования.

Из них прибыльных — 607 стратегий.

Прибыльных, с просадкой не более 25% — 452 стратегии.

Прибыльных, с просадкой не более 25% и сроком существования не менее 1 года — 187 стратегий.

Прибыльных, с просадкой не более 25% и сроком существования не менее 2 лет — 116 стратегий.

Прибыльных, с просадкой не более 25% и сроком существования не менее 3 лет — 53 стратегии.

Прибыльных, с просадкой не более 25% и сроком существования не менее 5 лет — 8 стратегий.

Задайте себе вопросы:

Ваша стратегия продержится более 5 лет?

Удержит ли она все это время максимальный уровень просадки не более 25%?

Почему я не использую плечо.

- 13 января 2020, 10:26

- |

Наиболее простой путь раскрутить стратегию на comon — это показать большую доходность. Всегда найдутся «инвесторы» в которых жадность побеждает рациональность. Я давно хотел написать статью о вреде левереджа. Но недавно прочитал письмо Уоррена Баффетта акционерам за 1989 год, выдержку из которого о использовании заемного капитала вам предлагаю:

«Наша консервативная финансовая политика может показаться ошибкой, хотя, по моему мнению, таковой не является. Если вспомнить прошлое, становится ясно, что заметно более высокое, хотя все еще традиционное соотношение собственных и заемных средств в Berkshire помогло бы произвести большую прибыль на собственный капитал, чем те средние 23,8 %, которые мы фактически получали. Даже в 1965 году, можно оценить, была вероятность в 99 %, что более высокий процент использования заемного капитала привел бы только к хорошим результатам. Соответственно, был только шанс в 1 %, что из-за какого-то внезапного фактора, внешнего или внутреннего, традиционный коэффициент долговой нагрузки произведет результат, который вызовет временные трудности или дефолт.

( Читать дальше )

Инвестиционный подход Ричарда Пзены.

- 25 февраля 2019, 13:17

- |

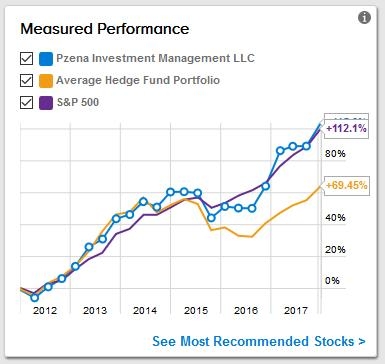

Я хочу рассказать вам о инвестиционном подходе Ричарда Пзены. Я хочу это сделать так как его подход очень похож на мой.

Но сначала узнаем кто это и почему может быть нам интересен.

Ричард Пзена управляет инвестиционной компанией вкладывающей средства институциональных и частных инвесторов. Компания управляет активами на сумму более 36 миллиардов долларов. Фирма была создана в 1996 году и за первое десятилетие своего существования обогнала индекс на 7% (16,3% против 7,3%). Последняя доходность соответствует индексу.

( Читать дальше )

теги блога Александр Здрогов

- comon

- comon.ru

- EBITDA

- RTS Board

- Tesla

- Автоследование

- акции

- Аленка Capital

- анализ финансовой отчетности

- Анализ ценных бумаг

- АФК Система

- баланс

- банкротство

- Баффет

- Бенджамин Грэм

- Богатеем медленно

- ВВП России

- ВТБ

- Газпром

- грааль

- Грэм

- гуру

- двадцать способов переиграть рынок

- диверсификация

- дивидендные ловушки

- дивиденды

- дно

- доходность

- жизнь

- инвестидеи

- инвестирование

- инвестиции

- Инвестиционная сказка

- инвестиционная стратегия Баффета

- Инвестиционные стратегии

- Инвестиционные чек-листы

- Инвестцитата дня

- индикатор Баффета

- Интер РАО

- исследования

- карантин

- когда продавать акции

- количественные финансы

- Костин

- Курс для инвесторов

- Лариса Морозова

- Ливермор

- Лукойл

- Малышок

- Мангер

- Мартынов

- Маск

- Миллер

- мировой долг

- МРСК

- надежность

- нкнх преф

- Новатэк

- Обама

- обучающий курс

- околорынок.псевдогуру.семинаршики

- олейиник

- отчет о движении денежных средств

- оффтоп

- оценка

- паника

- портфель

- принципы инвестирования

- про рынок

- прогнозирование

- Распадская

- рецензия на книгу

- риск

- Роснефть

- Россети

- Русал

- сбер

- Сбербанк

- Сет Кларман

- Сечин

- Система

- смартлаб

- Стив Джобс

- стоимостное инвестирование

- суперинвесторы из деревни Грэма и Додда

- Татнефть

- Тесла

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Уоррен Баффетт

- фундаментальный анализ

- хедж-фонд

- целевые цены

- центральный банк

- Чарли Мангер

- Шадрин

- шорт

- шорт Сбера

- Элвис Марламов