Евгений Онегин

Над миром навис огромный пузырь глобального долга

- 09 июля 2018, 19:49

- |

Мировые центральные банки приступили или собираются приступать к ужесточению монетарной политики. Чем это может быть опасно?

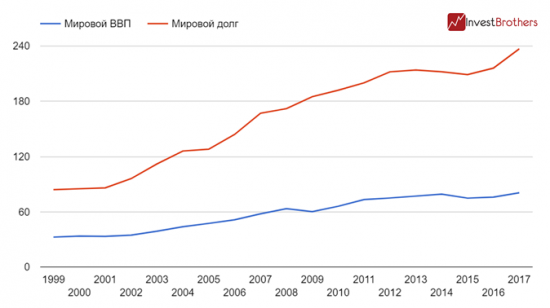

По подсчетам Института международных финансов, глобальный долг в 2017 г. достиг астрономических 237 трлн долларов, увеличившись за год на 21 трлн или на 9,7%. В то же самое время мировой ВВП преодолел планку в 80 трлн, что на 6,2% выше, чем в 2016 г.

Таким образом, долг всех предприятий мира, государств и домохозяйств в 2,93 раза больше мирового ВВП. За последние 20 лет лишь однажды данный показатель был выше – в 2009 г., как раз после глобальной рецессии, когда объем обязательств увеличивался, а мировая экономика сжималась.

Ужесточение монетарной политики ФРС приводит к оттоку капитала с развивающихся рынков, что сказывается на процентных ставках внутри стран. То есть, действия американского регулятора затрагивают практически все мировые рынки.

Получается, что повышение ставки в США может спровоцировать рост ставок во всем остальном мире. Учитывая уровень мирового долга, увеличение ставки на 1 процентный пункт приведет к тому, что стоимость его обслуживания поднимется на 2,37 трлн долларов год.

( Читать дальше )

- комментировать

- 3.4К | ★3

- Комментарии ( 14 )

Долговые рынки США предупреждают – дела в экономике могут скоро ухудшиться

- 06 июля 2018, 22:11

- |

Кривая доходностей США продолжает выравниваться, что не предвещает экономике страны ничего хорошего.

К сегодняшнему дню разница между доходностями по 30-ти и 10-ти летним гособлигациям США опустилась до 0,11 базисных пунктов – новый минимум с лета 2007 г.

Напомним, что в благоприятные для экономики времена кривая доходностей восходящая, то есть ставки по коротким бумагам ниже, чем по длинным. В кризисные моменты кривая принимает нисходящий вид.

Таким образом, долговой рынок продолжает предупреждать его участников, что ситуация в экономике США в скором будущем может заметно ухудшиться.

С 2003 г. наметилась следующая тенденция: когда разница доходностей по 30-ти и 10-летним гособлигациям снижалась, росли фондовые рынки США. В моменты, когда она увеличивалась акции предпочитали падать, исключение 2009-2011 гг.

Резюме

В 2015-2016 гг. рынки были близки к обвальному падению, тогда, кстати, кривая доходностей застыла примерно на одном и том же месте и разница ставок имела тенденцию к небольшому росту.

( Читать дальше )

У США появились проблемы с увеличением добычи нефти?

- 04 июля 2018, 16:41

- |

Нефтяная промышленность США активно увеличивала свою добычу на протяжении всего нынешнего года, однако дальнейшее наращивание производства может оказаться под вопросом.

С начала года добыча нефти в США увеличилась на 1,1 млн баррелей и достигла уровня в 10,9 млн баррелей в сутки. Но вот уже три недели к ряду объем производства сырья в Соединенных Штатах не меняется, что может сигнализировать о достижении локального лимита.

Кроме того, перестало расти количество буровых вышек, напротив оно уменьшается две недели подряд.

Слухи о том, что на месторождении Permian заполнены практически все трубопроводы, ходят уже давно. Похоже, загруженность и вправду подошла к своим максимумам – согласно данным Rystad Energy, добыча в данном бассейне находится на одном и том же уровне уже два месяца.

Кроме того, в США в этом году заняты все нефтеперерабатывающие заводы. Впервые за всю историю наблюдений Министерство энергетики США отчиталось о том, что в стране нет незагруженных заводов.

( Читать дальше )

Российские банки не верят в дальнейшее ослабление рубля

- 23 июня 2018, 23:19

- |

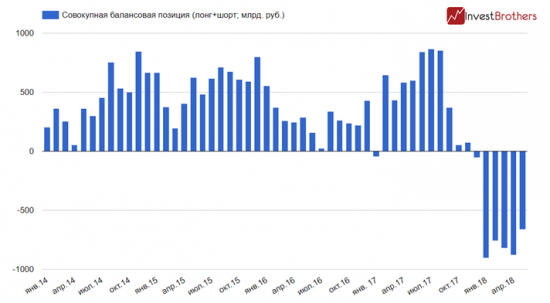

Российские банки сократили свои длинные позиции по рублю, но несущественно.

К началу мая совокупная чистая балансовая длинная позиция российских банков по рублю снизилась до 660,7 млрд рублей. Тем самым, за месяц их позиция была сокращена на 217,1 млрд рублей.

Напомним, что российские банки активно ставили на укрепление национальной валюты с конца декабря прошлого года. К началу января их чистый “лонг” по рублю составил 905,7 млрд рублей и на протяжении трех последующих месяцев не снижался ниже 756 млрд.

Резкая девальвация российской валюты в текущем апреле вынудила кредитные организации закрыть часть позиций, но получается, что они по-прежнему верят в укрепление рубля.

Стоит также отметить заявление Банка России в своем квартальном “Обзоре рисков финансовых рисков”, в котором говориться, что именно находящиеся на санации банки снизили свои длинные позиции по рублю на 3,5 млрд долларов, а это примерно 217 млрд рублей.

( Читать дальше )

Россия практически полностью вывела деньги из госдолга США?!

- 22 июня 2018, 00:42

- |

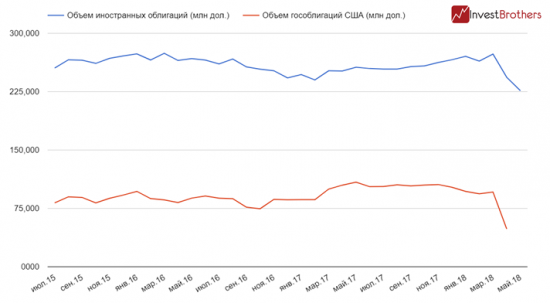

Похоже, что Россия продолжила сокращать свои вложения в гособлигации США.

По данным Минфина США, в апреле объем российских средств, вложенных в государственные облигации Соединенных Штатов, упал с 96,1 млрд долларов до 48,7 млрд. Однако этим финансовые власти нашей страны могли не ограничиться. Согласно информации, опубликованной Банком России, в мае сумма резервов, вложенных в иностранные облигации, сократилась еще на 17,2 млрд долларов и опустилась до 226,3 млрд.

Таким образом, доля долговых бумаг в ЗВР России опустилась ниже 50%, к примеру, в начале 2014 г. она была выше 74%.

Напомним, что в апреле сумма облигаций на балансе резервов нашей страны опустилась на 29,8 млрд долларов, а вложения в госдолг США на 47,4 млрд. То есть, часть денег от продажи “трежериз” была направлена в другие активы.

Резюме

Получается, есть вероятность того, что в мае Россия практически избавилась от облигаций США или свела сумму инвестирования до минимума, переведя часть средств в “кэш”, а часть в другие бумаги.

( Читать дальше )

Cитуация на валютном рынке вновь накаляется

- 19 июня 2018, 11:07

- |

На фоне решения Банка России по процентной ставке инвесторы предпочли зафиксировать свои доходы в российских ОФЗ и начали их продавать.

К 14.55 мск Индекс государственных облигаций России упал на 0,85%, что соразмерно с дневными апрельскими движениями, когда были введены очередные санкции.

Одними из главных участников рынка ОФЗ являются нерезиденты, поэтому падение стоимости облигаций может быть вызвано их действиями. Это косвенно подтверждается и резким ростом ставки по валютным свопам.

За день годовая ставка по свопу по продаже долларов за рубли выросла с 2,21% до 2,47%. Напомним, что в апреле ставка достигала 2,75%. Однако тогда были геополитические причины – санкции. Сегодня никаких ограничительных мер не вводилось.

Резюме

Ввиду того, что основные потери идут в акциях “Сбербанка” и ОФЗ, можно предположить, что осуществляется вывод средств иностранными участниками рынка. А валютные свопы – один из “любимых” инструментов нерезидентов для входы/выхода в/из наших активов.

( Читать дальше )

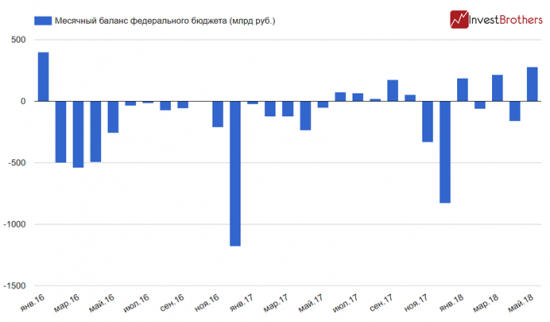

Бюджет России исполняется с рекордным профицитом

- 15 июня 2018, 18:25

- |

В мае профицит бюджета России достиг рекордного значения с января 2016 г.

По предварительным оценкам Министерства финансов РФ в мае федеральный бюджет страны был исполнен с профицитом в 277,56 млрд рублей. В общей сложности с начала года профицит увеличился до 458,88 млрд.

За первые пять месяцев 2018 г. объем доходов бюджета составил 6,9 трлн рублей, а расходов – 6,45 трлн.

В текущем году три месяца были исполнены с профицитом, а два с дефицитом. Доходы превосходили расходы в январе, марте и мае. Причем профицит прошлого месяца оказался рекордным с января 2016 г.

Если учесть “бюджетное правило” и средства, направляемые на покупку валюты, то профицит будет еще больше. С января по май Минфин РФ потратил на приобретение иностранной валюты более 1,2 трлн рублей. Получается, что реальные доходы превышали расходы не на 458,88 млрд рублей, а почти на 1,7 трлн рублей.

( Читать дальше )

Американские фондовые рынки могут вновь обвалиться

- 09 июня 2018, 20:37

- |

Goldman Sachs предупреждает о риске новой коррекции на фондовых рынках США.

Ситуация на долговом рынке вызывает тревогу – американские долговые бумаги инвестиционного уровня повторяли движение акций в течение последнего месяца, однако в четверг произошла, своего рода, дивергенция: облигации пошли вниз, в то время как акции вверх.

В четверг 5-ти летний Markit CDX North America Investment Grade Index расширился на 3 базисных пункта на фоне сокращения спреда между 2-х и 10-ти летними облигациями.

Markit’s North American Investment Grade CDX Index состоит из 125 самых ликвидных в Северной Америке долговых бумаг, имеющих инвестиционный рейтинг.

В конце этой недели произошло расхождение между акциями и облигациями – доходность акций продолжила расти, а доходность от продажи страховки от дефолта по облигациям из Markit’s North American Investment Grade CDX Index напротив упала.

То есть кредитные инструменты покупались без энтузиазма, в отличие от акций, что говорит о фундаментальных расхождениях в оценке риска.

( Читать дальше )

Кто является бенефициаром нефтяного бума в США?

- 08 июня 2018, 00:18

- |

Нефтяной рынок США испытывает бум – с начала года объем суточной добычи в стране увеличился уже более, чем на 1 млн. Кто на этом может неплохо заработать и без особого риска?

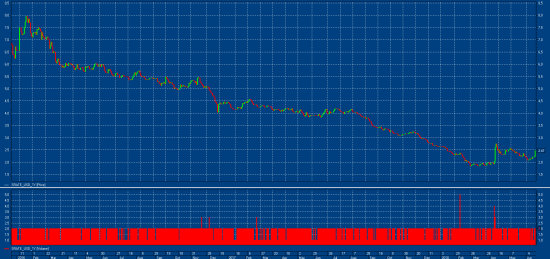

Компания MPLX является одним из крупнейших операторов на нефтяном рынке США в секторе Midstream. Организация создана в качестве партнерства, где основным партнером выступает Marathon Petroleum Corporation (MPC), кстати, наследник нефтяной компании Дж. Рокфеллера Standard Oil.

MPLX выкупила у MPC транспортную систему трубопроводов и хранилищ. Теперь компания специализируется в основном на транспортировке нефти, нефтепродуктов и газа. Благодаря активам, переданным из MPC в MPLX, выручка компании выросла с 1,1 млрд долларов в 2015 г. до 3,9 млрд в 2017 г. В текущем году доходы могут приблизиться к 5,7 млрд и на этом фоне чистая прибыль имеет шансы достичь 1,6 млрд долларов, что будет в 5 раз больше, чем в 2015 г.

Все свои доходы MPLX выплачивает в качестве дивидендов и их доходность сегодня равна 6-7%, что для американского рынка акций достаточно существенная сумма.

( Читать дальше )

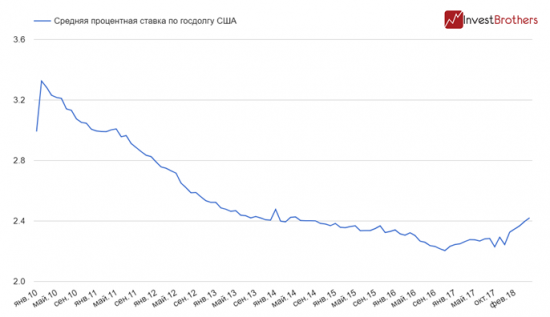

Почему ФРС не сможет поднимать ставки слишком высоко?

- 07 июня 2018, 15:49

- |

Впервые с мая 2014 г. стоимость обслуживания государственного долга США превысила 2,42%.

По итогам последнего месяца весны 2018 г. средняя процентная ставка по всем выпущенным долговым бумагам США достигла 2,421%. С начала года она поднялась на 17,7 базисных пунктов, а с минимумов 2016 г. на 21,7 базисный пункт.

Рост стоимости обслуживания госдолга США начался вместе с началом увеличения процентных ставок ФРС. Пока он отстает от скорости ужесточения монетарной политики, но, как говорится: “лед тронулся”.

К июню 2018 г. объем госдолга Соединенных Штатов превысил 21,1 трлн долларов. В прошлом году на его обслуживание было потрачено примерно 411,9 млрд долларов. Учитывая нынешний объем и ставку, теперь правительству США в год необходимо будет тратить 510,8 млрд долларов для погашения процентов.

При условии, что объем задолженности США будет оставаться на том же уровне, при росте ставки на 1 процентный пункт стране нужно будет дополнительные 211 млрд долларов, то есть в полтора раза больше, чем сегодня.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс