Евгений Онегин

Капитализация рынка акций составляет 30% от ВВП

- 10 июля 2024, 16:48

- |

В США капитализация фондового рынка достигла 195% ВВП, тогда как в России упала до 30%.

Средний показатель этого значения до 2022 г. составлял 44%.

- комментировать

- 306

- Комментарии ( 0 )

Крупный капитал уже торгует акциями Яндекса

- 09 июля 2024, 11:02

- |

Вчера акциями Яндекса в даркпуле наторговали на 180,3 млрд рублей. Огромный объем.

Операции с акциями поисковика на бирже начнутся только 24 июля, а сейчас крупные игроки проводят перераспределение акционерного капитала.

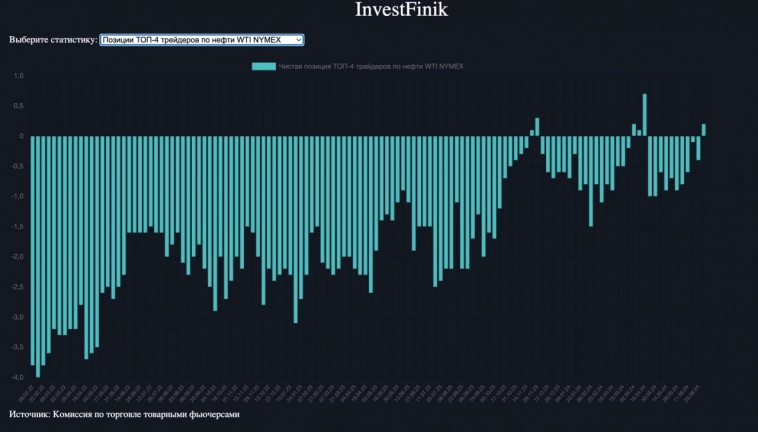

Крупные игроки перестали играть на понижение нефти

- 09 июля 2024, 10:39

- |

К 02 июля хедж-фонды увеличили чистые длинные позиции по нефти до 249,1 тыс. контрактов, чего не было с октября 2023 г.

Кроме того, ТОП-4 трейдера на NYMEX заняли нейтральную позицию по нефти и уже не ставят на падение котировок, как делали это в 2022 и 2023 гг.

Ссылка на пост

Спекулянты вдвое сократили свои позиции по доллару

- 08 июля 2024, 10:01

- |

По итогам пятницы в портфелях частных спекулянтов было 373,8 тыс. длинных позиций по фьючерсу на доллар, что в два раза меньше, чем перед введением санкций в июне.

Таким образом, спекулятинвая составляющая постепенно уходит с валютного рынка.

Ссылка на пост

Мнение: банки - главные интересанты высоких ставок

- 05 июля 2024, 18:48

- |

В конце июня максимальная процентная ставка в топ-10 банков по объему привлеченных депозитов от физлиц выросла до 16,09%, согласно данным ЦБ.

Так долго такие высокие ставки не держались в России никогда. Учитывая объемы привлеченных средств и их стоимость, сейчас именно банки стали главными интересантами высоких ставок. Им нужен период высоких ставок, чтобы не потерять в маржинальности.

Ссылка на пост

Потоки крупного капитала на рынке акций изменились

- 05 июля 2024, 15:05

- |

В среду и четверг на рынке акций наблюдались заметные продажи со стороны крупного капитала. Так чистый объем всех сделок на Московской бирже по всем акциям, сумма которых превышала 12 млн рублей каждая, в среду составил (-177,5) млн рублей и (-661,4) млн рублей соответственно.

Таким образом, эти два дня на две трети нивелировали тот приток капитала, что наблюдался с 26 июня по 02 июля.

Ссылка на пост

ВТБ готовит очередную эмиссию?

- 04 июля 2024, 14:03

- |

Почта России ведет переговоры с ВТБ о передаче банку своей доли в Почта банке. Сейчас Почта владеет кредитной организацией примерно на половину.

Ранее сегодня появились новости о том, что ВТБ рассматривает вопрос об интеграции Почта банка в свою систему.

Как бы ВТБ не готовил под это дело очередную эмиссию акций.

Ссылка на пост

Профессиональные участники провели ротацию портфелей

- 03 июля 2024, 17:14

- |

В июне управляющие компании продолжили продавать акции Газпрома, Норникеля и Новатэка из своих портфелей , покупая акции Яндекса, ТКС Групп и Сургутнефтегаза пр. Однако покупки наблюдались и по другим бумагам.

Так в первый месяц лета вложения в Яндекс и ТКС увеличились на 37 и 4,2 млрд рублей соответственно, а в Новатэке и Газпроме сократились на 1,9 и 1,3 млрд рублей.

Ссылка на пост

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс